تثير التوترات بين قطر وجيرانها قلق أسواق العالم بشأن أي إشارة على عدم الاستقرار المالي في الاقتصادات الخليجية التي يتغلغل رصيدها الكبير من مدخرات النفط الدولارية في استثمارات عالمية، ويأتي الخلاف الدبلوماسي، الذي قطعت خلاله دول خليجية العلاقات مع قطر بدعوى دعمها للإرهاب وهو ما تنفيه الدوحة، في الوقت الذي تغذي فيه البنوك المركزية في الولايات المتحدة وأوروبا بالفعل زيادة في تكاليف الاقتراض العالمي عبر الإعداد للتراجع عن سياسات التيسير النقدي البالغ التي سارت عليها لسنوات، وأي سحب لأموال الخليج من الخارج في حال تعمق الأزمة قد يؤدي إلى تفاقم الضغوط المالية، وينشأ القلق من عملات الخليج المربوطة بالدولار الأمريكي منذ فترة طويلة، وكافحت قطر بالفعل كي تبقي سعر صرف الريال الثابت أمام الدولار الأمريكي مستقرا، ويخشى المستثمرون في الوقت الحالي من امتداد الأزمة إلى العملات المربوطة بالدولار الأمريكي في السعودية والكويت والإمارات العربية المتحدة والبحرين وسلطنة عمان.

وتتمسك حكومات الخليج بإبقاء عملاتها مربوطة بالدولار وبأصول سيادية تقارب الثلاثة تريليونات دولار في الكويت والسعودية وقطر والإمارات فإن لديهم الموارد التي تسمح لهم بذلك، لكن جزءا كبيرا من تلك الاحتياطات في الخارج، وبأصول تمتد من بنوك إيطالية إلى شركات ناشئة في وادي السيليكون، ومن سندات الخزانة الأمريكية إلى ناطحات سحاب في لندن، فإنه لا تكاد توجد فئة أصول رئيسية لا تمسها أموال الخليج، وفي أوج الطفرة النفطية قرب 2006، قُدر صافي "إعادة تدوير" الفوائض المدعومة بإيرادات النفط في الأسواق العالمية بما يزيد على 500 مليار دولار سنويا، معظمها من الخليج، وثارت تلك المخاوف في 2014 حين تسبب انخفاض أسعار النفط في أول سحب صاف من إيرادات النفط الدولارية من الأسواق في 18 عاما بحسب تقرير من بي.إن.بي باريبا صدر حينها.

ودرأت دول الخليج عن نفسها بسهولة حلقات سابقة من الضغوط على ربط عملاتها بالدولار مثل تلك التي وقعت خلال أزمة دبي في 2009 وفي أوائل 2016 حين بلغت أسعار النفط 27 دولارا للبرميل، وحتى الآن فإن الضغط ينحصر في قطر، وقد تحتاج البنوك القطرية، التي تعد التزاماتها الخارجية البالغة 50 مليار دولار ضئيلة للغاية بالمقارنة مع احتياطيات البنك المركزي، مزيدا من المساعدة إذا تفاقمت الأزمة، لكن النزاع القطري ليس سوى عقبة واحدة أمام حكومات المنطقة، وتواجه الحكومات توقعات قاتمة لسعر النفط وارتفاع الدولار وزيادة أسعار الفائدة الأمريكية التي على الرغم من ارتباطها بأسعار الفائدة في دول الخليج فإنها تعرقل سعيها صوب تنويع موارد الاقتصاد.

وتبقى المشكلة الأكبر أمام مراقبي الشأن الخليجي هي التحديد الدقيق للمدى الحقيقي للثروة الخارجية ومواقعها في ضوء أن الحيازات البارزة مثل حصة قطر في فولكسفاجن أو الاستثمارات السعودية في أوبر ليست سوى قمة جبل الجليد، وبحسب ما يعرف من البيانات الحكومية الأمريكية فإن دول الخليج تملك نحو 240 مليار دولار من أدوات الخزانة الأمريكية، ويعتقد أن السعودية تضع حصة الأسد من أصول بنكها المركزي في شكل ودائع بالدولار في حين تبلغ قيمة أدوات الخزانة التي تملكها 126 مليار دولار.

ووفقا لحسابات تقرير بي.إن.بي باريبا الصادر في 2014 فإن ما يزيد على عُشر إيرادات النفط الدولارية التي جرى تدويرها في العام السابق ذهبت إلى الأسهم والسندات في حين ذهبت نسبة 20 بالمئة منها إلى استثمارات مباشرة، في الوقت ذاته فإن حيازات الخليج في الشركات الأوروبية قد تكون أربعة أمثال ما كان يعتقد في السابق لأن تلك الاستثمارات عادة ما تجري عبر مدراء أصول خارجيين بحسب دراسة من ناسداك كوربوريت سوليوشنز، بيد أن هناك عاملين قد يقلصان من تأثير الأزمة الخليجية.

أولا تستمر قاعدة أصول قطاع معاشات التقاعد والتأمين العالمي البالغة 70 تريليون دولار في النمو مما يعوض المبيعات الخليجية المفترضة، وثانيا فإن انخفاض مستويات الدين سيسمح لدول الخليج بالاقتراض عوضا عن بيع مقتنيات الدولة، وتظهر بيانات فيتش أن الديون السيادية الخارجية لدول الخليج الست زادت بالفعل لخمسة أمثالها من مستويات 2009 إلى نحو 150 مليار دولار ومن المرجح أن تدخل الدول الخليجية إلى أسواق السندات على نحو منتظم في المستقبل.

الخلاف مع قطر ينذر بزيادة تكلفة ديون الخليج وإبطاء إصلاحات السعودية

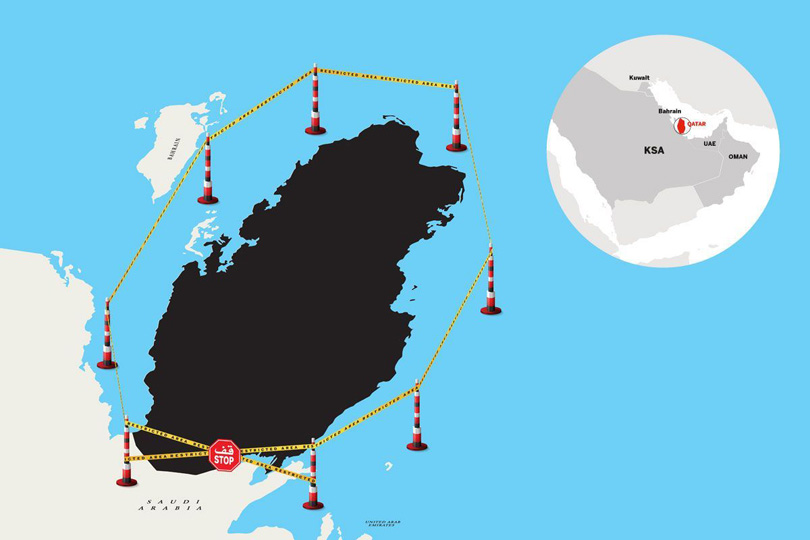

الا أن ماتم ذكره سابقاً، لايعني انه لايوجد تأثير سلبي للازمة الخليجية، اذ ينذر الخلاف بين قطر وجيرانها العرب بتقويض إقبال المستثمرين على منطقة الخليج ككل وهو الأمر الذي ينعكس في احتمال ارتفاع تكاليف الديون الحكومية وربما إبطاء وتيرة الإصلاحات الاقتصادية في السعودية، وقطعت السعودية والإمارات والبحرين ومصر العلاقات وخطوط النقل مع قطر في الخامس من يونيو حزيران متهمين الدوحة بتمويل "الإرهاب" وهو ما تنفيه قطر بشدة، اذ ذكرت بريجيت لوبريس رئيسة الديون الناشئة والعملات لدى ناتيكسس لإدارة الأصول في باريس، والتي تدير أصولا بنحو 350 مليار يورو (392 مليار دولار) "كنا معتادين على منطقة يعمها الهدوء نسبيا والآن الصورة تغيرت، ومن بين المجالات الأبرز الديون السيادية، حيث من المحتمل أن تؤدي الأزمة إلى زيادة تكاليف الاقتراض، وبعد فرض العقوبات على الدوحة خفضت وكالة ستاندرد آند بورز تصنيف قطر بينما وضعتها فيتش على قائمة المراقبة لاحتمال تخفيض تصنيفها.

وإلى الآن يبدو أن المستثمرين الأجانب مرتاحين للاحتفاظ بحيازاتهم من الأوراق المالية القطرية بسبب حجم الاحتياطي الذي تتمتع به البلاد والأصول التي بحوزة الصندوق السيادي جهاز قطر للاستثمار، وزاد العائد على السندات السيادية الدولارية القطرية التي تستحق في 2026 بأكثر من 40 نقطة أساس بعد إعلان العقوبات في الخامس من يونيو حزيران لكنه تعافى بنحو 20 نقطة أساس منذ ذلك الحين، وانتاب السندات السيادية لبقية دول مجلس التعاون الخليجي بعض الضعف في أعقاب الأزمة الدبلوماسية مباشرة لكنها عادت إلى حد كبير إلى مستويات ما قبل الأزمة.

وثمة خطر آخر قد يكون محدقا بالإصلاحات الاقتصادية السعودية التي يعتمد الكثير منها على التدفقات النقدية القادمة من مستثمرين، حيث أفادت آشا ميهتا مديرة المحافظ لدى أكاديان لإدارة الأصول قد ينتاب القلق المستثمرين بشأن تحميل السعودية لنفسها ما يفوق طاقتها في الوقت الذي تستمر فيه الحرب في اليمن وتؤثر فيه الإصلاحات في الداخل سلبا على معنويات المستهلكين، وأشار مسؤول مصرفي بارز نفذ أنشطة استثمار مصرفية واسعة في الشرق الأوسط إلى إدراج شركة أرامكو للنفط كأحد القضايا المحتملة، وعلى الرغم من أن الطرح العام الأولي لأرامكو من غير متوقع أن يتم حتى 2018 تستعد المملكة لبيع حصص الحكومة في مطارات وشركات للرعاية الصحية والتعليم بهدف جمع 200 مليار دولار، والخصخصة جزء من الإصلاحات التي تستهدف تقليص اعتماد السعودية على النفط بعد أن أضر انخفاض أسعار الخام باقتصاد المملكة وأدى إلى الضغط على مواردها المالية.

لكن عملية الإصلاح السعودية قد تحظى ببعض القوة الدافعة بعد اعلان محمد بن سلمان وليا للعهد ليحل محل ابن عمه في إعلان مفاجئ يؤكد أن نجل الملك سلمان البالغ من العمر 31 عاما سيكون الحاكم القادم للمملكة، ويقف الأمير محمد بن سلمان وراء الإصلاحات الاقتصادية الشاملة التي تهدف إلى إنهاء اعتماد المملكة على النفط كجزء من حملته، الا انه وبعد أن قطعت السعودية وحلفاؤها العلاقات الدبلوماسية ووسائل النقل البرية والجوية مع قطر، تراجعت مكانة دول الخليج كاقتصادات ثرية في مجال تجارة السلع وذات تصنيفات ائتمانية مرتفعة، وارتفع الفارق السعري المدفوع من قِبل الحكومات بالشرق الأوسط للاقتراض في أسواق السندات بمعدل 7 نقاط أساس منذ ذلك الحين، بالمقارنة مع انخفاض بمقدار 3 نقاط أساس في دَين الأسواق الناشئة، وذلك وفقاً لمؤشرات شركة جي بي مورغان تشيس وشركاه الأميركية، كما ذكرت الوكالة الأميركية أنه وفي ظل الأزمة، ارتفعت تكلفة الحماية من أي عجز سيادي لمدة 5 سنوات، وذلك ليس فقط بالنسبة لقطر، ولكن أيضاً بالنسبة لمصر، والسعودية، ودبي، وأبوظبي، والبحرين.

اذ وعلى مدار الأيام القليلة الماضية، بدأ الصدام القطري الخليجي وقطع العلاقات الدبلوماسية والتجارية بين الطرفين في التأثير على أسعار الأصول، كما تقاعست أسعار النفط عن تقديم يد العون لدول المنطقة في ظل صراعها للبقاء في حدود 50 دولارا للبرميل (وفقاً لأسعار مزيج برنت)، بالرغم من تمديد اتفاقية الأوبك وشركائها لخفض الإنتاج لمدة تسعة أشهر اضافية تنتهي في مارس 2018، وتتسم الآفاق المستقبلية لأسعار النفط بالضبابية وتشتت التوقعات المستقبلية، إلا اننا نبقي على توقعاتنا السابقة بخصوص الارتفاع التدريجي لأسعار النفط مستقبلياً وبلوغ متوسط سعر مزيج برنت 55 دولاراً للبرميل خلال العام الحالي على خلفية قيام الأوبك بتطبيق مزيد من خفض الإنتاج وتراجع المخزون النفطي وبدأ موسم السفر والمواصلات قريباً.

اضف تعليق