الوفاء بالتزامات الفائدة الإضافية مع ارتفاع نسبة الديون قد يتطلب من الحكومة الفيدرالية خفض الإنفاق التقديري، مع ما يترتب على ذلك من آثار سلبية على النمو الاقتصادي. تم تصميم إعانات الدعم التي يقدمها قانون الرقائق الإلكترونية والعلوم لتحفيز النمو من خلال تشجيع الاستثمار في القدرات والمعرفة...

بقلم: باري آيكنجرين

لندن ــ تُعد المراجعة السنوية التي يجريها صندوق النقد الدولي للولايات المتحدة واحدة من أكثر الممارسات المُسلية في التقويم الاقتصادي. ومع ذلك، في حين يُدرك الجميع أن الحكومة الأمريكية لا تُعير اهتمامًا على الإطلاق لما يقوله صندوق النقد الدولي عن شؤونها، إلا أن أحدث مراجعة أجراها الصندوق بموجب المادة الرابعة للاقتصاد الأمريكي كانت لافتة للنظر بسبب نتيجة واحدة غير مُتوقعة. سيُصاب القُراء بالدهشة عندما يعلمون أن ديون الحكومة الأمريكية، في تقدير صندوق النقد الدولي، تسير على مسار مُستدام.

يعكس هذا الاستنتاج افتراضات مُتفق عليها حول تطور التضخم ونمو الناتج المحلي الإجمالي وأسعار الفائدة وعجز الموازنة. ومن الخطورة بطبيعة الحال محاولة التنبؤ بهذه المتغيرات لمدة عشر سنوات، ناهيك عن ثلاثين عاماً، وهو الأفق الذي يتولى فيه مكتب الميزانية في الكونجرس الأميركي ممارسة مُماثلة. وتختلف الافتراضات التي تتبناها المؤسستان في تفاصيلها، حيث كان البنك المركزي في الكونجرس أكثر تفاؤلاً بعض الشيء بشأن توقعات النمو في أمريكا، على سبيل المثال. ولكن في حين تتوقع كلتا المؤسستين ارتفاع الديون على مدى السنوات العشر المقبلة، إلا أن أياً منهما لا ترى أن الأمر يخرج عن نطاق السيطرة.

ولفهم السبب، من المهم البدء من نقطة البداية السليمة. فالأمر لا يتعلق بديون الحكومة الفيدرالية، بل بالدين العام. كما تحتفظ الحكومة نفسها بحصة لا يُستهان بها من إجمالي الدين الفيدرالي الأميركي، وخاصة في الصندوق الاستئماني للضمان الاجتماعي. وتمثل مدفوعات الفائدة التي تدفعها الخزانة على هذه الحصة إيرادات الفوائد للصندوق الاستئماني. وعلى هذه الحصة من ديونها، تقوم الحكومة ببساطة بسداد مدفوعات الفوائد لنفسها.

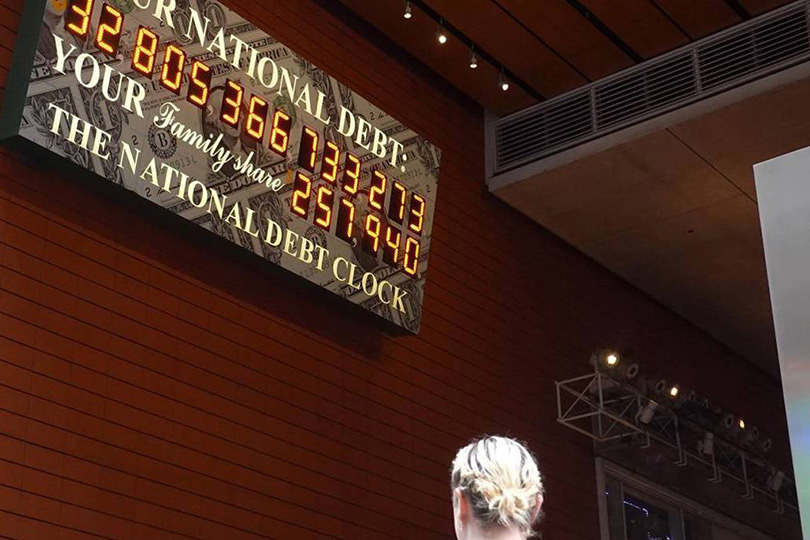

تبلغ نسبة الديون العامة حالياً 100% من الناتج المحلي الإجمالي ــ وهو مستوى مرتفع وفقاً لمعايير الاقتصادات المتقدمة، ولكنه ليس كارثياً بأي حال من الأحوال. ويتوقع مكتب الميزانية في الكونجرس ارتفاع هذا المستوى، في حال عدم حدوث تغييرات في القانون السائد، إلى 116% من الناتج المحلي الإجمالي في عام 2034، و139% في عام 2044، و166% في عام 2054.

تبدو هذه المستويات مُثيرة للقلق. ومع ذلك، أثبتت اليابان أن الاقتصاد المتقدم الذي يقترض بعملته الخاصة يمكنه إدارة ديون بهذا الحجم. وتشمل العوامل التي تحد من خطر حدوث أزمة ديون، كما يشير صندوق النقد الدولي، قوة الأسواق المالية الأمريكية، واتساع نطاق مجموعة المُستثمرين، ودور الدولار في النظام الدولي، وقدرة بنك الاحتياطي الفيدرالي على دعم سوق سندات الخزانة، وقوة المؤسسات الأمريكية.

ما الذي يمكن أن يحدث بعد ذلك؟ في الواقع، قد يتبين أن المؤسسات الأمريكية ليست قوية إلى هذا الحد. فلدى دونالد ترامب تاريخ شخصي من التخلف عن سداد ديونه. وكما لاحظ ويليام سيلبر، يستطيع ترامب في فترة رئاسية ثانية أن يصدر تعليماته لوزير خزانته بتعليق مدفوعات الديون، وقد لا يكون الكونجرس ولا المحاكم على استعداد لفعل أي شيء حيال ذلك. وقد تكون هذه المناورة جذابة بالنسبة لترامب نظرًا إلى أن ثلث ديون الحكومة الأمريكية مملوكة للأجانب.

قد يكون الضرر الذي يلحق بوضع الأصول الآمنة للدولار شديدًا، حتى لو قام الكونجرس أو المحاكم أو أي رئيس لاحق بإلغاء قرار ترامب بتعليق مدفوعات الديون. سيُطالب المستثمرون في سندات الخزانة الأمريكية بعلاوة مخاطر ضخمة، مما قد يتسبب بزيادة مدفوعات الفائدة الحكومية بشكل كبير.

وحتى في غياب هذا السيناريو الخطير، فإن الوفاء بالتزامات الفائدة الإضافية مع ارتفاع نسبة الديون قد يتطلب من الحكومة الفيدرالية خفض الإنفاق التقديري، مع ما يترتب على ذلك من آثار سلبية على النمو الاقتصادي. تم تصميم إعانات الدعم التي يقدمها قانون الرقائق الإلكترونية والعلوم لتحفيز النمو من خلال تشجيع الاستثمار في القدرات والمعرفة التكنولوجية العالية. وعلى نحو مُماثل، يهدف الإعفاء الضريبي بموجب قانون خفض التضخم للاستثمار في الطاقة النظيفة إلى تجنب الأحداث المناخية المُدمرة التي يمكن أن تعرقل معدل النمو الاقتصادي وتخفض مستوى الناتج المحلي الإجمالي.

إن ارتفاع الإنفاق على مدفوعات الفائدة يعني إما المزيد من الديون، أو اختبار الاستدامة، أو تراجع الاستثمار في هذه الأولويات الأخرى، مما يُعرض النمو للخطر. ويتوقع مكتب الميزانية في الكونجرس أن ينخفض الإنفاق التقديري من جانب الحكومة الفيدرالية كحصة من الناتج المحلي الإجمالي بنحو الخمس عن المستويات الحالية بحلول عام 2034 ــ دون أن يترتب عن هذا التراجع تأثير سلبي كبير على المعدل الإجمالي للنمو الاقتصادي.

إذا كانت هذه التخفيضات ستؤثر على الاستثمار العام في أشباه الموصلات والحوسبة الكمية والطاقة النظيفة والتعليم، كما يبدو مرجحًا، فقد تكون آثار النمو السلبية كبيرة. ومن شأن التباطؤ الحاد في النمو أن يضع القدرة على تحمل الديون موضع شك.

يُقدم صندوق النقد الدولي قائمة طويلة من التدابير المُمكنة لسد العجز في الميزانية وتحقيق الاستقرار في الدين. ومن الواضح أن أغلب الخيارات ذات الجاذبية الكمية تعمل على جانب الإيرادات من الميزانية، مما يعكس حقيقة أن الإيرادات الضريبية كحصة من الناتج المحلي الإجمالي منخفضة وفقاً لمعايير الاقتصاد المتقدم. وتشمل هذه الخيارات إلغاء التخفيضات الضريبية على الضرائب الحكومية والمحلية، والفوائد على الرهن العقاري، وبيع مسكن الفرد الرئيسي، والرعاية الصحية التي يقدمها صاحب العمل، ورفع معدلات الضرائب على الشركات وإضافة ضريبة القيمة المضافة و/أو ضريبة الكربون.

من المغري قول ذلك في الأحلام. ومع ذلك، على عكس بقيتنا، يحق لصندوق النقد الدولي أن يحلم.

اضف تعليق