هل ستستمر في المبالغة في رفع أسعار الفائدة؟ إذا كان الأمر كذلك، فسيكون الاقتصاد، بعد عامين من الآن، غارقًا مرة أخرى في ركود علماني مع أسعار الفائدة عند الحد الأدنى للصفر، وعدم وجود مسار مرئي لعودة سريعة إلى التوظيف الكامل. هل سيحقق الاقتصاد هبوطًا ناعمًا من خلال...

بقلم: برادفورد ديلونغ

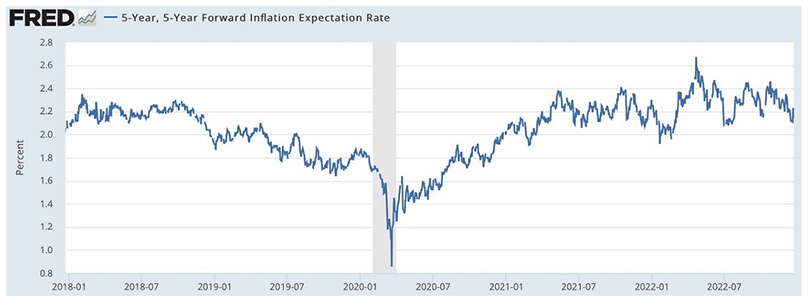

بيركلي – في بداية فبراير/شباط 2022، كان معدل تضخم مؤشر أسعار المستهلك (CPI) لمدة خمس سنوات وخمس سنوات آجلة في سوق السندات الأمريكية يحوم حول 2٪ سنويًا - وهو رقم يتوافق إلى معدل تضخم مرجح لسلسلة الاستهلاك الشخصي (PCE) لتضخم يبلغ 1.6٪ سنويًا من 5 إلى 10 سنوات من الآن. نظرًا لأن معدل التضخم 1.6٪ أقل بشكل جوهري من هدف الاحتياطي الفيدرالي الأمريكي البالغ 2٪، فقد دخلت في ذلك الشهر وأنا أشعر بالرضا عن وجودي في "فريق الانتقال" - أو على الأقل في "فريق الاحتياطي الفيدرالي لديه هذا" أو "فريق توقعات التضخم لا تزال ثابتة بقوة . "

ولكن بعد ذلك، في نهاية ذلك الشهر، أمر الرئيس الروسي فلاديمير بوتين - أمير موسكو الكبير - بشن حرب خاطفة على أوكرانيا. لم تسر الأمور كما كان يخطط لها. صد الأوكرانيون الهجومات الأولي، واستقر الجانبان في حرب استنزاف أطول. ارتفعت أسعار الطاقة والحبوب والأسمدة بشكل كبير. بدأ العالم يشعر بالقلق من فصل الشتاء، حيث ستتجمد أوروبا وستتضور بلدان أخرى - من مصر إلى نيجيريا - جوعاً.

بسبب هذه المخاوف، ارتفع معدل تضخم مؤشر أسعار المستهلكين لمدة خمس سنوات وخمس سنوات من 2٪ سنويًا إلى ذروته عند 2.67٪ في 21 أبريل/نيسان 2022، في حين أن التوقعات الخاصة بتضخم نفقات الاستهلاك الشخصي السنوية من 5 إلى 10 سنوات قد وصلت إلى 2.27٪. يشير توقع نفقات الاستهلاك الشخصي هذه إلى أن تجار السندات لم يفقدوا الثقة في التزام الاحتياطي الفيدرالي بهدف التضخم.

ولكن إذا افترض المرء أن عرض المنطقة التي يستهدفها بنك الاحتياطي الفيدرالي هو 0.6 نقطة مئوية - مما يعني أن سوق السندات يتوقع أن يظل البنك المركزي على الهدف إذا ظل معدل تضخم أسعار المستهلكين لمدة خمس سنوات وخمس سنوات ما بين 2٪ و 2.6٪ - ذلك أثارت ذروة أبريل/نيسان 2022 مخاوف. بالنسبة لأولئك الذين كان شعرهم مشتعلًا بالفعل، كان هناك خوف من أننا كنا مجرد صدمة إمداد كبيرة أخرى بعيدًا عن فقدان مرساة توقعات التضخم التي أبقت الأسعار مستقرة نسبيًا لعقود.

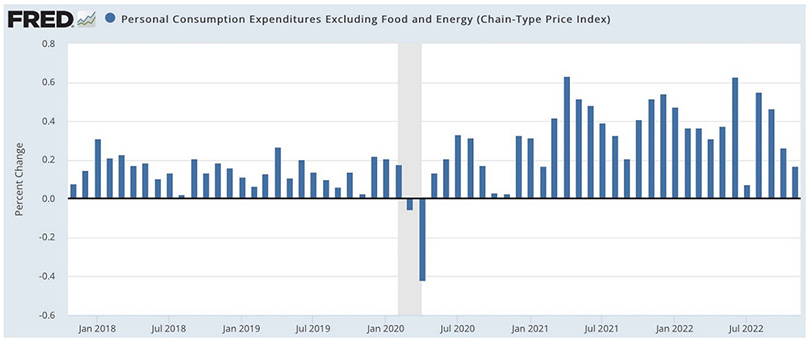

ربما كنا كذلك. ولكن نظرًا لأننا لم نتعرض لصدمة العرض العكسية الإضافية الكبيرة، فلم يعد الأمر مهمًا الآن. كان معدل تضخم سلسلة نفقات الاستهلاك الشخصي لشهر نوفمبر 0.16٪ فقط، وهو أقل من 2٪ سنويًا عند ضربه في 12. وللتأكيد، لا يصنع ابتلاع واحد صيفًا، ونقطة بيانات واحدة لا تشكل اتجاهًا. حتى الانخفاض من 0.62٪ في يونيو (7٪ سنويًا) ليس بالضرورة قابلاً للتمويل. بعد كل شيء ، شهدنا أيضًا بعض الانخفاضات بين ديسمبر/كانون الأول 2021 وأبريل/نيسان 2022، وبين أغسطس/آب 2021 وديسمبر/كانون الأول 2021.

كما قلت من قبل، كانت دورة الأعمال الوبائية هذه واحدة من تلك الفترات النادرة التي لم أحسد فيها أعضاء اللجنة الفيدرالية للسوق المفتوحة (FOMC). ما سيفعلونه خلال الأشهر الستة المقبلة لن يؤثر حقًا على الاقتصاد الحقيقي للطلب والتوظيف والإنتاج حتى عام واحد من الآن، ولن يؤثر بشكل فعال على أخبار التضخم حتى عام ونصف من الآن. ستكون هناك العديد من التطورات الجديدة خلال الأشهر الثمانية عشر القادمة - بعضها جيد وبعضها سيئ.

بغض النظر عما يقرر بنك الاحتياطي الفيدرالي القيام به، فمن شبه المؤكد أن تشعر ببعض الأسف بعد ذلك. هل ستستمر في المبالغة في رفع أسعار الفائدة؟ إذا كان الأمر كذلك، فسيكون الاقتصاد، بعد عامين من الآن، غارقًا مرة أخرى في ركود علماني - مع أسعار الفائدة عند الحد الأدنى للصفر، وعدم وجود مسار مرئي لعودة سريعة إلى التوظيف الكامل. هل سيحقق الاقتصاد "هبوطًا ناعمًا" من خلال التخلص من التضخم، أم أن صدمات العرض الإضافية والضغوط السياسية ستدفعنا إلى الركود التضخمي والركود المؤلم والممتد؟

لا أحد يعرف. ولكن إذا كنت عضوًا في اللجنة الفيدرالية للسوق المفتوحة الآن، فسأضع اعتبارين في الحساب. أولاً، لا يتعين على بنك الاحتياطي الفيدرالي التحرك ببطء. أظهرت الأشهر الستة الماضية أن هناك القليل جدًا من السلبيات للتغيرات السريعة في السياسة النقدية. حتى هذا الشهر، كان الاحتياطي الفيدرالي يرفع أسعار الفائدة بمقدار 75 نقطة أساس في كل مرة، وحتى هذا السعر ليس حدًا للسرعة. يجب على اللجنة الفيدرالية للسوق المفتوحة الاستفادة من هذه الاختيارية الظاهرة. عندما يكون الموقف غير واضح، يمكن أن يتوقف مؤقتًا، ويمكن أن يتحرك بسرعة كبيرة عندما يصبح الموقف واضحًا.

ثانيًا، إذا نظرنا إلى الوراء، فإن قرار رئيس الاحتياطي الفيدرالي السابق ألان جرينسبان في عام 1996 بتحديد هدف التضخم عند 2٪ سنويًا كان قرارًا سيئًا للغاية. نعم، قد تكون هناك فوائد كبيرة من الحفاظ على مصداقية بنك الاحتياطي الفيدرالي وتعزيزها من خلال إعادة الاقتصاد إلى الهدف السنوي البالغ 2٪، حتى لو تم رفع هذا الهدف على المدى المتوسط. ولكن هل هذا هو نوع المصداقية التي يريد بنك الاحتياطي الفيدرالي أن يتمتع بها؟ هل من الجيد أن تعتقد الأسواق أنك ستستمر في السياسات التي لم تعد تناسب الظروف الجديدة، لمجرد أنك قلت إنك ستفعل؟ مرة أخرى، لا أحسد أعضاء اللجنة الفيدرالية للسوق المفتوحة هذا الشتاء.

* جيه. برادفورد ديلونغ، نائب مساعد سابق لوزير الخزانة الأمريكية، أستاذ علوم الاقتصاد بجامعة كاليفورنيا في بيركلي، وباحث مشارك لدى المكتب الوطني للبحوث الاقتصادية، ومؤلف كتاب التاريخ الاقتصادي للقرن الواحد العشرين

https://www.project-syndicate.org

اضف تعليق