سهولة الحصول على القروض على المدى القصير هو أمر داعم لأسعار المساكن. لكنه يمكن أن يؤدي بمُلاك المساكن إلى الإفراط في الاقتراض على المدى الأطول، مما يزيد من احتمالات الركود. وكما يصف عدد إبريل 2018 من تقرير الاستقرار المالي العالمي، فإن أسعار المساكن في المدن...

بقلم: كلاوديو راداتس ونيكو فالكس

هناك أخبار سارة للمقيمين في لاس فيغاس وميامي وفينيكس؛ فمخاطر حدوث ركود عقاري كالذي تحملوه أثناء الأزمة المالية العالمية لا تزال مخاطر محدودة. لكن المشهد لم يتحسن بالنسبة لسكان تورونتو وفانكوفر منذ عام 2008، ومخاطر حدوث انخفاض كبير في أسعار المساكن لا تزال مرتفعة.

هذه بعض الرؤى التي خلصت إليها أداة الصندوق الجديدة لتقدير خطر الهبوط الحاد في أسعار المساكن. وبالطبع، يهتم ملاك المساكن اهتماما كبيرا بقيمة ما قد يكون أكبر أصل يمتلكونه. ولكن هناك رابطة قوية أيضا بين أسعار المساكن والنظام المالي والاقتصاد. وتزداد قوة هذه الرابطة كلما انخفضت الأسعار – كما نوضح في الفصل الثاني من تقرير الاستقرار المالي العالمي الذي يصدره الصندوق مرتين سنويا.

ما أهمية أسعار المساكن للاقتصاد الأوسع؟ تكمن أهميته في أن بناء المساكن وما يرتبط بها من إنفاق على أمور مثل إدخال تحسينات عليها يشكل سدس اقتصادات الولايات المتحدة ومنطقة اليورو، مما يجعله من أكبر مكونات إجمالي الناتج المحلي. والأكثر من ذلك أن القروض العقارية وأشكال الإقراض الأخرى المرتبطة بالإسكان تشكل جزءا كبيرا من أصول البنوك في كثير من البلدان، ومن ثم فإن التغيرات في أسعار المساكن تؤثر على سلامة النظام المصرفي.

دورة الركود والانتعاش

فليس من الغريب إذاً أن أكثر من ثلثي الأزمات المالية في العقود الأخيرة كانت مسبوقة بدورة ركود وانتعاش في أسعار المساكن، وأن البنوك المركزية في الولايات المتحدة والصين وأستراليا وغيرها من البلدان أعربت عن قلقها مؤخرا إزاء الارتفاعات الكبيرة في أسعار المساكن.

ولحسن الحظ، فإن أداة الصندوق الجديدة يمكن أن تساعد صناع السياسات على قياس احتمالية هبوط السوق العقاري في المستقل واتخاذ خطوات مبكرة تساعد على الحد من الضرر. وتدخل هذه الأداة، المسماة "أسعار المساكن المعرضة للخطر"، ضمن نموذج "النمو المعرض للخطر" الذي أنشأه الصندوق ليربط بين الأوضاع المالية وخطر الهبوط الاقتصادي (راجع عدد أكتوبر 2017 من تقرير الاستقرار المالي العالمي).

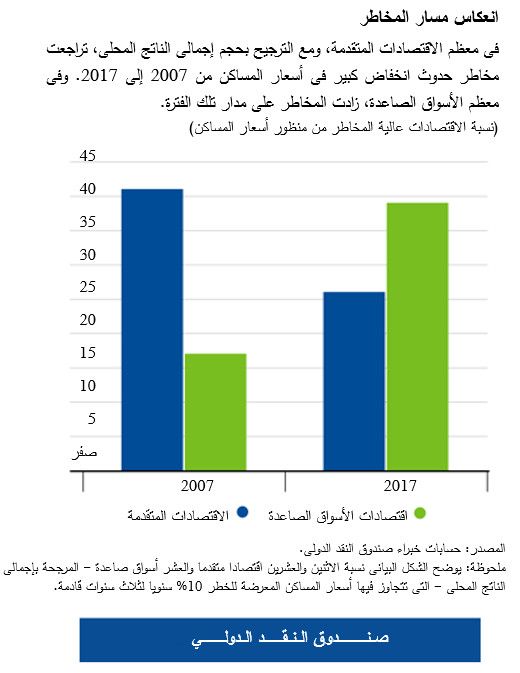

وتشمل دراستنا بيانات من 22 اقتصادا متقدما، و10 اقتصادات من الأسواق الصاعدة، والمدن الكبرى في تلك البلدان. وقد خلصت الدراسة إلى أن احتمالات حدوث هبوط كبير في أسعار المساكن المعدلة حسب التضخم في معظم الاقتصادات المتقدمة ضمن العينة المستخدمة، مرجحة بإجمالي الناتج المحلي، كانت أقل في نهاية 2017 منها في العشر سنوات السابقة عليها، لكنها ظلت أعلى من المتوسط التاريخي. وعلى العكس من ذلك، كانت المخاطر أعلى في الأسواق الصاعدة في عام 2017 مقارنة بعشية الأزمة المالية العالمية. ومع ذلك، فلا تزال مخاطر انخفاض أسعار المساكن كبيرة في أكثر من 25% من هذه الاقتصادات المتقدمة وبلغت حوالي 40% في الأسواق الصاعدة الداخلة في الدراسة. ومن بين هذه البلدان، تبرز الصين على وجه الخصوص، ولا سيما الأقاليم الشرقية.

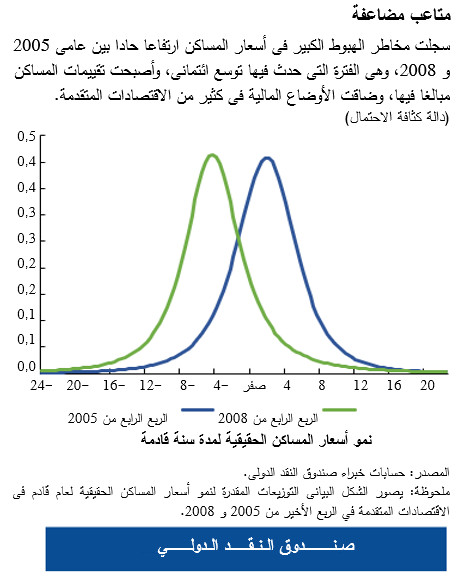

وقد يتساءل القراء كيف وصلنا إلى هذه النتائج. أولا، قمنا بتحديد خمسة عوامل تؤثر على أسعار المساكن: نمو الأسعار في السابق، والنمو الاقتصادي، وفترات الرواج الائتماني، والمبالغة في التقييم، والأوضاع المالية. ثم طرحنا سؤالا على أنفسنا: إذا نظرنا إلى الانخفاضات الكبيرة في أسعار المساكن – والتي تطرأ مرة كل 20 سنة تقريبا (أي التي تبلغ احتمالية حدوثها 5%) – هل يمكن التنبؤ بها بناء على التغيرات في تلك العوامل الخمسة؟ ماذا ننتظر إذا حدث، مثلا، تضييق للأوضاع المالية وأصبحت الأسر مثقلة بالديون وأسعار المساكن مبالغا فيها؟ الإجابة هي أننا يمكن أن نتوقع في هذا السيناريو زيادة الانخفاضات الحادة في أسعار المساكن.

تقلبات متزامنة

ومن الطريف أن الأخبار السارة اليوم قد تشير إلى خطر أكبر فيما بعد. فسهولة الحصول على القروض على المدى القصير هو أمر داعم لأسعار المساكن. لكنه يمكن أن يؤدي بمُلاك المساكن إلى الإفراط في الاقتراض على المدى الأطول، مما يزيد من احتمالات الركود. وكما يصف عدد إبريل 2018 من تقرير الاستقرار المالي العالمي، فإن أسعار المساكن في المدن الكبرى حول العالم تتحرك بصورة متزامنة، مما يزيد من احتمالات تأثير أي صدمة يتعرض لها بلد ما على أسواق الإسكان في البلدان الأخرى.

وجدير بالذكر أننا وجدنا أن الانخفاضات الكبيرة في أسعار المساكن ترتبط بانكماش الاقتصاد ووجود مخاطر على الاستقرار المالي. فعلى سبيل المثال، تشير تقديراتنا إلى أن القراءة التي تقل عن 12 على مقياسنا – أي وجود احتمالية قدرها 5% لهبوط الأسعار بنسبة 12% - تعني أن احتمالية وقوع أزمة مالية بعد عامين تعادل 31% في الاقتصادات المتقدمة و 10% في الأسواق الصاعدة.

وبهذا يصبح نموذجنا الجديد أداة مفيدة للتنبؤ يمكن أن تساعد صناع السياسات الذي يسعون إلى الحفاظ على اتزان اقتصاداتهم ونظمهم المالية.

خيارات السياسات

فكيف يمكن لصناع السياسات التحرك لمواجهة ارتفاع مخاطر أسعار المساكن؟ ينبغي ألا يركز صناع السياسات على استهداف الأسعار، لكن نتائجنا تشير إلى خطوات مبكرة يمكنهم اتخاذها لتعزيز صلابة الأسر والبنوك والاقتصاد في مواجهة الصدمات. ومن هذه الخطوات تشديد ما يسمى بالسياسات الاحترازية الكلية حين يكون الاقتصاد قويا وسوق الإسكان في رواج. وتتضمن هذه السياسات تقييد حجم قروض الإسكان كنسبة من قيمة العقار وتقييد حجم مدفوعات الدين العقاري الشهرية كنسبة من الدخل.

وهناك خيار آخر هو تخفيض سعر فائدة البنك المركزي، وإن كانت نتائجنا تشير إلى احتمال ألا يساعد هذا سوى في تخفيف مخاطر المدى القصير – لمدة تصل إلى بضعة أرباع عام قادمة – وفي الاقتصادات المتقدمة فقط. وقد يكون اتخاذ إجراءات لإدارة تدفقات رأس المال عاملا مساعدا لهذه البلدان أيضا حين تحدث طفرة في تدفقات رؤوس الأموال الداخلة إليها فتزيد من مخاطر انخفاض أسعار المساكن. وقد ركز تحليلنا على العوامل الدورية، لكن هناك أدوات أخرى يمكن النظر فيها على مستوى السياسات، بما في ذلك السياسات الهيكلية الأطول أجلا – لزيادة عرض المساكن أو فرض قيود على تقسيم الأراضي – أو إجراءات المالية العامة على غرار الضرائب العقارية.

وهكذا نجد أن هناك طرقا لتخفيف المخاطر. وبمساعدة الأداة التي أنشأناها، يمكن لصناع السياسات اتخاذ الخطوات الملائمة في الوقت المناسب – ومنع وقوع أزمة كالتي هزت العالم ذات مرة في عام 2008.

اضف تعليق