كارمن راينهارت

كمبريدج ــ إن سوق النفط العالمية مكان يتسم بالتقلب. ولكن استخلاصا من التقلبات العالية التذبذب يتبين لنا أن متوسط الأسعار العالمية السنوية (بالدولار الأميركي) انخفض بنحو 60% في الفترة بين عام 2012 وعام 2016. فكيف تتعامل بلدان مثل روسيا والمملكة العربية السعودية والعراق وفنزويلا مع انهيار أسعار سلعتها التصديرية الأساسية (وفي بعض الأحيان الوحيدة)؟

تشير الإجابة الأكاديمية إلى أن الحكومة ينبغي لها أن تعمل على تعديل النفقات المالية في الاستجابة للانخفاضات الدائمة (أو المستمرة لفترة طويلة) في عائدات الصادرات والميزانية. وتستطيع الحكومة أن تمول العجز الخارجي والمالي إذا ارتأت أن الصدمة قصيرة الأمد.

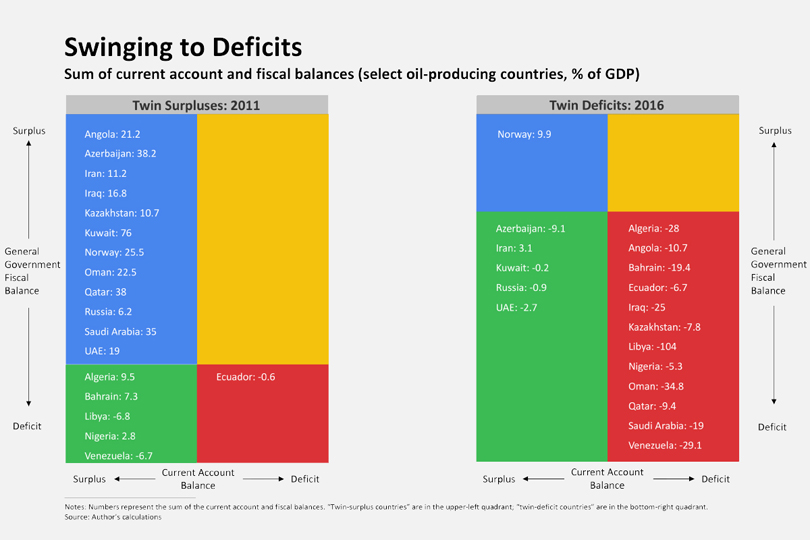

وفي التأكيد على التأثيرات الاقتصادية الهائلة المترتبة على انقلاب حظوظ منتجي النفط، يقارن الجدول أدناه بين مجموع الأرصدة (الفائض أو العجز) في الميزانية العمومية للحكومة والميزان الخارجي، قياسا على الحساب الجاري، لثماني عشرة دولة منتجة للنفط، مع إدراج العنصرين في الناتج المحلي الإجمالي الاسمي. وفي أغلب الحالات، تسبب الفائض المزدوج في عام 2011، قبل أن تبلغ أسعار النفط ذروتها، في إفساح المجال لعجز مزدوج كبير في عام 2016. ولم تكن التقلبات بما يعادل 30 نقطة مئوية من الناتج المحلي الإجمالي (وأكبر كثيرا في بعض الأحيان) غير مألوفة في هذه المجموعة.

ويظل العجز المزدوج كبيرا للغاية في أغلب المناطق، وهو ما يشير إلى أنه حتى في ظل جهود التكيف الحثيثة في بعض الدول، كان القدر الأكبر من العجز في الصادرات والعائدات المالية ممولا بديون محلية وخارجية جديدة. وفي فنزويلا التي تعاني من فرط التضخم، كانت طباعة النقود الطريقة الرئيسية لتمويل الحكومة.

وقد بدأت بعض البلدان، وخاصة المملكة العربية السعودية، في إصدار الحجم الأكبر من الديون الخارجية على الإطلاق بين الأسواق الناشئة في أكتوبر/تشرين الأول 2016، فبدأت بميزانية عمومية متوازنة ــ بلا ديون مستحقة وبمخزون كبير من الأصول. ولكن حتى في ظل هذه الظروف الأولية المواتية في "المخزون"، أدى الجمع بين العجز المزدوج غير المسبوق أو الذي يكاد يكون غير مسبوق والممول من خلال خسائر في الاحتياطي وبين الديون المقومة بالدولار الأميركي إلى انخفاضات كبيرة في التصنيف الائتماني، وكان آخرها من قِبل وكالة فيتش في الأسبوع الماضي. بطبيعة الحال، ليس كل خفض ائتماني يتبعه عجز عن السداد بالضرورة؛ ولكن الاتجاه ليس مشجعا على الأطلاق، وخاصة مع وتيرة التدهور الحالية.

ولكن هل يساعد انتعاش أسعار النفط في عكس هذا الاتجاه؟

من الصعب التنبؤ بدورات أسعار النفط والسلع الأساسية. صحيح أن بعض المراهنين على ارتفاع سوق النفط في الوقت الحالي يشيرون إلى بعض التعافي في الطلب العالمي. وتتراوح الحجج لصالح هذا الرأي من تلك التي تؤكد على المخزونات المنخفضة نسبيا في أوروبا واليابان، وأماكن أخرى، إلى تلك التي تشير إلى الارتفاع الأخير في مشتريات المستهلكين في أميركا الشمالية من المركبات التي تستهلك الوقود بشراهة مثل سيارات الدفع الرباعي والشاحنات.

ولكن وجهة النظر التي ترجح الصعود ليست بلا منازع. فبين الأسباب التي ذكرها أولئك الذين يتوقعون استمرار هبوط أسعار النفط كان بعضها قديما ومعتادا. فكان عجز السعوديين عن كبح إنتاج بعض الدول الأكثر فقرا في منظمة أوبك والتي هي في احتياج شديد إلى النقد الأجنبي من القصص القديمة (والوثيقة الصِلة عادة). وما يزيد الأمور تعقيدا بالنسبة للجهود السعودية الرامية إلى تثبيت استقرار الأسعار تلك التحديات الجديدة نسبيا المتمثلة في النمو السريع في الإنتاج الأميركي.

الواقع أن أحدث البيانات تشير إلى أن التراجع الأخير في سعر خام غرب تكساس الوسيط لم يسفر عن تباطؤ النمو في مجموع الآبار العاملة في استخراج النفط الخام، والتي سجلت زيادة حادة في الأسبوع الذي انتهى في الرابع والعشرين من مارس/آذار. فقد ساعد الارتفاع الأخير في دفع مجموع الآبار العاملة إلى أعلى مستوياته منذ سبتمبر/أيلول 2015، مع تعويض الإنتاج الأميركي عن تخفيضات منظمة أوبك وغيرها من المنتجين، كما سجل المستثمرون في الولايات المتحدة ارتفاعات جديدة غير مسبوقة في كل من الأسابيع الخمسة الماضية.

ويبدو أن العديد من حكومات الدول المنتجة للنفط تراهن على أن الانزلاق في أسعار النفط إما انتهى أو على وشك الانتهاء قريبا. ومن المتوقع أن تصدر دول الخليج ديونا سيادية بأحجام ربما تكون غير مسبوقة. أما عن الديون الخارجية، فمن المتوقع أن تستمر هذه البلدان في دفع القسم الأكبر من إصدار السندات السيادية في عام 2017، وفقا لتقرير حديث صادر عن بنك أميركا ميريل لينش، والذي يشير إلى أن المملكة العربية السعودية، وقطر، والكويت، جنبا إلى جنب مع الأرجنتين، سوف تشكل نحو 37% من الإجمالي. ومثلها كمثل المملكة العربية السعودية، لم تكن الكويت حتى وقت قريب تتحمل أي ديون سيادية خارجية.

ولكن إذا لم تتعاف أسعار النفط، فقد تُفضي هذه الزيادة في إصدارات الديون إلى نتائج عكسية. وعلاوة على ذلك، ينطوي إصدار الديون المقومة بالدولار على مخاطر وتكاليف إضافية في حالة انخفاض قيمة عملات (أو خفض قيمتها) الدول التي تربط سعر صرف عملتها بالدولار.

وعلى الرغم من عدم اليقين بشأن أسعار النفط، فإن مصير الدول التي تعاملت مع الصدمات السلبية باعتبارها مؤقتة وقابلة للإصلاح، ثم تبين أنها كانت على خطأ، نادرا ما كان مشجعا. والواقع أن ترحيب الأسواق المالية الدولية بتشغيل ديون جديدة من قِبَل دول تعاني بشكل واضح من عجز مزدوج كبير وغير مبتوت فيه يعكس في المقام الأول بحث هذه الأسواق عن أي شكل من أشكال العائد في عصر يتسم بأسعار فائدة عالمية منخفضة إلى حد غير عادي. ولا ينبغي لقادة هذه الدول أن يفسروا الطلب على ديون بلدانهم باعتباره تصويتا بالثقة في سياساتهم واقتصاداتهم.

اضف تعليق