كيفية توليد النقود ومكاثرتها أو تحجيم نموها مطروحة دائما للبحث وموضع إهتمام الاقتصاد النقدي والسياسات، وجاء تحليل الوقائع بمثابة تعريض تلك المقاربات لإختبار إضافي. أشارت الورقة إلى سوق ما بين المصارف وهو حلقة الوصل بين الصيرفة المركزية وأسواق النقد وبقية أسواق المال والمحطة الأولى لبث السياسة النقدية...

العودة إلى المفاهيم الأساسية للنقود وإدارة السيولة والإئتمان والحوار حول إنتظام التفاعل بين الصيرفة المركزية والمصارف قد يساعد في تعميق التفاهم، وربما إكتشاف فرص جديدة للترصين المؤسسي وتحسين الأداء. تعرض هذه الورقة ملاحظات تحليلية جاءت على هامش إهتمام البنك المركزي بعلاقاته المالية مع المصارف والنظر في المدى الممكن لفاعلية أدواته للوصول إلى الودائع والإئتمان عبر السيولة وأسعار الفائدة التي يستخدمها في عملياته التي تكون المصارف طرفا فيها.

لأن الدول المتقدمة ذات العمق المالي تمثل المختبر الأول للتفكير والتنظير النقدي والمصرفي على المستوى الدولي لذلك نعالج بياناتها ونشير إلى سياساتها من هذا الجانب. ليس الهدف من هذه المعالجات الواردة في هذه الورقة تغطية أكاديمية للمسائل المطروحة فتلك موجودة في المؤلفات المنهجية والدراسات المعروفة. كما لا تتضمن مقترحات التطوير الممكنة التي تعقد الندوة من أجلها، بل من اجل التهيئة لتسهيل النقاش أملا في التوصل إلى مشتركات ضمن ثقافة العمل.

كيفية توليد النقود ومكاثرتها أو تحجيم نموها مطروحة دائما للبحث وموضع إهتمام الاقتصاد النقدي والسياسات، أشرنا بالمختصر إلى مقاربات متداولة ومؤثرة في هذا المجال، وجاء تحليل الوقائع بمثابة تعريض تلك المقاربات لإختبار إضافي. وليس الغرض من هذا النقض أو الإثبات بقدر الإنتباه إلى المضمون الواقعي للأطروحات النظرية التي غالبا ما يتعرض إليها الكادر المصرفي في منتدياته ولقائاتهِ الدولية.

أشارت الورقة إلى سوق ما بين المصارف وهو حلقة الوصل بين الصيرفة المركزية وأسواق النقد وبقية أسواق المال والمحطة الأولى لبث السياسة النقدية.

لمحة عن نشأة العملة في التاريخ

ظهرت المبادلات والآليات التي تسمى السوق تدريجيا مع الإنتقال من العيش البدائي إلى الحضارة الزراعية، ثم من الإكتفاء الذاتي نحو التخصص وتقسيم العمل الذي لا يمكن تصوره منطقيا دون مبادلة مُنتَج بمنتجات أخرى. كانت العملية تدار بالمقايضة التي تتضمن الاتفاق على معدلات تبادل بين السلعة المعروضة من جهة وجميع الخدمات والسلع الأخرى: بين القمح والشعير والتمر والصوف والحيوانات وسواها والأوعية الفخارية او معادن شائعة آنئذ والعمل والعلاج... وهكذا. تنتهي تلك المقايضات، منطقيا، إلى إستقرار تقييم للسلع والخدمات بوحدات من سلعة رئيسية فأصبحت تلك السلعة بمثابة عملة. في ذات السياق كان يجري تكوين مؤسسي لتظهر الدولة وقوانينها، وضرائبها، او ريع الملك والأمير، بمقاييس تلك العهود. بالتزامن مع الملكية الخاصة وحقوق الأفراد في الطبقات والتجمعات السكنية في المدن، ومهنة التجارة ومخازن الغلال، والوظيفة المالية للمعبد واهمها حفظ الأشياء الثمينة، وأيضا يأخذ حصته مما ينتج الناس حقوقا دينية عليهم او تطوعا من الإتقياء... ومن تلك البدايات التي مثّلت نقلة نوعية في حياة البشر تعاقبت الأجيال على مسار التطور الذي أفضى إلى عصرنا هذا.

إستخدمت الحبوب مثل الشعير والفضة لإجراء المبادلات في العراق القديم وتدريجيا صارت الفضة مقياسا مرجعيا للقيمة، وكشفت التنقيبات الآثارية عن مسكوكات شائعة لهذا الغرض. ومن أقدم القوانين المعروفة للآثاريين، والتي ذكرت فيها المسكوكات والشيكل Shekel، قانون أور- نمو Ur- Namu وهو الملك المؤسس لسلالة أور الثالثة 2113-2006 قبل الميلاد، والذي وجدت الواحه في نيبور Nippur عام 1952. والشيكل المذكور في المادة 19 من القانون وزن مرجعي يستخدم بمثابة وحدة أساس لما يشبه نظام العملة في زماننا. وكذلك قانون لبت عشتار Lipit – Ishtar الملك الخامس من سلالة إيسن وعثر على ألواحه في آثار مدينة نُفّر. بيّنت مواد القانونين عقوبات يدفعها الجاني فضة تقاس بعدد من الشكيلات. اما قانون اشنونة Ishnuna فقد كُشف عنه في تل حرمل قرب بغداد الجديدة، ويتألف من 61 مادة ذكرت الفضة بمقياس الشيكل في عدد منها ويُعرّف بخمسة غرامات من الفضة او 180 حبة. القوانين آنفا كانت تحتوي تشريعات إقتصادية منها أسعار للسلع وأجور العمال، وعقوبات يشار ضمن نصوصها إلى الفضة مقياسا للقيمة.

كان يعتقد خطأ ان شريعة حمورابي هي الأقدم في العراق، لكن التنقيبات الآثارية اللاحقة كشفت عن قوانين صدرت قبلها منها تلك التي أشرنا إليها للتحري عن المنشأ التاريخي للنقود، اضافة على مدونات تعاقدية وغيرها يفهم منها وجود قوانين. جاءت شريعة حمورابي 1792-1750 قبل الميلاد محطة بارزة على ذلك المسار التشريعي في العراق، وتضمنت العديد من القواعد القانونية للتجارة والعمل والعقوبات التي تبين بوضوح وجود مقاييس للقيمة بدلالة المعدن الثمين.

قد إستخدمت المعادن الثمينة في العهود السومرية، مقياسا للقيمة ووسيلة للتبادل، وذكرت الفضة في الواح مسمارية تعود إلى أواخر الألف الثالث قبل الميلاد بمقياس الشيكل Shekel ويعادل ربع الأونس. وكذلك في بلاد الشام الكبيرة، وفي الحضارة المصرية يفهم من مدونات كشفت عنها التنقيبات اواخر الألف الثاني قبل الميلاد، لكنها في عموم المنطقة لم تكن عملة بالمعنى الذي عرفه العالم فيما بعد. كانت تستورد المعادن الثمينة إلى العراق ومصر، وهذا من أسباب قيمتها المرتفعة التي عززت وظيفتها النقدية. عندما تقيم السلع والموضوعات الأخرى للمبادلات بالفضة قد لا تنجز صفقة المبادلة إذ يمكن التسديد بسلع أو عبيد تعادل قيمة الصفقة، وهذا يعزز قناعات من يؤكد أن قياس القيمة وظيفة رئيسة للنقود في أصل النشأة، أي ان وظيفة المعدن الثمين لقياس القيمة كانت اظهر من دوره الفعلي في المبادلات.

كانت بلاد الأغريق تستخدم البرونز والحديد، على شكل سياخ أو مناصب ثلاثية أو حلقات، وسائط للتبادل. والإغريق آنذاك على إتصال مع الفينيقيين الذين يستخدمون الفضة في الألف الأول قبل الميلاد، وتجارتهم مع بلاد الشرق عموما عرّفتهم إستخدام المعادن الثمينة نقودا. وتدل أشعار هوميروس على أن الذهب والفضة مقتنيات قيّمة بذاتها لديهم، وأيضا، كان الذهب يستورد إلى دويلات اليونان من أماكن أخرى. أما العملات بمعنى المسكوكات الرسمية فظهرت لاحقا في آسيا الصغرى، مملكة ليديا، أولا ثم في الصين والهند بين القرن السابع والرابع قبل الميلاد. العملة المسكوكة من المعادن أوجدتها وقنتها السلطة السياسية مختومة بشعارها. العملة، ذات الطابع الرسمي، التي ظهرت في ليديا غرب الأناضول مصنوعة من مادة هي مزيج من الفضة والذهب Electrum كهرمان معدني. ومنذ ظهور المسكوكات الرسمية وطوال تاريخها يتكرر إنخفاض كمية المعدن الثمين دون القيمة الإسمية للمسكوكة مع توالي السك، ولإدامة الثقة تُصلِح الحكومة الخلل ليعود التطابق، وبعد مدة يظهر التفاوت من جديد.

بعد سك العملة بالكهرمان أخذت ليديا بإصدار عملات بالذهب والفضة، وعند إحتلالها من الفرس عام 546 قبل الميلاد كانت العملات متداولة في جميع مدن اليونان، وهناك 100 دار للسك في تلك المدن. وإنتشرت العملات شرق المتوسط ومصر، بعد إجتياح الإسكندر المقدوني لبلاد الشرق فيما تسمى المرحلة الهيلينستية بين 321 و 31 قبل الميلاد، وخلال هذه المدة يذكر المؤرخون أن القيمة الأسمية للمسكوكات كانت أعلى من محتواها المعدني وتلك الفروقات من مصادر تمويل الدولة لنفقاتها، وهذه تماثل إلى حد ما تمويل العجز في الدول المعاصرة من الإصدار النقدي. أما روما في عهد الجمهورية والإمبراطورية لاحقا فقد شهدت سك العملات من الذهب والفضة والبرونز، وفي تاريخ الرومان يتكرر إختفاء العملات الجيدة من الذهب والفضة ذات العيار العالي لتبقى العملات ذات العيار الناقص، ومن تلك التجارب ظهر قانون Gresham "العملة الرديئة تطرد العملة الجيدة من التعامل"، وبمضمونه الاجتماعي فيما بعد.

وهكذا تطورت المقايضة إلى إتخاذ سلعة مناسبة، يعتمد إختيارها على النطاق الجغرافي، مقياسا للقيمة وتسهيل المبادلات. وبذلك إرتفعت كفاءة السوق ودوره في تحويل النشاط الاقتصادي تدريجيا من الإكتفاء الذاتي إلى التخصص. تندرج مسكوكات المعادن الثمينة، من الذهب والفضة، ضمن فئة النقود السلعية، وبدأ سك العملات في الصين بداية القرن السابع قبل الميلاد. أما السك الرسمي بإشراف الحكومة فقد ظهر أواخر القرن السابع قبل الميلاد في ليديا، من الدول التي قامت غرب الأناضول، كما سلف. ويذكر أن فكرة العملة الورقية ظهرت، أيضا، في الصين اول مرة بين القرن السابع والعاشر الميلادي، عندما إتجه التجار إلى وضع عملاتهم الفضية والذهبية في مراكز إيداع، لقاء وصولات، خشية الضياع او السلب إثناء تنقلهم بين البلدان. ويدفع التاجر المشتري أوراق بقيمة البضاعة إلى البائع ليسلّمها إلى مركز الإيداع ويقبض المسكوكات المعدنية. ثم توسع التعامل بتلك الأوراق، وصارت متداولة بالتظهير، فيما يبدو، ومركز الإيداع مرجع نهائي، وقد تستمر الأوراق في التداول لإنجاز العديد من المعاملات قبل أن تعود إليه لإستلام المعدن الثمين.

وفي أوربا القرن السابع عشر صار من المعتاد إيداع المسكوكات الذهبية لدى الصاغة مقابل وصولات تسمى آنذاك وصولات الصاغة Goldsmiths’ Notes”". في المبادلات يستلم بائع السلع او صاحب الإستحقاق تلك الوصولات بديلا عن تداول المعدن الثمين بذاته. وإكتشف الصاغة بالتجربة دوام بعض الوصولات في التداول وبذا لا يُسترجع الذهب الذي تمثله تلك الأوراق، وبالنتيجة يمكنهم إقراض الودائع الذهبية أو إصدار وصولات إضافية تُقرض. تلك بداية صيرفة الإحتياطي الجزئي كما تذكر في المقاربة الأصولية Orthodox لنشأة العملة الورقية والمصارف الحديثة.

وتبعا لهذه المقاربة للتاريخ النقدي إتجه الصاغة تدريجيا نحو التخصص وهكذا ظهرت مصارف الإيداع التي تعمل بالإحتياطي الجزئي. والحكومات أخذت تنافس الصيرفة الخاصة بإصدار النقود الرسمية بالسلطة السيادية Fiat Money عن طريق وزارات المالية او البنوك المركزية. وفي عام 1660 صدرت العملة الورقية لأول مرة من مصارف خاصة، وذلك في مستعمرة خليج ماساشوستس،إحدى المستعمرات 13 التي تؤلف ما أصبحت تسمى الولايات المتحدة الأمريكية في ذلك الحين. في اوربا مصرف ستوكهولم أول من أصدر العملة الورقية عام 1660 إلا أنه أعلن إفلاسه عام 1664 لفشله في دفع قيمة كل ما أصدره، وفي عام 1669 بدأ مصرف اسكوتلندا بإصدار العملات الورقية. ويؤيد تاريخ الدولار المنشأ السيادي للعملة الورقية بإستقلال عن الوصولات النائبة عن المعدن الثمين التي ظهرت في سياق التجارة كما تبين في الصين من قبل، وفي أوربا بعد حوالي ألف عام من تلك البداية الصينية. في عام 1776 بعد الإستقلال عن بريطانيا صدرت عملة الدولار الورقية رسميا في الولايات المتحدة الأمريكية، ولم تكن مغطاة بالذهب وأحجم الناس عن التعامل بها، فشرّع الكونغرس قانونا يُجرّم من لا يقبل الدولار ويصفه عدوا للدولة. لكن التمادي في الإصدار لتمويل الإنفاق العام إضطر الحكومة إلى ربط العملة الورقية بالذهب والفضة. وإنفك الإرتباط بين العملة الورقية والمعدن الثمين إثناء الحرب الأهلية وإعيد الإرتباط عام 1879، ثم إنفك مرة أخرى على أثر الكساد الكبير مؤقتا عام 1933 وإعيد عام 1934 بعد تعديل المحتوى المعدني، وعدم جواز تحويل الدولار بحوزة الجمهور إلى ذهب.

وتبعا لهذه المقاربة للتاريخ النقدي إتجه الصاغة تدريجيا نحو التخصص وهكذا ظهرت مصارف الإيداع التي تعمل بالإحتياطي الجزئي. والحكومات أخذت تنافس الصيرفة الخاصة بإصدار النقود الرسمية بالسلطة السيادية Fiat Money عن طريق وزارات المالية او البنوك المركزية.

وأرغمت المصارف على الإحتفاظ بمقادير من العملة الرسمية بصفة إحتياطيات وبذلك أضيف عامل آخر للتوسع الإئتماني عبر نظام الإحتياطي الجزئي. ويذكر المؤرخون بداية مختلفة للعملة الورقية الرسمية في الصين خلال القرن الثالث عشر حيث أصدرت الحكومة أوراقا نقدية تحاكي بها أوراق الدين، وكانت تصنع أوراق العملة هناك من لحاء خشب التوت. وفي أمريكا الشمالية بداية القرن السابع عشر إستخدمت أوراق متداولة لها وظيفة نقدية وهي بمثابة دين أيضا على جهة الأصدار التي كان خزينها من المعدن الثمين في اوربا.

وأفهم ان النظام النقدي الحديث والمعاصر المعروف الآن في العالم قد نشأ وتطور في اوربا.

موضوع هذا المبحث توليد ومكاثرة النقود الإئتمانية، ذات المنشأ السيادي، بالنظام المصرفي لإقتصاد هذا الزمن، وخاصة على ضوء العمق المالي لما بعد الأزمة الدولية للقروض العقارية. عندما كان المعدن الثمين ظهرت العملات الورقية، أول مرة، بمثابة إيصالات او شهادات إيداع نائبة عنه تصدر من جهات خاصة، مثل تجار المجوهرات أو الصيارفة كما سلف، يمكن لحاملها إسترجاع مسكوكاته الذهبية متى شاء. ثم تطورت الممارسة إذ أصبحت العملات الورقية أو المسكوكات من غير المعدن الثمين تصدرها الدولة وأوكلت هذه المهمة إلى البنوك المركزية بعد ظهورها تدريجيا منذ أواخر القرن السابع عشر. وبقيت لها صفة النيابة عن المعدن الثمين في البداية وقابلية التحويل إلى الذهب، لكنها فيما بعد أصبحت لها قيمة بقوة القانون وقبول الدولة لها وفاءا للإلتزامات الضريبية بإستقلال عن الذهب. بيد أن جهات الإصدار تحرص على وجود إحتياطي من الذهب متناسب مع حجم العملة المتداولة لمنع الإفراط النقدي وتجنب عجوزات موازين المدفوعات التي يصعب تغطيتها بالإحتياطي.

بعد الحرب العالمية الثانية تأسس نظام مبادلة الدولار الأمريكي بالذهب، حيث يكون الدولار إحتياطيا، بدل الذهب، لعملات الدول مقابل تعهد الولايات المتحدة مبادلة الدولار بالذهب حين الطلب بسعر ثابت. وعندما تخلّت الولايات المتحدة عن ذلك الإلتزام وهو محور نظام بريتون –وودز، صارت النقود إئتمانية– قانونية صرفة Fiat Money. فلم يعد، في صلب النظام، إرتباط الدينار والدرهم والليرة... بالذهب، مباشرة أو حسب نظام بريتون – وودز، ولا بالعملات القابلة للتحويل الدولي التي تسمى صعبة أو إحتياطية، كما كان إرتباط الدينار العراقي بالجنيه الإسترليني في العهد الملكي، بل هي مسألة تقديرية. وبذا صارت القوة الشرائية الداخلية والخارجية لوحدة النقد الوطني، والملائَمة بين الاستقرار والنمو الاقتصادي، وإعتبارات أخرى... هذه على تفاوت نفوذها في القرار النقدي والمالي، تحكم مسار حجم النقود في الاقتصاد الوطني. أي ان مرتكز النقود، في العالم الحاضر، عقلانية السلطات صاحبة الصلاحية، وإحساسها بالمسؤولية تجاه النظام العام، وثقة الناس بالمؤسسات والتي تتأثر بالتضخم وسعر الصرف، وصورة المستقبل التي يرسمها وعي الأحداث بتدخل الرأي العام في سياق الثقافة السائدة. ومع ذلك، على الصعيد الواقعي في العالم المتقدم والنامي، درجت حكومات الدول وبنوكها المركزية على الإحتفاظ بعملات أجنبية واصول مالية بعملات دول أخرى وذهب، من أجل إستقرار نظامها ومدفوعاتها الخارجية. والولايات المتحدة الأمريكية، وبريطانيا، وسويسرا،...، ومنطقة اليورو لا تختلف عن العراق والصين وروسيا وغيرها في الإلتزام الإختياري لهذه القاعدة.

تفسير نظري لوجود النقود

النظر إلى النقود من جهة الوظيفة ودوافع الإحتفاظ بها من المعتاد في أدبياتها للتعريف بها: مقياس للقيمة وحفظها وتسهيل المبادلات، لأنها مقياس للقيمة، ولذا تنوب عن كل الأشياء القابلة للبيع والشراء. يطلبها الناس لتلك الأغراض ولهذا يقال المبادلات دافع رئيسي للطلب على النقود. كما يحتفظ بالنقود إرضاءا لدافع التحوط لأن عدم التأكد وإحتمال حدوث غير المتوقع أمر وارد. وإضافة على المقادير الضرورية للمعاملات التجارية ومتطلبات المعيشة اليومية والإحتياطي، يحتفظ الكثير من الفاعلين في الأسواق والإستثمار بمقادير إضافية إستجابة لدافع المضاربة، أي عدم التخلي عن النقود إنتظارا لفرص أفضل.

في البداية، كما ذكرنا، صدرت النقود الورقية مثل شهادات إيداع حيث تسترد الوديعة حين الطلب، وعلى أساس مطابقة وصولات الودائع مع المعدن الثمين المخزون وهو مبدأ الإحتياطي التام. ثم أنتج سياق العمل، كما تقدم، الإحتياطي الجزئي من خلال الممارسة. ولعل هذا التصور يلائم النقود الورقية ذات الأساس الذهبي، ويتسع لتفسير قاعدة مبادلة الدولار بالذهب، نظام بريتون وودز الذي إنتهى العمل به مطلع سبعينات القرن الماضي. لكن النقود وعمليات توليدها من البنوك المركزية والمصارف إبتعدت كثيرا عن هذا المنشأ التاريخي حد الإنقطاع. فالبنوك المركزية تصدرها تعبيرا عن مبدأ السيادة وقوة القانون والثقة بأن قدرة الدولة على الإرغام تعصمها من الإفلاس. وفي المصارف تتكاثر النقود بالتغذية المتبادلة بين الإئتمان والإيداع، خاصة في الدول المتقدمة أو العميقة ماليا، وهكذا صارت النقود ضمن الأدوات المالية التي تعرّف بجهتي الإصدار والحيازة. فالودائع أدوات مالية تصدرها المصارف مطلوبات عليها وفي الجانب الآخر أصول لحائزيها، وميزتها على بقية الأصول المالية كونها تامة السيولة بمعيار تحويلها أو إستعادتها دائما بقيمتها الأسمية Face Value ودون تكاليف. والودائع الجارية بالذات سيولة فورية لا تختلف عن العملة في وظيفة المدفوعات.

شركات الأعمال غير المالية تصدر أسهمها أو سنداتها بضمان موجوداتها الحقيقية، والمؤسسات المالية بضمان موجوداتها المالية التي هي مطلوبات على الغير؛ اما البنوك المركزية فقد أصدرت النقود بضمان سيادة الدولة لأن الموجودات التي في حيازتها هي أصلا جاءت من صلاحياتها لإصدار النقد لحيازة موجودات وطنية أو أجنبية وليس العكس. البنك المركزي يشتري العملة الأجنبية من الحكومة أو المصارف بتعزيز حساباتها الجارية لديه بقيمة العملة المشتراة، او يقرض الحكومة والمصارف، أيضا بإضافة مبالغ القروض إلى أرصدة حساباتها الجارية لديه. وفي كل الأحوال قد أصدر مطلوبات عليه، ودائما يتحول قسم من تلك الودائع إلى عملة مصدرة، بأوامر دفع على تلك الودائع من حائزيها. نلاحظ أن النظرية المعدنية لم تعد وافية لتفسير النقود، ولذا تبرز النظرية الإئتمانية، والنظرية السيادية – القانونية؛ ثم المقاربة المالية.

الكارتالية Chartalism تسمية للنظرية التي تفسر النقود بالدولة وتنظر أغلبها بصفة سندات أو أوراق قانونية Legal Tender، وتفهم ان النقود ذات قيمة لأن الحكومة تريد دفع الضرائب ومستحقاتها الأخرى على المواطنين بها. تنسب النظرية إلى جورج فريديش Knapp، 1842 - 1926، وصارت تسمى صراحة نظرية الدولة للنقود State Theory of Money وبالفعل يكتب على النقود بما فيها العراقية "ورقة نقدية صادرة بموجب القانون". لكن نظرية الأصل المعدني بقيت في التقاليد إذ كانت الأوراق، وحتى في العراق، تحمل هذه الصفة "وصل مصرفي Banknote، بل ان البنكنوت تسمية اصطلاحية سائدة للعملة الورقية سواء كتبت أم لم تكتب.

لقد عارض Knapp صراحة التصور المعدني الذي عدّه محاولة لإستنباط النظام النقدي دون فكرة الدولة، او ربما أراد القول ان النظرية المعدنية، وهي النظرية السلعية او حالة خاصة منها، تتضمن إمكان وجود النظام النقدي بغياب الدولة أو مستقلا عنها. وهو تجلي آخر للإختلاف في التفكير بين المنحى الإنغلوسكسوني المتمثل في ليبراليتهم الكلاسيكية، والمنحى الألماني الذي يرى الدولة مكونا طبيعيا في النظام الاقتصادي وليس عنصرا متدخلا من خارج النظام ينبغي الحذر منه كما في الليبرالية الإنغلوسكسونية. ولا شك عندي أن التنكّر للوجود الطبيعي للدولة في النظام الاقتصادي هو موقف أيديولوجي وليس وصفا محايدا لحقائق التاريخ والحاضر. عند Knapp صحيح إن المدفوعات كانت تجري بمسكوكات معدنية لكنها لم تقتصر على معدن دون غيره، ومن المعتاد التحول من معدن لآخر، والحكومات هي التي تقرر معدلات التحويل، وحسب ملاحظاته أن وحدة القيمة النقدية كانت دائما إسمية مع وجود المعادن. هذه المسألة الأخيرة أحيلها للتحقيق التاريخي، وأيضا لا استبعد أن الورقة النقدية التي كانت في الأصل تعبر عن هذا المقدار او ذاك من الذهب او الفضة صارت الأخيرة تقاس بالورقة النقدية. بحيث يقال هذه المسكوكة من الذهب تساوي كذا جنيه وتلك العملة الفضية تُقيّم أيضا بالجنيه، وهكذا يتعين معامل التحويل بين مسكوكات قديمة وأخرى جديدة، او الذهبية بالفضية ونحو ذلك، كما يبدو لي. من جهة أخرى نرى شروحات ناب تجمع إلى المنشأ الحكومي فكرة النقود بصفة ورقة ترمز إلى إستحقاق، او نائبة عن شيء مملوك لحائز الورقة مثل بطاقة المعطف للداخل إلى المسرح. ويعالج ناب النقود الصادرة عن المصارف من جهة قبول الحكومة لها، ولأنه يريد تأكيد الشرط الحكومي للنظام النقدي يقرر أن المهم ليس الإصدار بل القبول. ولأن الحكومة تقبل النقود التي أصدرتها المصارف، بذلك صارت الصلاحية التشريعية للدولة والتي تتضمن معنى الشرعية وليس مجرد القدرة على فرض القانون هي الأساس الذي يقوم عليه النظام النقدي.

لكن إطروحات ناب أضعفت أهمية الإحتياطي فليس المهم تبعا لها مقدار ما تحتفظ به المصارف من معدن ثمين أو نقود صادرة من جهة حكومية إحتياطيات لنقودها، بل مدى قبول نقود المصارف في المبادلات والمدفوعات اليومية. وهنا منطقيا لا تفهم نقود المصارف سوى أنها الودائع بتحرير الشيكات وأوامر الدفع الأخرى عليها.

نأتي إلى الفهم المالي Financial للنقود، ونقطة البدء واضحة ما دامت النقود أدوات مالية أي مطلوبات لحائزها على جهات إصدارها؛ وتتميز بسيولتها العالية ذات الصلة بالتطابق الدائم، المستمد من وظيفتها في قياس القيمة، بين سعرها وقيمتها الأسمية. وضمن المنهج المالي تندرج النقود غير النائبة عن المعدن والمعروفة هذا الزمن، Fiat Money ضمن صيغة السند إلإذني Promissory Note الخالي تماما من مخاطر عدم الوفاء. وبذلك تتماثل النقود مع الكمبيالة القابلة للسداد حين طلب حائزها، وتُظَهّر بصفة دائمة، أو صدرت أساسا لحاملها وقابلة للتداول الحر بالمطلق، دون أية خسارة من قيمتها الأسمية، ولذلك إنتفت الحاجة للعودة بها إلى المدين.

حيازة ذلك السند الإذني، النقود، تقوم على الثقة بجهة الإصدار لأن الحكومة لا تفلس بقوة سيادة الدولة الضامنة لقدرتها على إنتزاع موارد، من داخل نطاقها الجغرافي السياسي البشري والطبيعي، كافية لتغطية إلتزاماتها. تلك الخصائص للنقود التي تصدر عن البنوك المركزية وهي العملات الورقية والمسكوكات أو إلكترونية قابلة للحيازة والتداول من الجمهور مباشرة في المستقبل. لكن الودائع المصرفية نقود أيضا، وهي الجزء الأكبر لدى غالبية الدول وتشكل مايزيد على 90% أو حتى 95% من مجموع النقود لدى بعضها، فهل تسري عليها خصائص النقود الصادرة عن البنوك المركزية.

الجواب أن أية أدوات مالية توفرت لها إمكانية السيولة الفورية إي التحويل إلى عملة البنك المركزي فورا وبقيمتها الإسمية صارت نقودا. ولذلك فالودائع الجارية نقود، والودائع الأخرى وما في حكمها يتسع لها تعريف النقود طالما يمكن تحويلها إلى ودائع جارية. القابلية للتحويل المتبادل بين العملات والودائع بالقيمة الأسمية دون تكاليف أو إبطاء هي الأساس في تعريف النقود بالعملة والودائع. وفي الواقع لم ينتف الإختلاف بين العملة والوديعة لا في الوظيفة ولا في الثقة لكنه لا يكفي لنفي صفة النقود عن الودائع الجارية. أما الودائع الأخرى فتندرج ضمن تعريف واسع للنقود ويمكن إضافة مطلوبات أخرى على مؤسسات مالية، مثل أسهم صناديق النقد المشتركة، ضمن النقود بتعريف أوسع... وهكذا. المهم النقود نطاق جزئي متحرك ضمن الطيف الواسع للأدوات المالية التي هي أصول، او موجودات، لحائزها ومطلوبات على جهات إصدارها.

النظرية الحكومية أو الإئتمانية للنقود كلاهما يؤكد أهمية وعد او تعهد جهة الإصدار بإلإستعادة أو الاسترجاع Redemption لتوليد أو إدامة الطلب على النقود. تستند النظرية الحكومية إلى حجة الضرائب التي تفرض بقوة القانون وتسدد بالنقود الصادرة عن الدولة وبذلك قدمت سببا لقبولها وحيازتها من الخاضعين لضرائب الدولة والآخرين. أما النظرية الإئتمانية فتؤكد دور ديون المصارف التي لابد من سدادها لمصدّري الأدوات النقدية، المقصود بها هنا الودائع، فكأنما الديون ضمانات يقوم عليها إصدار الودائع. ونتذكّر أن جميع الأدوات النقدية سندات إذنية أي تتضمن تعهدا من المُصدّر، لإستعادتها بالقيمة الإسمية وهو الشرط الضروري لإضفاء صفة النقود على هذه الأداة المالية أو تلك. التعثر في سداد الديون أو فشلها قد ينقض تعهدات المصارف للمودعين، كما يقود نقص الشرعية السياسة وضعف السلطة الحكومية إلى إرتباك إدارة الدولة للنقود. وبلغة أعم أن المؤسسية بمضمونها الشامل من قوانين وأخلاق ومعايير ضابطة للسلوك، والإحساس الضاغط المشترك بقيمة إستقرار النظام ونفوذ الصالح العام...، تقوم عليها النقود وغيرها.

او لهذا لا نقول أن الإحترام والوفاء المتبادل للتعهدات والإلتزامات من بين أهم الأسس التي يقوم عليها الاجتماع الإنساني عموما والحضارة المعاصرة خاصة، ونظام النقود أحد أشكال التعبير عنهما. ويذهب البعض أبعد من هذا بأن تداول النقود بقيمتها الإسمية دائما له أهمية مركزية في الإطار النظري للاقتصاد الإنتاجي النقدي حيث يكون المكسب نقودا أو مُقاسا بها غاية نهائية إذ تبدأ العملية الاقتصادية بنقود على أمل الإنتهاء بنقود أكثر، وهذا الأكثر يتطلب ثبات القيم الإسمية بمعنى الظاهرية Face Value. وهناك النظرية الإسموية Nominalism للنقود بأن وحدة العملة تساوي نفسها دائما دون التأثر بالتغيرات الخارجية، أسعار الصرف، ولا الداخلية، أسعار السلع والأجور وسواها، وتكاد هذه النظرة تقترب من الوصف أكثر من كونها إطروحة نظرية. مثلما المتر هو المتر و 100 متر هي دائما 100 متر، كذلك الدينار هو الدينار و100 دينار هي 100 دينار، المتر بالمسافة العينية والدينار بقيمته الإسمية.

مقاربات توليد النقود وصلتها بسياسة البنك المركزي

أصل النقود لم يزل موضع جدل، حيث ذهب فريق من الباحثين إلى إرجاع نشوئها لإرادة سلطة مركزية، كما اسلفنا، ومن أبرز المدافعين عن هذا الفرض Knapp (1924). ويتصل المنشأ بتصور آلية توليد النقود بأن البنك المركزي يتحكم بها عبر قراره لحيازة الموجودات من الذهب والعملة الأجنبية وما يقرضه محليا، ونسبة الإحتياطي التي يلزم المصارف بها. هذا الإتجاه يوصف بمبدأ ان النقود خارجية Exogenous أي ليست نتاج عمل تلقائي لأسواق السلع والمال، بل تعزى لمؤسسات أخرى تلاحظ حاجة الدولة والإقتصاد وتقرر. ويتبنى المنحى الكلاسيكي في الاقتصاد، غالبا، خارجية النقود في مدرسته القديمة والنيوكلاسيك والكلاسيكية الجديدة. بينما ذهب منجر أواخر القرن التاسع عشر وما بعد الكينزية لاحقا إلى تبنّي مبدا النقود داخلية Endogenous فقد نشأت إستجابة عفوية لمقتضيات التجارة، وهكذا إستبدلت النقود الورقية بالمعدنية لأن تكاليفها واطئة ومن الأسهل زيادتها إستجابة لإتساع حجم المبادلات. وبذلك صار توليد النقود داخليا أيضا وعفويا نتيجة لتفاعل آليات السوق غير المخططة. ويعترض الإتجاه الآخر بأن التحول إلى النقود الورقية لم يكن داخليا لأنها بديل رخيص بل نتيجة لتدخل حكومي من خارج السوق. النقوديون Monetarists الذين يمثلون الكلاسيكية الجديدة في النقود إرتبطت لديهم نظرية كمية النقود الكلاسيكية وتطورها بخارجية النقود. ومن أبرز النقوديين Friedman الذي تبنى صيغة Fisher لنظرية كمية النقود MV=PY وأن M تحدد خارجيا. وبثبات معدل دوران النقود V لابد أن تؤدي زيادة النقود إلى زيادة مضاعفة بمقدارV في الدخل النقدي. وعلى فرض ثبات الناتج الحقيقيY أو حجم السلع والخدمات موضوع التبادل يرتفع المستوى العام للأسعارP لإمتصاص الزيادة. ولذلك أوصى فريدمان السلطات النقدية بالحفاظ على معدل نمو ثابت ومنخفض للنقود يجاري نمو حجم السلع والخدمات لإستبعاد التضخم لأنه ظاهرة نقدية كما يرى.

وقبل ذلك كينز في النظرية العامة إستنتج أن عرض النقود متغير يتحدد خارجيا من السلطة النقدية. ومن المعلوم أن نموذج التوازن السلعي النقدي IS-LM وهو تعبير عن الكينزية يفترض النقود خارجية يتحكم بها البنك المركزي ولذلك مع كل مستوى من العرض النقدي يرسم البنك المركزي طيف التوازن النقدي بثنائيات من الدخل وسعر الفائدة إنعكاسا لدالة الطلب على النقود الكينزية التي أضافت سعر الفائدة إلى الدخل في تفسير الطلب على النقود إختلافا عن معادلة فيشر الكلاسيكية آنفا.

خارجية النقود وصفا صحيحا لها عندما كانت هي المعدن الثمين ذاته، أو مع نظام الإحتياطي التام، لأن المصارف لا تملك وسائل مكاثرة النقود. وحتى في ظل الإحتياطي الجزئي تبقى المصارف بحاجة إلى إحتياطيات من الذهب والتي لا يمكن زيادتها متى ما ترغب. ولذا يصح القول إن النقود محددة خارجيا مدة سريان قاعدة الذهب، بمختلف صيغها وعندي أن النظام النقدي الدولي الذي إعتمد تبادل الدولار بالذهب، بين نهاية الحرب العالمية الثانية ومطلع سبعينات القرن الماضي، من تنويعات تلك القاعدة. ومع ذلك بقيت فرضية خارجية النقود مع قاعدة النقود الورقية – القانونية Fiat Money التي صارت سائدة بعد تخلي الولايات المتحدة عن إلتزام نظام تبادل الدولار بالذهب. وذلك بحجة أن البنك المركزي يحتكر إنتاج النقود وبوسعه تحديد عرضها، وإستجابته لإحتياجات المصارف التجارية لا تقوض قدرته الإحتكارية. ويتعزز هذا الفرض بالإشارة إلى متطلبات الإحتياطي، من عملة تحتفظ بها المصارف وودائع لدى البنك المركزي، وأن المصارف لا تستطيع توسيع الإئتمان إلاّ بإحتياطيات إضافية.

بعد التخلي عن قاعدة الذهب في عشرينات القرن الماضي وعدم الاستقرار ما بين الحربين تعرضت خارجية النقود إلى مزيد من النقد. وتبنى الكينزيون ما بعد كينز من مدرسة كيمبردج، السيدة روبنسون Robinson، كالدور Kaldor، كآن Kahn داخلية النقود بين عامي 1956 و 1972. وآخرين من هذه المدرسة خاصة Davidson و Moore بين نهايتي السبعينات والثمانينات من القرن الماضي. مقاربة داخلية النقود هي من أهم الأسس النظرية لسياسة سعر الفائدة التي إلتزمتها الكينزية الجديدة وعبرت عنها معادلة Taylor. وتخلت البنوك المركزية تدريجيا عن إستهداف النقود إذ وجدت إستهداف سعر الفائدة أجدى واسهل.

عندما خفّضت البنوك المركزية سعر الفائدة وصولا إلى الصفر بعد إنفجار الأزمة المالية للقروض العقارية توقفت فاعلية السياسة النقدية في الدول المتقدمة لأن سعر الفائدة أداتها. وتصورت البنوك المركزية مخرجا في التيسير الكمي Quantitative Easing وهي العملية الرئيسة فيما سمي السياسة النقدية غير التقليدية، واصلها النظري نيوكلاسيكي، ينطلق من مبدأ المضاعف النقدي b، وهو منسوب النقود M إلى الأساس النقدي MB. الأساس النقدي هو إحتياطيات المصارف زائدا العملة لدى الجمهور CP أو ودائع المصارف لدى البنك المركزي زائدا العملة المصدرة. البنك المركزي يستطيع زيادة إحتياطيات المصارفBR بالإقراض الرخيض وبذلك يزداد الأساس النقدي، ومن ثم النقود عن طريق إقراض الإحتياطيات الفائضة.

MB=BR+CP M=b(MB) ∆M=b(∆MB)

الشكل (1) المضاعف النقدي في الولايات المتحدة الأمريكية وتغيره النسبي% لكل ثلاثة أشهر

مصدر البيانات: FRED.

يبين الشكل (1) محور اليسار كيف إختلف المضاعف النقدي بعد الأزمة عما كان قبلها، ويعزى هذا الإختلاف إلى أثر دافع الإحتياط الذي صار قويا عند المصارف وتجلى في إكتناز السيولة بحيث لا تذهب الإحتياطيات الإضافية إلى الإئتمان ومنه مكاثرة النقود.، فانخفض المضاعف النقدي. وعلى المحور اليمين التغير النسبي للمضاعف النقدي ومن مضامينه صعوبة التنبؤ بنتائج التيسير الكمي.

فحوى المقصود من التيسير الكمي أن زيادة سيولة المؤسسات المالية يقود إلى دفعة قوية في الإقراض الذي ينعش الطلب الكلي ثم الدخل ومنه إلى الإستهلاك، او إن الإقراض الميسر يسهل تمويل مستويات أعلى من الإستهلاك وهو مصدر رئيس للطلب الكلي فينتعش الاقتصاد. بعد الأزمة لا يخشى من التضخم لو نجحت سياسة التيسير الكمي لدفع الإئتمان نظرا للعطالة الواضحة في الطاقات الإنتاجية. لكن نتائج التيسير الكمي أدنى بكثير من المتوقع إلى ما يقارب الفشل. لننظر في مسار المضاعف النقدي وتغيراته في الولايات المتحدة، إذ يبين محور اليسار المضاعف وكيف إنخفض منذ ظهور الأزمة وبقي منخفضا مقارنة بمستوياته السابقة؛ وعلى المحور اليمين التغير النسبي لكل ثلاثة أشهر ما يفيد عدم إمكانية التنبؤ بنتائج التيسير الكمي في الأمد القصير على الأقل.

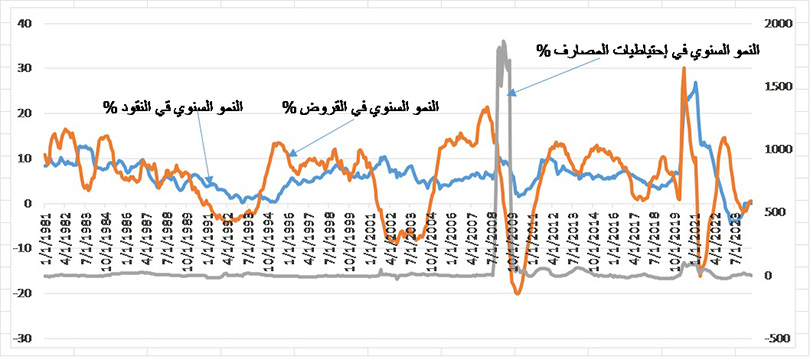

نلاحظ في الشكل (2) عدم التناسب الواضح بين تطور إحتياطيات المصارف، التي تجاوزت ثمانين مرة عام 2021 بقدر ما كانت عليه بداية عام 2005، وحجم الإئتمان المصرفي الذي لم يصل إلى ثلاثة أمثال ما كان عليه. ونستنتج أن إستجابة النقود واطئة للتوسع في السيولة المصرفية ما بعد الأزمة قياسا على نمط ما قبل الإزمة، أما إستجابة الإئتمان فظهرت أوطأ بكثير. فالمصارف كدّست إحتياطياتها وبقيت تخشى عواقب التوسع الإئتماني، وربما بالغت في تقدير المخاطر..

الشكل (2) مناسيب الإئتمان المصرفي وإحتياطيات المصارف في الولايات المتحدة

كانون الثاني 2005 يساوي واحد صحيح

مصدر البيانات: FRED.

تلك الزيادات في الإحتياطيات المصرفية نتيجة للتيسير النقدي، ومن الضروري القول أن البنك المركزي الأمريكي، الإحتياطي الفدرالي، قد رفع سعر الفائدة الذي يدفعه عن إحتياطيات المصارف لديه خوفا من التضخم في المدة الأخيرة. يوضح الشكل (2) عدم إستقرار التناسب بين إحتياطيات المصارف والإئتمان، والإرتباط ضعيف بين الفروقات الشهرية للمتغيرين 0.155 وهو بمعنوية عالية حيث مستوى الدلالة 0.018 قد يستخدم مثل هذا التحليل لترجيح داخلية النقود أي أنها محكومة بنظام أسواق المال جميعها، دون قدرة البنك المركزي على التحكم. والنشاط الإئتماني مقيد بالعوائد والمخاطر المتوقعة بأكثر من وفرة او شح السيولة. والإستنتاج من الشكل (2) يؤكده النمط المعروض في الشكل (5) حيث لم يقترن نمو إحتياطيات المصارف بمثله في النقود والإئتمان.

عندما يشتغل البنك المركزي على السيولة توسيعا أو تقليصا لا يعني إغفال سعر الفائدة؛ والعكس صحيح أيضا لأن سياسة سعر الفائدة حتما تقترن بعمليات سوق مفتوحة تنقل سعر، او أسعار، البنك المركزي إلى أسواق النقد ثم بقية أسواق المال بمختلف آمادها. سياسة السيولة هدفها العملياتي النقود ثم الإئتمان؛ بينما سياسة سعر الفائدة هدفها التأثير في أسعار الفائدة وكلاهما أهداف عملياتية Operational للسياسة النقدية؛ أما الهدف النهائي فهو الاقتصاد الكلي، خفض البطالة والتضخم أو المقايضة بينهما بحسب المرجعية النظرية للسياسة النقدية.

الشكل(3) أسعار الفائدة لدى الإحتياطي الفدرالي الأمريكي

مصدر البيانات: FRED.

من الشكل (3) إنخفضت كثيرا أسعار فائدة الإحتياطي الفدرالي نهاية ثمانينات القرن الماضي عن بدايتها وذلك إرتباطا بالتضخم، وإستمرت تنخفض في الإتجاه العام. من الواضح إنها إنخفضت عام 2009 كثيرا عن ذروتها الموضعية عام 2007، بل وأدنى مما كانت عليه في الزمن السابق كله، وربما هي محاولة يائسة لمواجهة إنفلاق الفقاعة. الملاحظة الثانية هي الإرتباط الوثيق بين أسعار الفائدة الثلاثة. سعر فائدة الأموال الفدرالية، السعر المتعارف عليه للسياسة، وثيق الصلة بسعر فائدة ما بين المصارف؛ وسعر الإقراض من الإحتياطي الفدرالي فوقهما بنفس الحركة صعودا ونزولا. ثمة تلازم بين إنخفاض أسعار الفائدة والصعود السريع لإحتياطيات المصارف عبر سياسة الإحتياطي الفدرالي لدعم السيولة.

المؤيدون لداخلية النقود، كما تقدم، يتخذون من هذه الوقائع، ربما مع شيء من المبالغة، حجة لدحض خارجية النقود وتفكير النقوديين بأن تلك الزيادة في السيولة ما أدت إلى زيادة فورية في النقود ولا في الإئتمان. لأن المصارف لا ترغب في زيادة رصيد القروض تحسبا للمخاطر، وحتى لو إزدادت سيولة المصارف ممثلة بإحتياطياتها الحرة فهذا لا يكفي للتوسع في الإئتمان. ولم تترجم زيادة سيولة المصارف بزيادة في النقود، لأن هذه الزيادة تأتي من خلال الإئتمان. وعند توقع هبوط النشاط الإنتاجي نجم وحدات الأعمال عن تعزيز المخزونات وتعزيز رأس المال التشغيلي فينخفض الطلب على الإئتمان أيضا ما يؤكد داخلية النقود.

ويقترح البعض تزامن التيسير الكمي بإنخفاض سعر الفائدة على الإحتياطيات الفائضة للمصارف لدى البنك المركزي، وتفترض هذه الأطروحة أن المصارف سوف تقلص إحتياطياتها الحرة لدى البنك المركزي طالما العوائد واطئة فتتجه نحو إقراضها. وسبق القول أن المصارف لا تستطيع توسيع الإئتمان إلا إستجابة لزيادة الطلب عليه، والمسألة لا تتوقف على وفرة السيولة. هذه الأوضاع السياسات المالية بوسعها إنعاش الاقتصاد ليرتفع الطلب على الإئتمان وتكون الفرصة سانحة لتوظيف السيولة الزائدة.

وكل ما تقدم لا يعني أن النقود داخلية تماما، فالبنك المركزي له دور في مكاثرة النقود أو تقليص نموها ليس بأسعار الفائدة وحسب بل لأنه منخرط في حيازة الموجودات الدولية والمحلية في مقابل مطلوبات عليه هي نقود في النهاية. وعندي أن خارجية النقود لازالت أرجح في العراق من داخليتها لهيمنة العملة الأجنبية والإنفاق الحكومي على توليد النقود، لكن الصلة بين السيولة المصرفية والإئتمان أقرب إلى تأييد المقاربة الداخلية.

الشكل (4) نمو القروض وأسعار الفائدة والتضخم

مصدر البيانات: FRED.

تحليل بيانات الشكل (4) أظهر أن الإرتباط الثنائي موجب ومعنوي بمستوى دلالة 0.00 بين أي متغير وآخر. ومرة آخرى نشير إلى التلازم الغالب بين سعر فائدة الأموال الفدرالية وسعر ما بين المصارف 0.996. ومنه نفهم كيف أن سعر السياسة في البنك المركزي يحتاج دائما إلى سوق يحاكيه ثم يبثه إلى بقية الأسواق. وكان الإرتباط بين سعري الفائدة والتضخم 0.631 و 0.639 للأموال الفدرالية وما بين المصارف على التوالي. والإرتباط بين نمو القروض وسعري الفائدة 0.314 و 0.331 للأموال الفدرالية وما بين المصارف على التوالي. وظهر الإرتباط بين نمو القروض والتضخم واطئا 0.139. ومنه يستنتج أن أسعار الفائدة تهتم بالسيولة والإئتمان لكنها تراقب التضخم اكثر، أي أن السياسة النقدية وجهتها كلية أولاً، والسيولة والإئتمان ثانيا.

من الشكل (5) يظهر أيضا ضعف الإرتباط 0.181 بين نمو الإئتمان ونمو النقود ولو أنه معنوي بمستوى دلالة 0.00. ونعرف ان المقاربة الداخلية للنقود من بين مرتكزاتها أن الإئتمان يولد الودائع وبهذا ننظر أرتباطا عاليا بين نمو الإئتمان ونمو النقود خاصة عندما تكون نسبة العملة لدى الجمهور من النقود واطئة، لكن الشكل (5) يبين ضعف الإرتباط بين تغير النقود وتغير الإئتمان.

الشكل (5) النمو السنوي% للنقود والإئتمان وإحتياطيات المصارف في الولايات المتحدة الأمريكية

مصدر البيانات: FRED.

جماعة النقود الخارجية لا يستبعدون آلية المضاعف النقدي MU الذي يتاثر بإحتياطيات المصارف ونسبة العملة إلى الودائع أو من النقود. إحتياطيات المصارف إلزامية وحرة وعدم إستقرار المضاعف يأتي من تذبذب الإحتياطيات الحرة للمصارف. النقود عملة لدى الجمهور C والودائع D، والأساس النقدي MB والذي يسمى النقود الإحتياطية يتألف من إحتياطيات المصارف R، وهي ودائع للمصارف في البنك المركزي زائدا عملة تحتفظ بها المصارف، مضافا إليها العملة لدى الجمهور. البنك المركزي يستطيع التحكم تماما بالجزء الإلزامي من الإحتياطيات، أما الحرة فيؤثر عليها بسعر فائدة الإيداع لكن التأثير قد لا يكون حاسما وهو كذلك على الأغلب. ويمكن للبنك المركزي زيادة إحتياطيات المصارف بإقراضها في حالة شح السيولة لتشجيعها في التوسع الإئتماني. فعندما يقرض البنك المركزي يريد التوسع النقدي لإنعاش الإئتمان؛ أما عندما يستهدف الحد من نمو الإئتمان يرفع فائدة ودائع المصارف لديه لإحتجاز ما يمكن من السيولة. من المهم الوقوف عنده أن المضاعف يتغير كما لاحظنا من دراسة بيانات الولايات المتحدة، ولذلك تبقى الإستجابة متفاوتة بمديات قد تتسع إلى حد لا تبقى معه لمفهوم المضاعف مصداقية تجريبية. إذن ما الفرق بين مقاربتي النقود الخارجية والداخلية، الجواب هو في إتجاه العلاقة السببية في الأولى من السيولة إلى الإئتمان، وفي الثانية من الإئتمان إلى الودائع. في المقاربة الداخلية الإئتمان يخلق الوديعة والأخيرة ليست جاهزة للإقراض تلقائيا، بل يتعلق الأمر بالطلب على القروض وإستعداد المصارف للإقراض عندما ترى عوائده المرتقبة كافية لتبرير قبول المخاطرة حسب تقديرها.

لكن القول أن المصارف تخلق الودائع بالإقراض دون إنتظار إستلام ودائع لتتمكن من إقراضها، ينطلق من ملاحظة تعزيز المصرف لجاري المقترض بمبلغ القرض، ثم إفتراض هذا التعزيز بمثابة وديعة جديدة دون الإلتفات إلى كون المقترض سوف يتصرف فورا بمبلغ القرض المودع بحسابه للإنفاق على ما إقترض من أجله. ولذلك من المنطقي تصور أن المصارف تقدم القروض التي تتمكن من تمويلها بودائع حالية أو متوقعة. ولا نتصور، عمليا، إقراض جديد من مصرف ليست لديه سيولة فوق الحد الأدنى للإحتياطيات التي قررها البنك المركزي. لأن الوديعة التي ظهرت في حساب المقترض، إن كان في نفس المصرف، لا توجد الإحتياطيات المقابلة لها؛ وإن كانت في مصرف آخر تتطلب تحويل مبلغها بالكامل، ولهذا يلجأ المصرف للإقتراض من البنك المركزي، ونعود مرة أخرى إلى الآلية الخارجية للتوسع النقدي والإئتماني. المصارف التي هي شركات الإيداع بالتعريف ملزمة بتمويل أنشطتها بالودائع بصفة رئيسة، ومصادر التمويل الأخرى ثانوية مقيدة بالضوابط التنظيمية وهذه من الثوابت الضرورية للإستقرار النقدي. لكن البيانات المنشورة تبين ان الإئتمان أكبر من الودائع لعدد غير قليل من الدول ما يفيد إعتماد المصارف على مصادر تمويل من غير الودائع. وعندي أن المسألة ليست هذه أو تلك، لأن المصارف تتحسب أيضا لمخاطر السيولة مثلما تنظر في عوائد ومخاطر الإئتمان. فعندما تطمئن إلى أن سوق ما بين المصارف والبنك المركزي يكفيان لتجاوز شح السيولة، بحيث من المستبعد تعرضها إلى تدافع المودعين لإسترجاع أموالهم خوفا من عجز المصرف عن الإستجابة لطلباتهم في المستقبل، لا تتردد عن زيادة رصيد الإئتمان وتقبل بمخاطر أعلى لتعثر الديون.

الشكل (6) المضاعف النقدي في العراق

مصدر البيانات: موقع البنك المركزي العراقي.

المستوى المنخفض للمضاعف النقدي في العراق أبرز ما يلاحظ عليه للنقود بالتعريف الضيق والواسع؛ والثاني بالغ الإنخفاض مقارنة مع المتوسطات الشائعة في العالم. وبهذا تكون سياسة البنك المركزي للتيسير أو التضييق النقدي عالية التكاليف، ويضيف التذبذب الذي أظهره الشكل (6) عدم التأكد من الإستجابة.

MU=(C+D)/(C+R)=(c+1)/(c+r) ; c=C/D ;r=R/D

السبب الرئيس لإنخفاض المضاعف النقدي ارتفاع نسبة العملة من النقود، وللإيضاح لو فرضنا أن العملة 50% من النقود، فمهما إرتفعت نسبة إحتياطيات المصارف من الودائع يبقى المضاعف منخفضا، يبينه الجدول التالي:

الجدول (1) المضاعف النقدي بالعلاقة مع إحتياطيات المصارف r و c

ونُذكّر أن هذا التحليل يفترض إقراض السيولة الإضافية التي تعبر عنها الزيادة في الأساس النقدي، ثم يتحول جزء من القرض إلى وديعة تبعا لنسبة الودائع من النقود، هذه الوديعة الإضافية تقتطع منها الإحتياطيات ليعاد إقراضها. وعندما لم يكن الإئتمان مقيدا بموارد التمويل إنما بعوامل أخرى تتعطل فاعلية السببية المفترضة.

مما تقدم، ما دامت السيولة ليست قيدا على الإئتمان، تصبح له القيادة في توليد النقود بمضاعف يتناسب عكسيا مع كل من نسبة العملة في النقود ونسبة الإحتياطيات المصرفية إلى الودائع، أي تتأكد الخاصية الداخلية للنقود. بينما لو كان الإئتمان يستجيب للسيولة التي يستطيع البنك المركزي زيادتها أو إنقاضها فهذه خارجية النقود في مضمون المفهوم. وبالمجمل تبقى العملية ضمن سياق من التعاون والتنسيق بين البنك المركزي والمصارف، او بين العام Public الخارجي على الأسواق متمثلا بالبنك المركزي والخاص Private الذي تزاوله المصارف في تفاعل مع بقية أنشطة الأعمال الخاصة والأسر، وكل هذا داخل النظام الكبير للإقتصاد بأجمعه. نظام تدفق الأموال في الاقتصاد Flow of Funds يوضح الشبكة المعقدة لتوليد النقود أوضح من مفهوم المضاعف. الأموال تتدفق ما بين الحكومة المركزية، بقية القطاع العام، الأسر وما في حكمها، قطاع الأعمال الخاصة غير المالية، المؤسسات المالية غير المصرفية، ثم المصارف. للمصارف والحكومة حسابات Accounts في البنك المركزي تجري فيما بينهما تدفقات قبض ودفع. والحكومة في شبكة إتصالات مع جميع القطاعات منها مباشرة وأخرى غير مباشرة عن طريق البنك المركزي والمصارف. والمصارف تتوسط بين الحكومة ودافعي الضرائب من جهة ومنتسبيها لإستلام الرواتب ومجهزيها ومقاوليها من جهة أخرى. الأسر والقطاعات الأخرى غير الحكومة المركزية لها ودائع في المصارف وعليها قروض. بيانات تدفق الأموال تعد على نحو منتظم في دول عدة وتكشف الكثير من خصائص دورة النقود في الاقتصاد، ومنها نفهم أن المقاربة الداخلية للنقود، التي تركز على المصارف، والخارجية التي مرتكزها البنك المركزي وإحتياطيات المصارف لديه، على أهميتها النظرية تبقى تصورات بالإجتزاء Partial يجمعها نظام تدفق الأموال.

من سياسة سعر الفائدة إلى التيسير الكمي

من المعلوم، في العقود الأخيرة، إنتهاج السياسة النقدية في الدول المتقدمة وكثير من الناهضة إستهداف أسعار الفائدة، وترك الأساس النقدي يستجيب للسوق الذي تأثر بتلك الأسعار. البنك المركزي يعتمد سعر، او أسعار، السياسة أداةً للتأثير في عرض الإئتمان المرغوب من المصارف. وللحفاظ على سعر الفائدة المستهدف يقرض المبالغ التي يحتاجها السوق وصولا إلى الأساس النقدي أو السيولة الإضافية لتغطية حاجة المصارف للتمويل المطلوب عند ذلك السعر. أسعار الفائدة التي يريدها البنك المركزي في السوق، عبر سعر السياسة، أهداف عملياتية أي وسيطة، أما الهدف النهائي فموضوعه التضخم ولذلك يسمى إستهداف التضخم إطارا للسياسة النقدية في تلك الدول. وعادة يوضع سعر السياسة في ضوء إنحراف التضخم الفعلي عن المستهدف إلى جانب إنحراف الناتج الفعلي عن المحتمل وينوب الإنحراف الأخير عن الفرق بين معدل البطالة الطبيعي ومعدلها الفعلي. أي أن التأثير في الإئتمان لا يراد لذاته بل الإنشطة التي يسهم الإئتمان في تمويلها ومنها إلى الطلب الكلي على السلع والخدمات وهو الوجه الآخر للناتج الفعلي.

أي أن سعر السياسة يحرك أسعار الفائدة في السوق عن طريق سوق ما بين المصارف خاصة، ومنها إلى الإئتمان ومنه إلى الإستثمار في السكن وغيره والطلب على السلع المعمرة وسواها التي تسهم القروض في تمويلها. وينتقل إنتعاش الأنشطة الممولة إلى كل الاقتصاد، عبر التشابك القطاعي او المضاعفات. وتظهر النتيجة في مجموع الطلب الكلي، الذي تحرص السياسة على عدم تجاوزه للعرض، بما يؤدي إلى ارتفاع التضخم فوق المعدل المستهدف، ولا يكون دون العرض فينخفض التضخم دون المستهدف وترتفع البطالة. من جهة أخرى عندما تريد البنوك المركزية تقييد الإئتمان للأسباب التي إتضحت تلجأ لرفع سعر الفائدة لإقراض المصارف إلى جانب رفع سعر الفائدة على إحتياطيات المصارف لديها، جميعها او الحرة منها، فيزداد الأساس النقدي لكن الزيادة محجوبة عن الإئتمان. بينما عند خفض سعر السياسة أيضا إزداد الأساس النقدي لكنها زيادة لا تلبث في البنك المركزي بل سرعان ما تستخدمها المصارف في الإئتمان.

لكن الأساس النقدي لا يزداد فقط بالإقراض إلى المصارف بل من عمل البنك المركزي في سوق الصرف، عندما تزداد صافي الموجودات الدولية لديه، وإقراضه للحكومة أيضا. الزيادة في السيولة المحلية نتيجة حيازة البنك المركزي لموجودات إضافية ستمول زيادة في الطلب الكلي مباشرة أو عن طريق المصارف لأن جزءا من تلك الزيادة تصل إليها أيضا. وعندما يقال أن سعر فائدة البنك المركزي يجعل عرض النقد يتحدد في السوق لأن البنك المركزي يستجيب سلبا Passively، فقد أصبحت النقود داخلية بسياسة سعر الفائدة. وهو ما يتضمنه التوازن السلعي النقدي للكينزية الجديدة الذي يفترض تكيف عرض النقد تبعا لسعر الفائدة وليس معطى مسبقا.

في مثل النموذج العراقي، حيث لا يستطيع البنك المركزي التحكم بمشترياته من النقد الأجنبي، وسعر الصرف الثابت يمنعه من التحكم بمبيعاته منه، ولأن البنك المركزي هو المشتري الوحيد والبائع الوحيد للنقد الأجنبي عامل بنيوي كافي بذاته للحد كثيرا من سيطرته على عرض النقد. وتبقى لديه، مع ذلك، إمكانية محدودة للتأثير من خلال زيادة إحتياطيات المصارف لديه أو تقليصها أو تحريك رصيد دينه على الحكومة.

وبغض النظر عن دور البنك المركزي في سوق الصرف تبعا لنظام سعر الصرف، في الاقتصاد النفطي او غيره، وتنقيد الدين الحكومي، إذا كان محور السياسة النقدية تثبيت توقعات التضخم عند المستوى الفعلي المرغوب قد يتطلب الأمر تعديلا مستمراً لسعر السياسة وهو إسمي. وبتعبير آخر بالعودة إلى متطابقة Fisher، حيث سعر الفائدة الإسمي يساوي سعر الفائدة الحقيقي زائدا التضخم المتوقع، فإن جاء سعر الفائدة الحقيقي المستهدف بالسياسة أدنى من نظيره السوقي فسوف يتزايد ائتمان المصارف وتتكاثر النقود وتتجاوز مقتضيات التوازن. فيرتفع التضخم وبالنتيجة ينخفض مرة أخرى سعر الفائدة الحقيقي المتضمن في سعر السياسة...، وهكذا يتواصل التوسع الإئتماني والنقدي وصولا إلى ذروة لا بد من النزول عنها فينحدر الاقتصاد نحو الإنحسار Recession والذي شاعت تسميته خطأً بالركود.

سياسة سعر الفائدة لم تعد قادرة على زيادة الإئتمان والتوسع النقدي عندما وصل السعر حده الأدنى، الصفر أو قريب منه، ولذا تحولت البنوك المركزية إلى شراء الأصول وهي في الغالب واطئة العائد. ولأنها إشترت تلك الأصول من المصارف أو عن طريقها فقد إزدادت ودائع المصارف لدى البنك المركزي بقيمة الأصول المشتراة، وبهذا إزدادت إحتياطيات المصارف الفائضة، وبوسعها الآن مواصلة زيادة الإئتمان إن كانت العوامل أو المحددات الأخرى لمنح القروض مواتية. سميت تلك السياسة التيسير الكمي Quantitative Easing. وعندي ان التيسير الكمي ما هو إلا سياسة نقدية تقوم على التحكم المباشر بالسيولة، وتنسجم مع الفرض النيوكلاسيكي بأن البنك المركزي يحدد كمية النقود كما سلف. والعودة إلى توازن الحافظة بأبسط نماذجه الشائعة في أدبيات الاقتصاد النقدي بأنها تتألف من نقود وسندات، وأن التخلي عن السندات يعني زيادة النقود والعكس صحيح، تبعا لهذا المبدأ، لا نتصور تمكن البنك المركزي من شراء تلك الكميات الكبيرة من الأصول لولا الإستعداد للتخلي عنها من اجل النقود. وقد يكون هذا التخلي مؤقتا لتوظيف الرصيد النقدي في حيازة سندات أو أصول أخرى أعلى عائدا؛ أو التخلي عن السندات للإحتفاظ بالنقود وحسب. وقد حصل من هذا وذاك مع التيسير الكمي فإزدادت السيولة الفائضة لمدة دون تحقق المنتظر من تلك السياسة بإنعاش الاقتصاد عن طريق الإئتمان الممول بالتيسير الكمي.

في هذا الخضم لوحظ أن السياسة الجديدة قد أظهرت ما يسمى " البطاطا الحارة Hot potato" " حيث سرعان ما إستخدمت الودائع لشراء أصول بعائد أعلى ومنها خاصة أسهم وسندات الشركات. فإرتفعت أسعار الأصول التي إشتد عليها الطلب ما شجع الشركات على طرح المزيد منها، ونتذكر أن إرتفاع أسعار السندات يعني في المقابل إنخفاض أسعار الفائدة. وهذه نتيجة منطقية تتفق مع التنظير المتعارف عليه، فالتيسير الكمي زاد عرض النقود فينخفض سعر السيولة وهو سعر الفائدة في مقابل ارتفاع سعر البديل في الحافظة وهو السند. وهكذا إستطاعت البنوك المركزية، ولو جزئيا، الوصول إلى خفض أسعار الفائدة للأمد البعيد بالتيسير الكمي، بعد أن كانت تعول على خفض سعر الفائدة للأمد القصير، الذي لم يعد بالإمكان خفضه أكثر، كي يتبعه نظيره للأمد البعيد. وثمة تكامل بين المالية العامة لإنعاش الاقتصاد بسياسة الإنقاذ والتيسير الكمي للبنوك المركزية لأن سندات الدين الحكومي كانت المشتريات الرئيسة من صناديق التقاعد وشركات التأمين وبقية المؤسسات المالية غير المصرفية. فعندما تراكمت سندات الدين الحكومي في البنوك المركزية صار بوسع الحكومة إصدار سندات جديدة بالمعدلات المناسبة لسياسة الإنقاذ، وفي نفس الوقت إتجهت سيولة إضافية نحو إصداريات الشركات ساعدتها في تجاوز الأزمة وربما تمويل إستثمارات جديدة.

قاعدة الحد الأدنى من التدخل في سعر الصرف

هدف هذه القاعدة ضمان حد ادنى لسعر صرف العملة الأجنبية بوحدات من العملة الوطنية لا ينزل دونه، وتسمى بدلالة الهدف A Minimum Exchange Rate Regime. وتريد الدول التي تعتمدها الحفاظ على تنافسيتها الدولية. ويتطلب إلتزامها شراء البنك المركزي عملة اجنبية بمقدار يكفي لرفع سعر الصرف إلى الحد الأدنى. وتتضمن بالتعريف زيادة حجم الميزانية العمومية وتوسع نقدي، ولا شك في ارتفاع سعر صرف العملة الأجنبية نتيجة الشراء، مع الحرص الاّ يتجاوز حدا أعلى. وللعملية أثر مباشر على التضخم نتيجة لإرتفاع سعر الصرف، أو لزيادة عرض النقد على رأي مدرسة التفسير النقدي للتضخم. هذه السياسة تختلف عما يجري في العراق حيث يشتري البنك المركزي العملة الأجنبية بصفة دائمة من وزارة المالية لأن إيراداتها من صادرات النفط ومبيعات البنك المركزي هي المصدر الوحيد لعرض العملة الأجنبية. أما في الدول حيث يكون عرض العملة الأجنبية مستقلا عن الحكومة والبنك المركزي يسمى دور الأخير فيه تدخلا، ومن الجائز إندراجه ضمن مفهوم عمليات السوق المفتوحة.

مثال لإيضاح المفهوم ما إتخذه البنك المركزي السويسري في السادس من أيلول عام 2011 بالتدخل لمنع ارتفاع قيمة الفرنك منذ الأزمة، إذ كان سعر الصرف عند إنهيار مصرف ليمان بروذرس 1.6 فرنك لليورو، لجعل الحد الأدنى 1.2 فرنك. ارتفاع قيمة الفرنك جعل السلع السويسرية غالية في الخارج وتضررت منها تنافسية الاقتصاد كما هو معروف. يشتري البنك المركزي مقادير كبيرة من العملة الأجنبية لرفع قيمتها تجاه الفرنك فإن تحقق الإرتفاع يزداد رأسماله بالمكاسب بالفرق بين سعر الشراء وما يؤول إليه فيما بعد. بيد أن الإحتفاظ بمقدار كبير من العملة الأجنبية ينطوي على مخاطر في الواقع وفي نظر الجمهور هناك خاصة وإن الفرنك السويسري هو ذاته عملة إحتياطية دولية. نفهم من هذا صعوبة السيطرة على سعر الصرف والتحكم بعرض النقد في آن واحد، وأسعار الصرف متغيرة في سوق حرة وتترتب على تغيرها أرباح ومكاسب راسمالية تزداد أهميتها مع تزايد حجم الموجودات الأجنبية في الميزانية العمومية للبنك المركزي. رفع الحد الأدنى لسعر صرف العملة الأجنبية بالعملة الوطنية يقتضي مشتريات أكثر، وتوسع نقدي أزيد... وهكذا. البنك المركزي السويسري، البريطاني، السويدي، الياباني... في مثل هذه الدول يفاضل بين مقدار الحد الأدنى لسعر صرف العملة الأجنبية، وهو الحد الأقصى لقيمة العملة الوطنية، ومقدار الزيادة المقبولة لميزانيته العمومية. لأن حيازة البنك المركزي لموجودات إضافية، ومنها العملة الأجنبية، زيادة في حجم الميزانية العمومية، وزيادة في عرض النقد بالنتيجة. لا بد للبنك المركزي من الإنتباه في حيازته للموجودات إلى التوسع النقدي المقابل، وفي نفس الوقت لا يريد لسعر العملة الأجنبية الانخفاض دون حد أدنى حفاظا على القدرة التنافسية الدولية للإقتصاد.

الودائع الجارية في الإئتمان والخوف من الإفراط النقدي

الدعوة إلى حجب الودائع الجارية عن الإئتمان قديمة بحجة أن وجودها في المصارف لتسهيل المدفوعات، كما أن المصرف غرفة حصينة أكثر أمانا من المنزل، وليس من مقاصد المودعين تقديم أموالهم لتمويل قروض المصارف. المدرسة النمساوية في الاقتصاد التي تبنت هذا المبدأ دائما تفسر أزمات المصارف بإستخدام الودائع الجارية في تمويل أنشطتها. وفي الواقع يؤدي إستبعاد الودائع الجارية من مصادر التمويل إلى تغيير جذري في عمل المصارف ونظام المال، فعلى سبيل المثال تشكل الودائع الجارية 80% من مجموع الودائع في السويد كما في العراق رغم الإختلاف الواسع في العمق المالي ومرحلة التطور الاقتصادي والتي قد يعبر عنها متوسط الدخل للفرد.

للتحكم بتوليد النقود عرضت للتصويت في سويسرا مبادرة النقود السيادية لحصر صلاحية توليد النقود بالبنك المركزي ورفضت بنسبة 76% من الأصوات عام 2018. هذه أصلها مقترح صيرفة الإحتياطيات التامة Full – Reserve Banking مضمونها عدم إقراض الودائع الجارية بتاتا. أما الودائع الثابتة والزمنية فتستخدم لتمويل القروض المصرفية، لأنها بمثابة قرض من المودع للمصرف ولذا يمكن إعادة إقراضها، بينما الودائع الجارية سيولة تستخدم حين الطلب ولا تختلف عن العملة. بيد أن السبب الجوهري وراء هذا المبدأ منع المصارف من مكاثرة النقود عبر مضاعف الأئتمان. لأن القرض في المجتمعات ذات الميل المصرفي العالي إبتداءا تعزيز الحساب الجاري للمقترض وبذلك يتحول إلى وديعة يحتفظ المصرف بالإحتياطي الإلزامي منها ويقرض الباقي ثم يصبح القرض الجديد بدوره وديعة... وتستمر النقود بالتكاثر من خلال الإئتمان المصرفي. إخضاع الودائع الجارية إلى مبدا الإحتياطي التام لا يسمح للمصارف بالإنتفاع من إيداع مبالغ القروض لتمويل قروض جديدة، وبذا يتوقف التزايد التلقائي للنقود بالإئتمان. وما دامت المصارف لا تسهم في توليد النقود تصبح العملية حصرا من صلاحية البنك المركزي هو المؤسسة الوحيدة التي تتحكم بمديات التوسع النقدي بالإقراض للحكومة والمصارف أو بحيازة المزيد من الموجودات الأجنبية. وأيضا يمكن للبنوك المركزية تقليص عرض النقد بخفض أرصدة دينها على الحكومة والمصارف أو بيع عملة أجنبية في سوق الصرف. ولو إتجه العالم للأخذ بهذا المبدأ تصبح النقود تابعة كليا لإدارة البنك المركزي للسيولة وسياسته لسعر الصرف.

صيرفة الإحتياطي التام التي ظهرت من جديد بصيغة النقود السيادية، أي ان الدولة، السلطات السيادية، فقط لها الحق في إصدار، خلق، النقود إقترحت أصلا منتصف ثلاثينات القرن العشرين لمنع تكرار ازمة مثل الكساد الكبير، وقد تنبناها Fisher Irving مع إقتصاديين آخرين ضمن الإصلاح النقدي. ميلتون فريدمان، أيضا، في وقت ما دافع عن قاعدة الإحتياطي التام للودائع الجارية. ترى المدرسة النمساوية أن نسبة الإحتياطي على الودائع الجارية إن كانت أدنى من 100% يندرج هذا في النصب والإحتيال الذي ينبغي أن يمنعه القانون. من أسباب الأزمة المالية الدولية للقروض العقارية التمادي في توسيع الإئتمان وقبول مخاطرة عالية، والودائع الجارية من بين مصادر التمويل وإختلاف البنية الزمنية بين جانبي الموجودات والمطلوبات المصرفية، إلى جانب توريق ديون عقارية لإخراجها من الميزانية العمومية، وهي طريقة أخرى للتوسع الإئتماني، وفشل الديون العقارية المورّقة يعني فشل الأوراق التي إستندت إليها. دعاة صيرفة الإحتياطيات التامة أرادوا بذلك ترصين العمل المصرفي بتمويل مستقر للديون إلى جانب الضبط النقدي، لأن البنوك المركزية فعلا لا تسيطر على النقود، لكن التمويل بالودائع الجارية ليس السبب الوحيد بل هناك عوامل أخرى منها تعويم أسعار الصرف والإنفتاح المالي والدين الحكومي الذي لا يستطيع البنك المركزي الإمتناع عن تنقيده... وسوى هذه.

النظام المصرفي كما هو في العالم إلى الآن يشتغل على أساس الإحتياطي الجزئي ويرى ناقدوه أنه بطبيعته يقود إلى ديون لا تسدد وعدم المساواة الاقتصادية بين الناس، والأزمات وإفلاس المؤسسات المالية، ومن هذه كلها النمو غير المستدام. والإنتقال إلى نظام الإحتياطي التام للودائع الجارية، إخراجها من تمويل القروض، يساعد كثيرا في الإصلاح. ونشير إلى إندراج هذه المطالبة في سياق نقد شامل لنشاط المصارف كونها تجاوزت الوظيفة المنتظرة منها وهي الوساطة بين المدخرين والمستثمرين لتطوير الإنتاج والأنتاجية ودعم النمو إلى تقديم القروض لإقتناء الموجودات القائمة أصلا، وعن هذا الطرق تولّدت فقاعة المساكن. وتماثل هذه المقاربات النشاط الإئتماني للمصارف مع ما يجري في أسواق الأسهم حيث تصعد سريعا وعاليا أسعار الأسهم دون أثر ملموس في الإستثمار. في المقابل يحتج من يؤيد بقاء النظام الحالي بأن فرض الأحتياطي التام ينعش صيرفة الظل الباحثة عن الإئتمان عالي المخاطر من أجل العوائد المرتفعة. ولا تخضع تلك الصيرفة لقواعد التنظيم المعروفة، وبذلك تزداد إحتمالات الإنهيار.

نقد النظام المصرفي الحالي من جهة إنفصام الصلة بين الإئتمان والإستثمار والنمو سيبدو وجيها إذ وجدنا من نتائج البحث التجريبي الضعف البين للعلاقة بين الإستثمار والنمو وحجم الإئتمان نسبة إلى الناتج المحلي، وفد وجدنا ذلك بالفعل. لكن أسباب وجود نمط الإئتمان هذا لا تقتصر على التمويل بالودائع الجارية، وإن كان تأثيره لا ينكر إذ يدفع لتفضيل الأمد القصير والمضاربة بالموجودات القائمة، بل أيضا لأن العوائد المتوقعة من الإستثمار الإنتاجي لا تسمح بفوائد مرتفعة. أما القول بأن قاعدة الإحتياطيات التامة تقلص النشاط المصرفي الأصولي الخاضع للرقابة وتنعش صيرفة الظل، هذه تحتمل المناقشة وربما التفنيد. لأن وجود صيرفة الظل تابع لرخاوة القواعد المنظمة لعمل المصارف والرقابة عليها. ولا تستبعد صحته في ظل الوضع الحالي إذ من المتوقع طلب المصارف أجور خدمة عن إدارة الودائع الجارية عندما تمنع من إقراضها فتستقبلها صيرفة الظل بمغريات لإقراضها.

المعترضين على مقترح الإحتياطي التام يخشون توسع نشاط صيرفة الظل التي تزاولها مؤسسات إقراض شبيهة بالمصارف، تعتمد في التمويل على بدائل الودائع وهو تعبير يراد منه تعبئة أموال من الجمهور بإصدار أوراق دين؛ او قبولات مصرفية، والتي لا تختلف عمليا عن الإيداع الجاري في الوظيفة، أو الإقرارات Endorsement وهي تعهدات بتلبية أوامر دفع حين الطلب وهذه كلها مقابل أموال صارت بعهدة المؤسسة المالية المعنية. وتستخدم بدائل الودائع للإقراض او تمويل قصير الأجل تحتاجه منشآت الأعمال للتشغيل أو حيازة موجودات كالتي تتعامل بها مصارف الإستثمار. بدائل الإيداع والمؤسسات التي تتعامل بها ضمن ما يسمح به القانون ولا تعدو مزاولة الوساطة المالية بطرق أخرى. ويمكن القول ان مؤسسات الإئتمان والإستثمار المالي تتحرى فرض الإفلات من القيود بما يصطلح عليه مراجحة الضوابط التنظيمية Regulatory Arbitrage، ,إذا ما أرادت الحكومات والبنوك المركزية السيطرة على الإئتمان والنقود ضمن النطاق الذي لا يهدد الاستقرار لا بد من سد الثغرات القانونية. لكن الحكومات ولضرورات او مرغوبات سياسية تتواطأ أحيانا مع التملص من القواعد.

سوق ما بين المصارف

سوق ما بين المصارف تسمية لتداول الموجودات المالية والإقراض والإقتراض بين المصارف للأمد القصير، وهو الأوثق صلة بالبنك المركزي لتوفير مزيد من السيولة أو تقليصها للتأثير في عرض النقد والسيطرة على التضخم، لأنه قناة نقل سعر، أو أسعار، فائدة البنك المركزي إلى بقية سوق النقد وعموم أسواق المال، وهو بهذه الوظيفة له دور رئيس في بث السياسة النقدية. سوق ما بين المصارف عندما يعمل بكفاءة يصبح من الممكن تحويل السيولة من مصارف الفائض إلى مصارف العجز، وتتضمن هذه الآلية توزيعا كفؤا للمخاطر. وعندما يصل سوق ما بين المصارف إلى الكفاءة والمرونة التي أصبح عليها في دول العمق المالي المتقدمة ينصرف البنك المركزي إلى مراقبة السيولة على المستوى التجميعي للقطاع المصرفي، ويضيف أو يأخذ، ويتولى سوق ما بين المصارف توزيعها. وفي نفس الوقت كان سوق ما بين المصارف شبكة إتصال سريع لنقل وتعميم إخفاقات المؤسسات المالية إثناء أزمة القروض العقارية، ولذلك يوصف زمن الأزمة بزيادة مخاطر الطرف المقابل Counterparty risk، وإكتناز السيولة تحسبا لشحتها المستقبلية.

في الدول المتقدمة العريقة في تنوع أسواقها وأدواتها المالية، المصارف تستطيع بمساعدة سوق ما بينها تعديل حجوم موجوداتها ومطلوباتها وإدارة مخاطر أسعار الفائدة وأسعار الصرف التي تنشأ عن أنشطة زبائنها. لكن مشاركة المصارف في السوق متفاوتة عادة، كما تختلف أحجام سوق ما بين المصارف من دولة لأخرى، فمثلا للمدة بيت عامي 2000 وذروة الأزمة عام 2009 كانت قروض ما بين المصارف إلى مجموع موجودات المصارف 2.4%، 4.9%، و 13.2% في الولايات المتحدة واليابان وبريطانيا على التوالي؛ وفي فرنسا وألمانيا 28.7% ثم 22.5%. وفي العملة الأجنبية عادة سوق ما بين المصارف كبير ويكاد يكون أكبر أسواق المال؛ أما الموجودات المحلية للسوق فتبقى نسبة محدودة من مجموع موجودات المصارف. لأن السوق يشتغل في المقام الأول على فوائض السيولة وعجوزاتها في الأمد القصير جدا من يوم لإسبوع. وللتذكير أن السوق موضوع البحث لا يقصد منه المصارف بذاتها إنما أحد أنشطتها وعندما يقال حجم السوق فالمقصود حجم الموجودات التي نجدها بالمتوسط مشغولة بالنشاط المُعرِّف لسوق ما بين المصارف. ويقاس حجم السوق أيضا بالحجم النسبي للودائع، وللدول الخمس حسب تسلسلها 2%، 4.4%، 9%، 31.2%، و 26.6% تلك المدة على التوالي. ومن هذه المؤشرات نفهم أن سوق ما بين المصارف يعتمد في المقام الأول على البنية المؤسسية للإقتصاد والخصائص الوطنية للنظام المالي Financial system. ويبدو أن أوربا أكثر أُلفة للمعاملات ما بين المصارف في الإقراض والإقتراض والمتاجرة بالموجودات والإيداع المتبادل منها في الولايات المتحدة واليابان.

الثقة عنصر هام في رسم مساحة نشاط ما بين المصارف، الثقة المتبادلة، والتي تستند إلى السجل الماضي والفشل في تاريخ المصرف والبيئة التي يعمل بها، إذ يؤثر مدى تكرار الأزمات للنظام المصرفي الوطني وحجم الخسائر في مقدار الثقة بأي مصرف في البلد المعني. كما أن المصارف المشاركة في السوق يراقب بعضها بعضا. بينما في حالة غياب سوق ما بين المصارف لا يتعدى مضمون الثقة إطمئنان المودعين إلى إستعادة أموالهم. لقد إتسع السوق الدولي لما بين المصارف، وكما هو متوقع تعتمد مكانة المصرف في السوق الدولي على جدارته الإئتمانية. وترتب الصفقات على المستوى الدولي، عادة، بين السماسرة والمعتمدين بالهاتف ثم تؤكد برسائل متبادلة.

على الرغم من الحجم النسبي المحدود لسوق ما بين المصارف في اليابان والولايات المتحدة الأمريكية، وعدم وجود السوق أصلا في العديد من الدول، لكن دراسة مجريات الأزمة المالية الدولية أفصحت عن أهميته. لأن توزيع السيولة ضروري لضمان أداء سليم للنظام المصرفي وعموم قطاع المال. فالكثير من الأدبيات أوضحت بأن فشل أسواق ما بين المصارف في إعادة توزيع السيولة كان من العوامل الرئيسة للأزمة المالية الدولية. ولقد أحجمت المصارف من إقراض بعضها لبعض إستجابة لقوة الدوافع التحوطية فإحتجزت السيولة ومن نتيجتها إرتفعت أسعار الفائدة في أكثر الأسواق الأوربية وهذا يدل على إمكانية تعرض النظام المالي وكل الاقتصاد لمخاطر جمة نتيجة الخلل في أداء أسواق ما بين المصارف.

السيولة ليست مجانية فالفائض منها ينعكس سلبا في معدلات العائد إلى الموجودات وإلى راس المال، كما أن العجز يعرض المصارف مرتفعة المخاطر إلى تكاليف إضافية عندما تُفرض هوامش مخاطرة عالية على فوائد إقتراضها من السوق. وقد لوحظ في أسواق أمريكا الجنوبية ارتفاع الفوائد على القروض التي يقدمها السوق لبعض المصارف حتى عند تقديمها لضمانات رصينة وذلك لأن تلك المصارف مصنفة برتبة خطر عالية. إن ارتفاع تكاليف التمويل للمصارف التي تعاني عجزا في السيولة يقرّبها من الإنهيار الذي يضر بعموم القطاع المصرفي، في مثل هذه الحالات يكون دور البنك المركزي ضروريا لتقديم إسناد غير مباشر للمصارف التي يتوقف بقاؤها في السوق على سيولة إضافية.

بينت دراسات تجريبية ان التركز بدلالة هيمنة قلة على رؤوس أموال المصارف المشاركة في السوق يجعل الاتفاق التآمري ممكنا، وتبتعد المعاملات عن خصائص المنافسة في تحديد الأسعار وتزداد الأرباح الإحتكارية، وترتفع التكاليف فوق مستويات الكفاءة. كما أن دخول مصارف أجنبية ذات إمكانات كبيرة وإرتباطات دولية واسعة يدفع نحو المزيد من التركز. كما بينت دراسة التجربة البريطانية أن تخفيف الرقابة ثم السياسات غير التقليدية ما بعد الأزمة أدت إلى إبتعاد أكثر عن خصائص التنافس والكفاءة.

..........................................

دراسات ذات علاقة

Wray, L. Randall, The Origins of Money and the Development of the

Modem Financial System, Working Paper No. 86 March 1993,The Jerome Levy Economics Institute of Bard College and University of Denver.

Curta Florin, “Gold and Silver: Precious Metals and Coinage “, In Impact of Materials on Society, Eds. Sophia Krzys Acord, et al, First Edition, University of Florida.

Tymoigne, Éric, On the Centrality of Redemption: Linking the State and Credit Theories of Money through a Financial Approach to Money, Working Paper No. 890, Levy Economics Institute of Bard College, May 2017.

Wray, L. Randall, From the State Theory of Money to Modern Money Theory: An Alternative to Economic Orthodoxy ,Levy Economics Institute of Bard College,Working Paper No. 792 March 2014

Hook, Andrew , Examining Modern Money Creation: An Institution-Centered Explanation and Visualization of the “Credit Theory” of Money and Some Reflections on its Significance, The Journal of Economic Education 2022, VOL. 53, NO. 3, 210–231.

McLeay, Michael, et al, Money Creation in the Modern Economy, Quarterly Bulletin 2014 Q1, bank of England.

Sgambati, Stefano, Historicising the money of account: a critique of the nominalist ontology of money, Journal of Post Keynesian Economics, 43(3), pp. 417-444, 2020.

Barthalon, Eric, Money Supply, Saving & Hoarding: What You See Is Not What You Get, Allianz Research, 01 October 2021.

Claussen, Carl Andreas, et al, Cash for Transactions or Store-of-Value? A comparative study on Sweden and peer countries, Sveriges Riksbank Working Paper Series 427, July 2023.

Glinsky, Michael E., and Sievert, Sharon, A new economic and financial theory of money ,arXiv:2310.04986v5 [econ.TH] 11 Jan 2024.

Trivellato, Francesca, Political Theories of Money and the Politics of Contextualization , European Law Open (2022), 1, 1040–1047 doi:10.1017/elo.2022.52.

Ogachi, Daniel, et al , Idiosyncrasies of Money: 21st Century Evolution of Money, Economies 9: 40. https:// doi.org/10.3390/economies9010040.

Lartey, Theophilus, et al, Interbank market structure, bank conduct, and performance: Evidence from the UK, Journal of Economic Behavior and Organization, Journal of Economic Behavior and organization Volume 210, June 2023, Pages 1-25.

Allen , Franklin, The Interbank Market Market Puzzle, ECB Working Paper Series No 2374 / February 2020.

ملحق إحصائي

الشكل (7) مجموع الودائع ونسبة ودائع الحكومة المركزية في العراق

GD% نسبة الودائع الحكومية من مجموع الودائع على المحور اليمين؛ Total Deposits مجموع الودائع ترليون دينار على المحور اليسار. مصدر البيانات: موقع البنك المركزي العراقي.

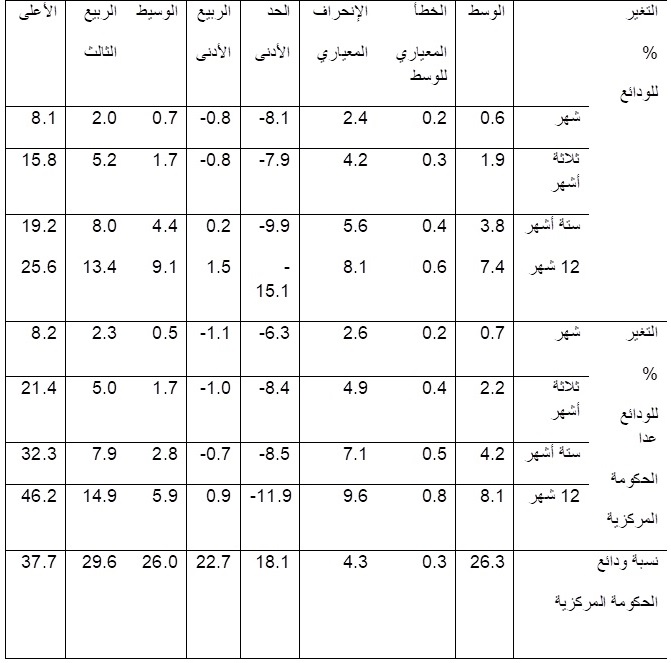

الجدول (2) نمو الودائع في العراق، التغير النسبي%

بين بداية عام 2010 وآخر شهر توفرت عنه بيانات

مصدر البيانات: موقع البنك المركزي العراقي.

الشكل (8) العملة والودائع في العراق

مجموع الودائع على المحور اليسار، ترليون دينار؛ Total Deposits

العملة خارج المصارف على المحور اليسار، ترليون دينار؛Curr. Outside banks

Curr. Outside Banks Monthly Change

التغير الشهري في العملة خارج المصارف على المحور اليمين.

الشكل (9) نسبة الودائع إلى الناتج المحلي الإجمالي في العراق والعالم

مصدر البيانات: tradingeconomics.com

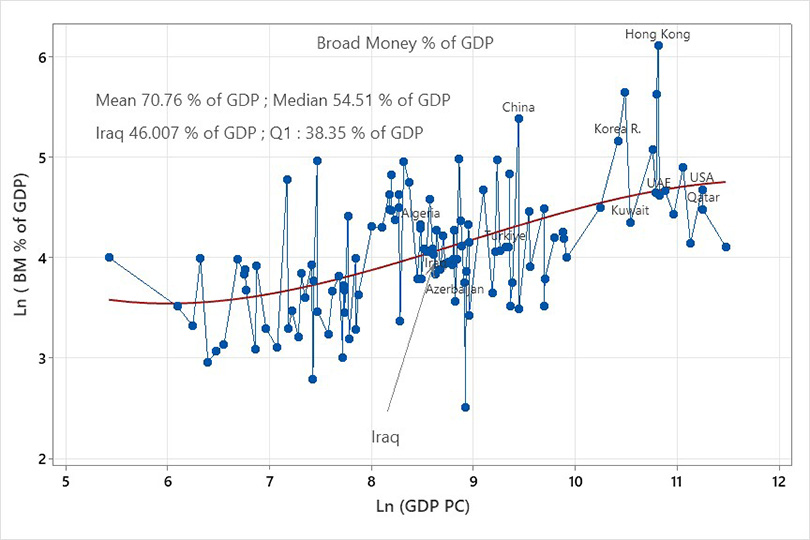

الشكل (10) النقود بالتعريف الواسع إلى الناتج المحلي الإجمالي%

بدلالة متوسط الناتج المحلي للفرد، كلا المتغيرين لوغاريتمات طبيعية

مصدر البيانات: موقع البنك الدولي.

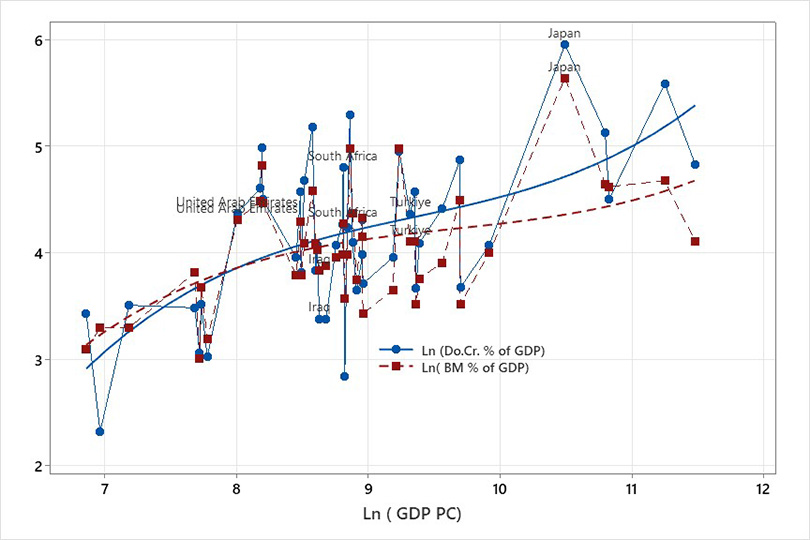

الشكل (11) نسبة كل من النقود والإئتمان إلى الناتج المحلي الإجمالي

بدلالة متوسط الناتج المحلي للفرد، المتغيرات لوغاريتمات طبيعية

مصدر البيانات: موقع البنك الدولي؛ الموقع الإحصائي للبنك المركزي العراقي؛ الميزانية العمومية للبنك المركزي العراقي عام 2023.

الشكل (12) النقود وسرعة دورانها في الولايات المتحدة ومنطقة اليورو

النقود على المحور اليسار بالتريليونات من الدولار واليورو؛ وسرعة الدوران على المحور اليمين.

مصدر البيانات: FRED.

الجدول (3) تاريخ النقود في السويد للمدة 1920- 201 المتغيرات% من النقود M3

مصدر البيانات: Swedish Riksbank.

الجدول (4) الوضع النقدي في السويد حزيران عام 2024

مصدر البيانات: Swedish Riksbank.

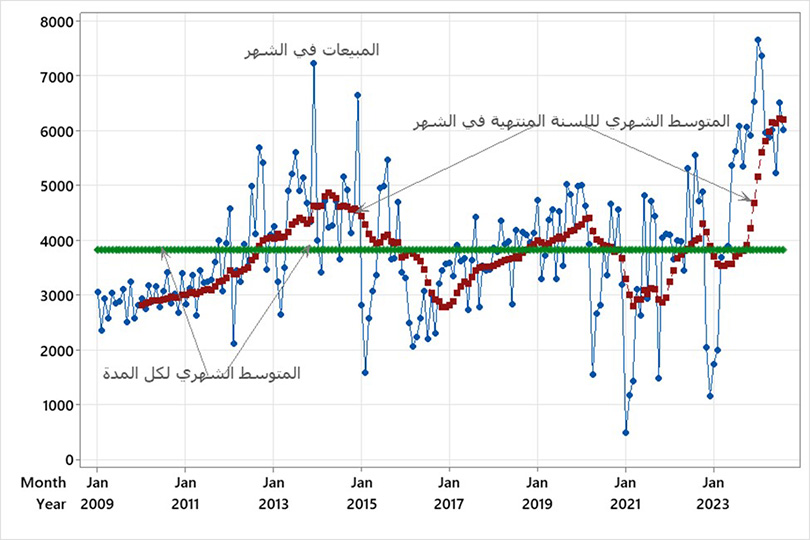

الشكل (13) مبيعات العملة الأجنبية

الشكل (14) الإئتمان المقدم للقطاع الخاص من المصارف

الشكل (15) متوسط النقود بالتعريف الواسع للفرد بالدولار

الشكل (16) النقود والعملة في العراق

اضف تعليق