تعتمد هذه الورقة بيانات منشورة من موقع البنك المركزي العراقي عن 73 مصرف، 6 منها حكومية و67 خاصة. والودائع والائتمان النقدي من وإلى ثلاثة قطاعات: الخاص، والحكومي المركزي، والمؤسسات العامة، المستقلة عن الموازنة. للتعرف على حجم النشاط المصرفي وعلاقته بتطور النقود والعملة الأجنبية. تصور مجمل وإشارات للمصارف الحكومية...

عندما يصنف نظام التمويل في الدول تبعا لأرجحية المصارف أو أسواق المال فالعراق ليس فقط مصرفي المرتكز بل تقريبا هي المصارف وحدها. سوق المال في العراق لتداول أسهم المصارف وقليل عداها. ولا زالت أدوات الدين المتداولة شبه غائبة. وأسواق الاجل والمستقبل مستبعدة تماما في المستقبل المنظور ومثلها أسواق الخيارات وبقية المشتقات. ومن غير المتوقع توجيه جهود منظمة وملموسة على هذا الطريق. ثم إن قطاع الأعمال، بسيط التنظيم بوحدات صغيرة الحجم، أساليبه في التمويل يناسبها المصرف. وأدوات الدين الحكومي محدودة في تنوعها وجاذبيتها.

تعتمد هذه الورقة بيانات منشورة من موقع البنك المركزي العراقي عن 73 مصرف، 6 منها حكومية و67 خاصة. والودائع والائتمان النقدي من وإلى ثلاثة قطاعات: الخاص، والحكومي المركزي، والمؤسسات العامة، المستقلة عن الموازنة. للتعرف على حجم النشاط المصرفي وعلاقته بتطور النقود والعملة الأجنبية. تصور مجمل وإشارات للمصارف الحكومية كل على حدة. لا نتناول المشكلات الإدارية لمصرف بعينه، أو مدى تمثل أي منها للقواعد التنظيمية، او مراكزها المالية. هي توطئة للنظر في إعادة تنظيمها.

وأركّز على الوظيفة الرئيسة للصيرفة الحكومية، والمغفلة في دوائر القرار، وهي إدارة نقدية الموازنة، وإدارة فوائض مؤسسات القطاع العام المستقلة عنها. الصيرفة الحكومية أداة للمالية العامة في المقام الأول، هذه الوظيفة، المليئة بالمخاطر، محور اهتمام السلطات الواعية والمسؤولة في النظر إلى المصارف العامة والإشراف عليها؛ وثانيا تقديم الائتمان لأنشطة ضرورية لتنمية الاقتصاد تَعزِف عنها المصارف الخاصة، عادة؛ والإقراض العقاري وتسهيلات مناسبة لذوي الدخل المحدود، مساندة لسياسة المالية العامة من أجل العدالة التوزيعية على وجه الخصوص.

الودائع

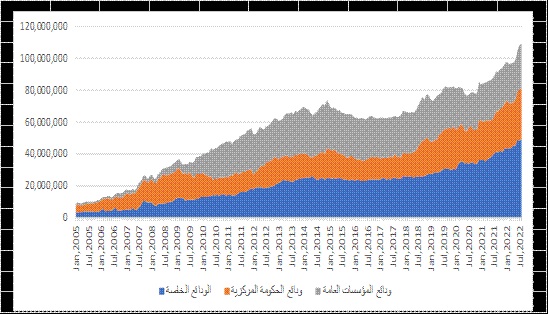

ترتبط الودائع المصرفية بعوامل اقتصادية ونقدية، فمثلما تتناسب النقود مع الدخل القومي فالودائع لغير الحكومة جزء من النقود، أما ودائع الحكومة فهي بمضمون الأمانات لدى الجهاز المصرفي، أرصدة نقدية تتحرك بصلة وثيقة مع الموازنة العامة إيرادا وإنفاقا بشكلها النقدي Cash. الخزانة بمفهومها المعاصر هي شبكة الحسابات المصرفية للمالية العامة. التي تمتد من نظام الاحتياطي الفدرالي في نيويورك، إلى البنك المركزي العراقي ثم المصارف الحكومية التي تتعامل مع وحدات جباية الإيرادات ووحدات الإنفاق ثم الطرف الأخير في نظام المالية العامة، المجهز والمقاول ودافع الضريبة... وهكذا. فلم تعد الخزانة كما كانت في الزمن القديم غرفة حصينة وعلى أبوابها حرس ثقاة يوضع فيها المعدن الثمين. المصارف خزانة هذا الزمن. هذه الحقيقة البسيطة لا تحضر في وعي دوائر القرار بالأهمية التي تستحقها. نعود إلى هذه المسألة فيما بعد. نهاية آب 2022 بلغ مجموع الودائع في المصارف الخاصة والعامة 109.4 ترليون دينار؛ من القطاع الخاص 49.2؛ ومن الحكومة المركزية 32.1؛ ومن المؤسسات العامة 28.2 ترليون دينار. أما نهاية عام 2021 فقد كانت الودائع بمجموعها 96.1 ترليون دينار؛ في المصارف الخاصة 12.5؛ وفي المصارف الحكومية 83.6 ترليون دينار.

النقود بالمعنى الضيق العملة في التداول مضافا إليها الودائع الجارية، والنقود بالتعريف الواسع، العملة في التداول ومعها كل الودائع. النقود مطلوبات على الجهاز المصرفي، وبدون مبادئ المحاسبة يتعذر فهم النقود، كما هي، أنظر في الميزانيات العمومية للجهاز المصرفي تجد: العملة المصدرة في جانب المطلوبات للبنك المركزي فهي دين عليه؛ والودائع في جانب المطلوبات من الميزانية الموحدة للمصارف فهي دين عليها. العملة المصدرة من البنك المركزي تحتفظ المصارف بجزء منها، والباقي لدى الجمهور هذا الذي لدى الجمهور مطلوبات على الجهاز المصرفي أما العملة التي تحتفظ بها المصارف فهي في جانب الموجودات من الميزانية الموحدة للمصارف وفي نفس الوقت في جانب المطلوبات من ميزانية البنك المركزي. فعندما توحد ميزانية البنك المركزي والمصارف يختفي هذا الجزء من العملة المصدرة، وتبقى العملة في التداول. فالعملة المصدرة التي تحتفظ بها المصارف ليست جزءا من النقود بل هي جزء من احتياطيات المصارف والمتمم لها ودائع المصارف لدى البنك المركزي.

شرحنا لماذا العملة في التداول جزء من النقود وليست كل العملة المصدرة، والجزء الآخر من النقود الودائع في المصارف.. وذكرنا مفهوم احتياطيات المصارف، ونعيد تعريفها دفعا للالتباس، هي العملة التي تحتفظ بها المصارف زائدا ودائعها لدى البنك المركزي. هذه الاحتياطيات منها إلزامي ومنها فائض، احتياطيات حرة، ليست كل احتياطيات المصارف إلزامية. نأتي إلى مفهوم آخر هو الأساس النقدي Monetary Base، هو احتياطيات المصارف زائدا العملة في التداول، لاحظ العملة في التداول مشتركة بين النقود والأساس النقدي. يمكن تعريف الأساس النقدي بمكافئه أي العملة المصدرة زائدا ودائع المصارف لدى البنك المركزي. التعريف المكافئ واضح بذاته لأن العملة المصدرة هي العملة في التداول زائدا الجزء الذي تحتفظ به المصارف، وبما أن هذا الجزء وودائع المصارف في البنك المركزي يؤلف احتياطاتها أصبح التعريف المكافئ واضحا.

ثمة التباس مؤسف بين الأساس النقدي والاحتياطيات الدولية للبنك المركزي. لأن للأساس النقدي تسمية أخرى هي النقود الاحتياطية Reserve Money وتُرجِمت خطأ إلى الاحتياطي النقدي. وللتخلص من هذا اللغز نذكر أن الاحتياطيات الدولية للبنك المركزي والتي تسمى الاحتياطيات الرسمية هي أصول للبنك المركزي، بينما النقود الاحتياطية مطلوبات عليه. هذا هو معنى أن النقود لا تفهم كما هي إلا باستحضار مبادئ المحاسبة.

في الميزانية العمومية للبنك المركزي تجد في جانب الأصول، الموجودات: ذهب، حقوق السحب الخاصة ومطلوبات أخرى للبنك المركزي على صندوق النقد الدولي ثم أوراق مالية بعملات أجنبية مثل سندات وحوالات... وودائع في بنوك مركزية أو مصارف أجنبية وبعد ذلك عملة اجنبية في خزائن البنك المركزي هذه بمجموعها مطروحا منها ديون الجهات الأجنبية على البنك المركزي هي الاحتياطيات التي تسمى دولية ورسمية. بماذا تختلف عن احتياطيات العملة الأجنبية بالذهب وفقرات الصندوق فهذه ليست أجنبية، وبما ان الدولية شاملة للأجنبية فتسمى دولية. ولكن إن قلت احتياطيات البنك المركزي، أو الاحتياطيات الدولية أو حتى احتياطيات العملة الأجنبية لا بأس المهم الحذر من الالتباس بين المفاهيم.

وثمة اشتباه آخر، محير، وهو الخلط بين احتياطيات رأس المال واحتياطيات المصارف. احتياطيات المصارف في جانب الموجودات من ميزانيتها بينما احتياطيات رأس المال جزء من استحقاق الملكية ويكون في جانب المطلوبات هو رأس مال من تراكم الأرباح المحتجزة. ومرة أخرى الذي يريد أن يفهم النقود كما هي أن يتذكر مبادئ المحاسبة. بقي أن نذكر أن صافي الموجودات الدولية للبنك المركزي زائدا صافي الائتمان المحلي، الذي يقدمه البنك المركزي للحكومة والمصارف، هو أيضا تعريف للأساس النقدي بمعنى المكافئ من جانب الموجودات. صافي الموجودات الدولية للبنك المركزي جزء من الأساس النقدي، وتغير صافي الموجودات سلبا أو إيجابا خلاصة النتيجة لميزان المدفوعات الشامل. وهذ هو المربط الذي يعتمده المنهج النقدي لميزان المدفوعات.

الآن صار واضحا أن الودائع عنصر في شبكة اقتصادية ونقدية معقدة، أو على الأقل لماذا متوسط الودائع المصرفية للفرد في العراق هذا المقدار وفي السويد أو السودان كذا، تستطيع تفسير الجزء الأكبر من الاختلاف من سياق هذه الشبكة. لكن ثمة عوامل أخرى لماذا مثلا أكثر من نصف النقود عملة في العراق بينما هذه 10% في الولايات المتحدة ودون 4% في بريطانيا، هذه تتصل بطائفة أخرى من العوامل أو تنبثق عن الكل نتيجة لمسار التطور. إذن عندما نفهم بأن الائتمان يمول من الودائع والودائع جزء من النقود تعرفنا على السقف.

الشكل (1) الودائع في المصارف الحكومية والخاصة حتى آب 2022

في الصحيح ودائع الحكومة ليست قابلة للإقراض، فهي أصلا كانت في البنوك المركزية وهذه لا تقدم قروضا للقطاع الخاص. ولا زالت تدار في البنوك المركزية لبعض الدول ومنها متقدمة مثل فرنسا، عدا أموال التأمينات الاجتماعية؛ وفي بريطانيا عام 2008 اتفق البنك المركزي البريطاني، بنك إنكلترا، مع الحكومة على إدارتها مع أقسام تختص بها في مصرفين، وفي نيوزيلاندا في مصرف واحد... وهكذا. لكن عندما قررت الحكومات والبنوك المركزية إدارة جزء من نقدية المالية العامة في المصارف استحدث ما يسمى حساب الخزانة الموحد في البنك المركزي Treasury Single Account (TSA) حيث تجري نهاية يوم العمل تسوية الأرصدة المفتوحة في المصارف مع هذا الحساب المركزي. وفي أحدى الدول ثلاث مرات في اليوم؛ وفي دولة أخرى يفتح هذا الحساب ثم يغلق على قدر الصفقة. في العراق عندما انتقلت نقدية الموازنة إلى مصرف الرافدين بصفته ذراعا للبنك المركزي، حيث للرافدين فروع تنتشر في كل العراق، حينها، والبنك المركزي ليس لديه هذا التفرع ولا يريده آنذاك.

القصد من هذا أن ودائع المالية العامة في المصارف الحكومية جزء من النظام المالي، ولا توجد سلطة تخصخص نظامها المالي. بينما يتحدث البعض من ذوي الكلمة المؤثرة عن خصخصة المصارف الحكومية دون الالتفات إلى هذه المسائل الجوهرية ولا حتى إشارة. وفي مثل ظروف العراق الخوف واجب من هذه المبادرات المشؤومة، والتي تكاثرت في السنوات الأخيرة.

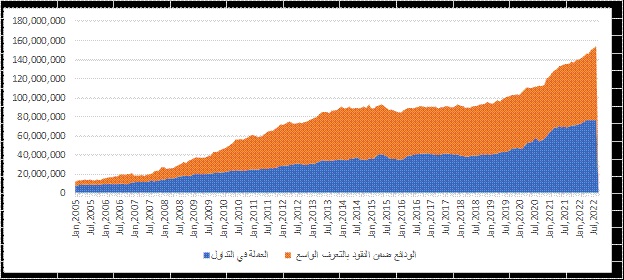

نلتفت إلى أن الودائع لا يمكن التحكم بها بل هي نتاج نمط سلوك أفراد الناس ووحدات الأعمال وتفضيلاتهم بين العملة والوديعة وهذه أين يضعها. الودائع من القطاع الخاص 49.2 ترليون دينار إستقطبت المصارف الخاصة 12.5 ترليون منها فقط، والباقي في المصارف العامة. فحتى هذه الناحية يلتفت إليها، أيضا، المصارف الحكومية تنافس المصارف الخاصة في الائتمان، و سنأتي إليها وتحتاج فعلا وقفة جادة. لكن الودائع تحكمها عند الناس إعتبارات أخرى. للنظر في النقود وكيف ان الودائع لازالت محدودة نلاحظ النقود بالتعريف الواسع 154 ترليون دينار نهاية آب 2022 منها عملة في التداول 76.4 تقريبا؛ والودائع ضمن النقود 77.5 ترليون دينار.

الشكل (2) النقود بالتعريف الواسع بين الودائع والعملة في التداول

إذا إستبعدنا ودائع الحكومة، لما بيناه آنفا، تبقى الودائع ضمن النقود هي سقف الائتمان لأن المصارف، بالمعنى الدقيق، تُعرّف بأنها شركات إيداع. ولذلك سوف يتضح أن الائتمان في العراق لا يجوز أن يبقى حبيس الودائع، بل لا بد من الإقراض اعتمادا على رؤوس أموال.

الائتمان النقدي

فجوة الائتمان واسعة في العراق هي الفرق بين الفعلي والمناسب، في السنوات الأخيرة الاهتمام بفجوة الائتمان واسع النطاق في العالم، ويصدر بنك التسويات الدولية BIS تقريرا منتظما عن فجوة الائتمان للعديد من الدول منها كل المتقدمة. لأن تجاوز المستوى المناسب من الائتمان كان من بين أهم اسباب الاضطرابات ويُرجّح سببا للأزمة المالية الدولية الأخيرة. كما ان نقص الائتمان يدفع الاقتصاد نحو الانحسار Recession والركود. تكاثرت الدراسات التي استنتجت أن الحجوم الائتمانية للدول المتقدمة كبيرة تعوّد عليها الاقتصاد ولها نتائج ضارة. وثمة مفهوم يسمى العتبة Threshold هذه بلغتها منطقة اليورو والولايات المتحدة ودول أخرى عام 1990 أو نحو ذلك ودخل الائتمان طور التأثير السلبي. هذا بحث آخر العراق لم يزل بعيدا جدا عن هذه العتبة.

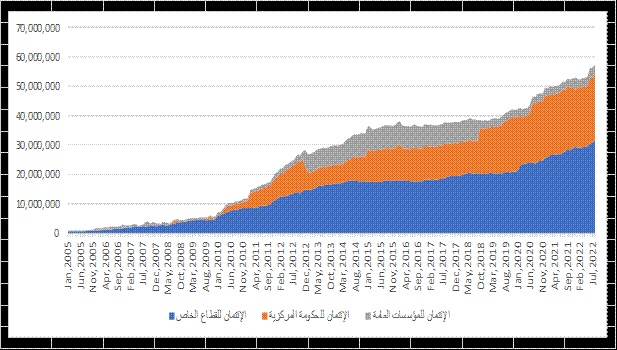

بلغ رصيد الائتمان نهاية آب 2022 تقريبا 57.6 ترليون دينار؛ للقطاع الخاص 31.8؛ للحكومة المركزية 22.4؛ وللمؤسسات العامة 3.3 ترليون دينار. نهاية عام 2021 مجموع الائتمان 53.0 ترليون دينار؛ من المصارف الخاصة 8.4؛ ومن المصارف الحكومية 44.6 ترليون دينار.

الشكل (3) الائتمان النقدي حتى آب 2022

من هذا الائتمان المقدم للقطاع الخاص حوالي 32 ترليون دينار قدمت المصارف الخاصة 8.4 ترليون دينار. ليس بسبب عجز الموارد، 12.5 ترليون ودائع وحوالي 14 ترليون رؤوس أموال. ولو جعلنا هذا الأخير 12 ترليون تبقى مواردها فائضة عن الائتمان، توجد عوائق أخرى. منها نسبة الديون المتعثرة عالية، لأسباب عدة منها نقص المعلومات عن مجتمع المقترضين، جدارتهم الائتمانية بمجموع العوامل المحددة لها بما في ذلك استعدادهم للوفاء. ومنها، ربما، تحليل الائتمان ذاته أي النشاط الممول، تضاف إليها القدرة على فرض القانون لصالح الدائن بتكاليف معقولة، وقيمة الضمانات وإمكانية استخدامها لتسديد التزامات الدائنين. وأيضا، هناك سبب آخر هو ارتفاع الدخل من غير الائتمان النقدي حيث تزاول المصارف تقديم خدمات تعهدية للمجهزين والمقاولين وسواهم، والدخل من سوق العملة الأجنبية.

إذن في هذا الجانب بقيت مصارف القطاع العام هي المعول عليها أيضا. المصارف الخاصة تحتاج إلى اهتمام مختلف كي تنهض، وإذا تهيأت العوامل الإيجابية لنشاطها الائتماني لا بد من اعتمادها على رؤوس الأموال إلى جانب الودائع، لديها الآن موارد فائضة. نتحدث عنها مجتمعة، لاشك توجد مصارف مأزومة، لكن امثال هذه في كل الدول بنسب مختلفة وأسباب متفاوتة. المصارف والشركات في كل مكان تخسر وتغادر، وتأتي أخرى، وهذه من خصائص اقتصاد الملكية الخاصة وآليات الأسواق.

المهم لم تصل إلى حد الموارد، لكن أسباب أخرى أعاقتها عن الائتمان ويشجعها على تحاشي الائتمان لديها دخل يكفي لتحقيق معدلات عائد مرضية إلى رأس المال. بيد أن العدد الكبير من المصارف الخاصة لا يتجاوز 9 ترليون دينار رصيدها الائتماني، هذه مشكلة لا يجوز عدم الاكتراث بها. صورة المصارف الخاصة التبست أيضا بالجدل حول نافذة بيع العملة الأجنبية. النافذة صارت ورطة للبنك المركزي، وتحتاج وقفة جريئة للتحرر منها. نعود إلى الائتمان وفجوة الائتمان في العراق.

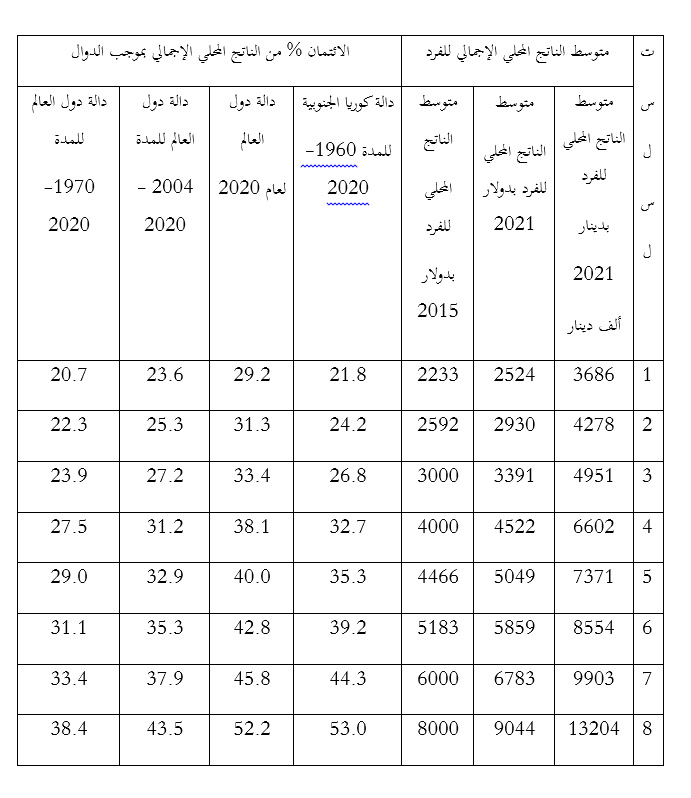

جدول (1) الائتمان للقطاع الخاص% من الناتج المحلي الإجمالي المناسب لمتوسط الناتج المحلي للفرد بموجب الدوال المقدرة

قمنا بتقدير دوال لنسبة الائتمان إلى الناتج المحلي الإجمالي بدلالة متوسط الناتج المحلي للفرد. لا أقصد علاقة سببية، إنما نمط مستقر، سواء قدرت هذه الدوال من بيانات مجمعة، دول وسلاسل زمنية، أو مقطعية لسنة واحدة، او لدول عبر الزمن ومسار التطور يتكرر هذا النمط. هذه الدوال مجتزئة من دراسة أخرى تحت الإعداد.

متوسط الدخل للفرد المعروض في الجدول مقابل التقديرات لنسبة الائتمان إلى الناتج المحلي الإجمالي يستغرق النطاق الذي يقع ضمنه العراق. ولكي يقارن القارئ وينظر مدلول الفجوة بمسافة التطور التي يعبر عنها متوسط الناتج المحلي للفرد. يقدر متوسط الناتج المحلي للفرد في العراق 5048.4 دولار عام 2021 بدولارات نفس السنة؛ والناتج المحلي الإجمالي 301.44 ترليون دينار. وتبعا لهذا يكون العراق في التسلسل 5 والنسبة الملائمة للائتمان إلى الناتج المحلي بين 29% إلى 40%. وبذا يكون الائتمان المناسب بين 87 ترليون دينار إلى 120 ترليون دينار. بينما المتحقق 31.8 بنسبة 10.6% من الناتج المحلي الإجمالي. وبهذا اتضحت فجوة الائتمان للقطاع الخاص في العراق.

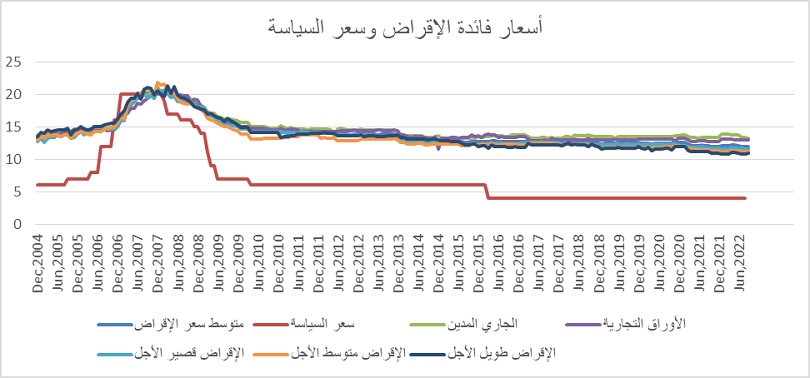

الشكل (4) اسعار فائدة الإقراض بالدينار وسعر السياسة النقدية

أسعار الفائدة لا يمكن إهمالها دون تمحيص لأنها تقارن بمعدل العائد الداخلي للمشروع الممول، معدلات التضخم المنشورة في موقع البنك المركزي واطئة حتى نهاية عام 2020، وبعد تغيير سعر الصرف حدثت زيادة دون المتوقع. المهم عند النظر في الشكل البياني نلاحظ: عند استبعاد التضخم يبقى سعر الفائدة مرتفعا بالمتوسط. أسعار الفائدة على الائتمان متقاربة بغض النظر عن مدة القرض. اي لا نجد انتشارا، مديات بين سعر وآخر، من الطراز الذي يسمى البنية الزمنية لأسعار الفائدة Term Structure of Interest Rates ومن المفيد التذكير بأن هذه المتوسطات وطريقة حسابها لا تعرض الصورة الواقعية للتفاوت الشديد في أسعار الفائدة، على الأقل بين قروض البنك المركزي والمصارف الحكومية. سعر الفائدة المرتفع في مصارف القطاع الخاص يعكس النسبة العالية لتعثر الديون فترتفع علاوة الخطر مقارنة بسعر الفائدة على الائتمان الخالي من المخاطرة. ومع ذلك لا يبدو ان اسعار الفائدة لها دور في تنظيم الطلب والعرض في سوق الائتمان.

خفض سعر الفائدة دون المستوى المعبر عن كلفة الفرصة البديلة للتمويل إعانة للمقترض، وهذه الإعانة تتطلب تبريرا واضحا أي تستند على قواعد معلومة وحساب يمكن الرجوع إليه. وهو حتما، اي الخفض، بموجب أية منظومة معيارية تستند إليها الحكومات يأتي التبرير في الجانب الاقتصادي من الفرق بين معدل العائد الداخلي الاقتصادي، من زاوية الاقتصاد الكلي، ومعدل العائد الداخلي المالي الذي يحققه المستثمر. وطالما يكسب الاقتصاد أكثر إذن يمكن تقديم إعانة. والمبدأ الثاني العدالة التوزيعية، عندما يقدم قرض سكني للفقير دون فائدة هذه إعادة لتوزيع الدخل تؤيدها كل المجتمعات. لكن عندما تقدم الإعانة لأغنى الأغنياء وأفقر الفقراء، ماذا تسمى هذه السياسة، وبالتأكيد الذي يقترض مبلغا أكبر يستفيد من هذه الإعانة ازيد من الفقير في حين كان ينبغي ليس فقط عدم مساواته بذوي الدخل المحدود بل يدفع ضريبة تستخدمها الدولة لإعانة الفقراء. وهذا يحيلنا إلى سياسة الائتمان.

بعض مشكلات الأداء المصرفي

تعرفنا على فجوة الائتمان في العراق، ومن الواضح أن الودائع المقيدة بالنقود وميل المجتمع للتعامل المصرفي لا تكفي لأغلاق فجوة الائتمان لو أزيلت العقبات الأخرى. إذن الواقعية تقتضي التوجه نحو رأس المال مصدرا لتمويل الائتمان. كما بينا النطاق المحدود للنشاط المصرفي الخاص رغم كثرة المصارف، فلا يعني الكثير إئتمان لا يتجاوز 9 ترليون دينار. كثرة الديون المتعثرة من بين أهم عقبات توسيع الائتمان من المصارف الخاصة. وتبقى المصارف الحكومية يعول عليها لإجتذاب الودائع وتقديم الائتمان للقطاع الخاص.

المصارف الحكومية والتي تضطلع بالدور الأكبر أخطأت الطريق، فالمصرف العراقي للتجارة، مثلا، وجد لهدف محدد تسهيل صيرفة التجارة الخارجية للحكومة بتغطية مصارف شريكة أجنبية في ظروف معروفة تمنع مصرفي الرافدين والرشيد من مزاولة هذه المهمة. وكذلك الغيت دائرة الاعتمادات من البنك المركزي على اساس انها صيرفة تجارية تخلت عنها البنوك المركزية، ولابد للبنك المركزي من مسايرة النموذج الجديد. إستقطب المصرف العراقي للتجارة كوادر من مصرفي الرافدين والرشيد والبنك المركزي ومارس أعماله لهذا الغرض في البداية. لكن، بعد ذلك إتجه بحماس نحو التعامل الواسع بالأنشطة المصرفية الاعتيادية واكثر. العراق ليس بحاجة إلى ارباح من نشاط مصرفي حكومي ولا ضرورة لمصرف حكومي آخر حتى لو أرادت الحكومة هذه السياسة وهذه الإرادة مستبعدة. وفيما بعد يؤسس مصرف إسلامي حكومي بينما من الممكن تقديم خدمات صيرفة إسلامية ضمن مصرف حكومي قائم، ولا توجد حاجة لأن المصارف الإسلامية في القطاع الخاص كثيرة، والنظام الاقتصادي في العراق لا يقوم على التنافس بين القطاعين الحكومي والخاص بل التكامل. المصارف المتخصصة، الصناعي والزراعي والعقاري، تعاني قلة رأس المال. والرافدين والرشيد كما أصبحت عليه عام 2003 لم تتزحزح من مكانها أبدا.

فيما عدا ذلك حصلت خروقات مخجلة إضافة على تجاوزات هنا وهناك. وضاعت أموال عامة بسبب عدم التحوط، بينما العمل المصرفي يقوم على تحاشي المخاطر والتعرف على الزبون. ولا زالت المخاطر كبيرة. المصارف الخاصة كانت موضع تركيز من السياسيين وسواهم بسبب الهامش، الفرق بين سعر السوق والسعر الرسمي للعملة الأجنبية، والتنافس على إقتسامه، فيما يبدو، وكانت هذه المصارف قناة لتوريط البنك المركزي بمعلومات مزورة عن التصرف بالعملة الأجنبية المشتراة، ووقائع أخرى في نطاق الائتمان التعهدي. وتوجد مصارف فاشلة لا امل في معالجة وضعها.

عند انخفاض سعر النفط عام 2015 إقتنعت دوائر مجلس الوزراء وقيادة البنك المركزي على تقديم ائتمان للقطاع الخاص، لتنشيط الاقتصاد في محاولة لتخفيف آثار التقشف. ورغم التغير الجذري في سعر النفط.، بقيت الأمور على برمجتها عام 2015. وكان الأولى ان تكتفي دوائر مجلس الوزراء من البنك المركزي بالتمويل وتتولى هي ووزارة المالية إدارة عملية الائتمان إن لم تكن ثقتها كافية بالمصارف المتخصصة. ولا يناسب الصيرفة المركزية الانخراط في خضم الائتمان المصرفي، عدا تعارض وظيفة الرقابة مع المشاركة في المسؤولية مع الجهات موضوع الرقابة.

والأفضل، ولو الآن، الإكتفاء بالتمويل وتطوير وتشديد رقابة البنك المركزي على المصارف. كما قدم البنك المركزي قروضا للمصارف الخاصة لتمويل مشاريع متوسطة وصغيرة بفائدة منخفضة. والأفضل تولي المصارف الحكومية لهذه المهمة، البنك المركزي قدم تلك القروض من أجل التنمية الاقتصادية والعدالة الاجتماعية، وهي محور اهتمام ونشاط المصارف العامة، فلماذا المصارف الخاصة. لكن هذ الالتباس موجود أصلا في الأوساط المؤثرة في الرأي العام ودوائر القرار الحكومي ومنها حياد الوزارات المسؤولة.

مثل هذه القروض تقدمها المصارف الحكومية ولا بد للوزارات القطاعية من دور لصلتها المفترضة في الميدان. ما من قطاع إلا وهناك وزارة مسؤولة عنه: الصناعة، والزراعة، والإسكان، والسياحة، والنقل، والصحة، والتربية والتعليم،... فكيف ينوب البنك المركزي عن هذه الجهات كلها: في معرفة الأنشطة ذات الأولوية، والتوزيع المكاني،... وغيرها.

إشراف وزارة المالية ورقابة البنك المركزي

بدأت المصارف الخاصة أيام الحصار وهو وضع استثنائي، وبعد عام 2003 تزايدت عددا واكتسبت أهمية من خلال نافذة العملة الأجنبية. عموما تغير الوضع الاقتصادي جذريا فالعملة الأجنبية ليوم واحد ربما تعادل حجم المتداول في سوقها شهرا من أيام الحصار. وأصبح الإنفاق الحكومي بحجم كبير وتغير الاقتصاد تبعا لذلك ومستويات المعيشة وغيرها. لكن بقيت الدولة ضعيفة، لم تكن سيطرتها محكمة وإلى يومنا، والبنك المركزي من هذه الدولة، ومزاولته للإشراف على المصارف وتدقيق أدائها وقبل ذلك إجازتها أو تصفيتها تحت سقف النمط العام في الدولة. أما وزارة المالية فليس من المبالغة وصفها بأنها دائرة موازنة لا غير بمضمون فني بسيط، اما أن تكون مركز مسؤولية للمالية العامة فهذا لم يكن ومستبعد في الأفق القريب. المصارف الحكومية تابعة لوزارة المالية والتي لم تتمكن، للأسباب الذاتية، آنفا، والتأثير السلبي للوضع العام، من إرشادها وضبطها وتطويرها.

هنا في العراق أشيعت ثقافة فوضوية مؤداها تفكيك الدولة إلى إقطاعيات، وتقديم صورة لنظام الاقتصاد الحر لا تنتمي إلى الحضارة المعاصرة، وَحَجَب هذا الضجيج عن وعي الناس حقائق بسيطة منها: أنه لا يوجد نشاط اقتصادي في الولايات المتحدة، بريطانيا،... أو أية دولة ممثلة لنظام الاقتصاد الحر والديمقراطية الليبرالية دون إجازة من الدولة وخضوعه لرقابتها من جهات عدة. ويدفع ضريبة ويلتزم ضوابط محددة في تشغيل القوى العاملة والإسهام في التأمينات الاجتماعية، وينسجم مع مخططات التنمية الحضرية، وقيود حماية البيئة، والضوابط العمرانية... وسواها، هي حضارة وليست غابة. هذه الأجواء العامة أضعفت من سلطة وزارة المالية على المصارف الحكومية، "لأنها مستقلة ماليا وإداريا" !! وتأسست هذه المبالغات على كونها مستقلة عن الموازنة العامة. وحجبت عن البنك المركزي إمكانية مطالبة السلطة التنفيذية العليا والمجلس النيابي لتقوية إشرافه ورقابته على المصارف عموما والحكومية منها على وجه الخصوص. وقد آن الأوان لإعادة نظر جذرية بالإشراف على المصارف ومراقبتها بحزم. والمسألتين الأكثر أهمية في إرشاد المصارف الحكومية والرقابة عليها: التأكد من ضمانات كافية لحماية الأموال العامة، وتطوير عملها. وتبقى المخاطر عالية ما لم يجري تحرك سريع لمعالجة تلك المشاكل المؤجلة. ورغم كثافة العمل اليومي للبنك المركزي في إدارة علاقاته مع المصارف الخاصة لكن النتائج لا تكافئ كل هذا الانشغال. رصيد ائتمان المصارف الخاصة 8.4 ترليون دينار وهي تستزف 90% من وقت العمل لسلطاته العليا.

سياسة الائتمان

سياسة الائتمان متممة للسياسة النقدية لأن المصارف هي قنوات بث السياسة، نظرا لمحدودية سوق المال كما تقدم، كما أن الائتمان مساند للسياسة المالية ويشترك معها بالأهداف، طالما تستبعد مخاطر التضخم الجامح عند التوسع في الإقراض لأن حجم الائتمان يبقى محدودا في العراق مقارنة بالنمط العام. لا اقصد بسياسة الائتمان وثيقة تعدها لجنة خبراء توضع جانبا أو حتى لتعتمد دليل عمل، لا. إنما سياسة الائتمان أن يتوصل البنك المركزي مع وزارة المالية والتخطيط... وغيرها، إلى إجابة مقنعة من الممكن تبنيها لتؤسس منهجية عمل دائمة. وتنحصر بالمصارف الحكومية دون الخاصة، كي تكون واقعية هذه السياسة. المصارف الحكومية، عدا أدائها لخدمات مصرفية للمالية العامة، تقدم قروضا من أجل التنمية الاقتصادية والعدالة الاجتماعية. فما هي القواعد التي توصل لهذا الهدف؟ ليست وثيقة، قواعد تساعد دوائر القرار في تجنب الضغوطات والحاجة إلى الاجتهاد في كل مرة، والبشر يختلف مزاجه من وقت لآخر، ثم إن القواعد تخضع لحسابات في إعدادها، خاصة في علاوات الأمد الزمني ومختلف المخاطر على سعر الفائدة الأساسي ومدة الإمهال ووقائع التسديد والتمديد وإعادة التمويل وغيرها.

من الواضح ان تقديم قرض سكني 30 مليون دينار وآخر 150 مليون دينار بنفس سعر الفائدة يتنافى مع مبادئ العدالة الاجتماعية، وليس للحكومة بصفتها ممثلة لكل الشعب الانحياز عن العدالة الاجتماعية في أمر تحت يدها، وليس نتاج تفاعل عناصر معقدة لا يمكن السيطرة عليها فتلجأ إلى ادوات غير مباشرة لتدارك الأمر لكن هذه أموال عامة ولها سلطة التصرف بها.

التغيير المقترح

هذه الخطوات الرئيسة المقترحة للتغيير، وهي بطبيعتها بسيطة وواضحة وممكنة لمن يريد إحداث تغيير إيجابي، وحماية الأموال العامة، والارتقاء بفاعلية قطاع المال في النهضة الاقتصادية والاجتماعية.

وهي بثلاثة محاور: إعادة تنظيم المصارف الحكومية بجميع موجوداتها المالية ومطلوباتها ومنتسبيها وخبراتها وتسهيلات عملها، أبنية ومعدات مكتبية وبرامجيات، بكافة فروعها في مؤسستين ماليتين Financial Institutions تؤديان كافة الوظائف الحالية عدا ما يختص به البنك المركزي، ومهام أخرى بتنظيم أكفأ، وضمانات كافية للنزاهة وحماية المال العام. المحور الثاني تحويل ديون البنك المركزي على المصارف الحكومية والخاصة، أموال المبادرات، إلى المصرف الثاني، كما سيتبين، وينصرف البنك المركزي إلى دوره الإرشادي والرقابي للمصارف الحكومية والخاصة ويطوّر أدواته بما يكفي للارتقاء بالمصارف على نحو مستمر، إضافة على الدور الضروري لوزارة المالية. الاتفاق مع الحكومة والمجلس النيابي على فهم جديد لنافذة بيع العملة الأجنبية وتقسيم العمل بين المصارف والبنك المركزي لكل ما يتعلق بها.

- المؤسسة الأولى، تسمى بصفة أولية مصرف خدمات المالية العامة، تتعامل فقط مع الدولة وتهتم بإدارة نقدية الموازنة وفوائض المؤسسات العامة. لا تُقرض للقطاع الخاص ولا تقبل ودائع منه. قد تُقرض فوائض المؤسسات العامة للموازنة. وتتولى صيرفة التجارة الخارجية التي يقوم بها المصرف العراقي للتجارة حاليا. وبهذا النظام تصبح السيطرة النقدية Cash على الموازنة وأموال المؤسسات العامة مطلقة وفورية، وبذلك صارت إدارة السيولة أسهل بكثير للبنك المركزي، وعندما يتفرغ هذا المصرف للمالية العامة ولديه فروع في كل الأقضية ومع التكنولوجيا الحديثة يصبح كأنه فعلا دائرة من دوائر وزارة المالية والبنك المركزي.

- المؤسسة لثانية، تسمى، مثلا، مصرف الائتمان العام، تنقل إليها من المصارف الحكومية كافة الودائع الخاصة والديون على القطاع الخاص ورصيد دين البنك المركزي على المصارف بما في ذلك ديونه على المصارف الخاصة. وتعمل بموجب سياسة الائتمان التي يُتفق عليها، وإشراف وزارة المالية ورقابة البنك المركزي، المكتبية والميدانية. تستوعب جميع الإمكانيات الحالية للمصارف الحكومية في إدارة الائتمان والإيداع، وترتقي بها كثيرا وتستفيد من وفورات الحجم الكبير وتفاعل الخبرات. وتنظم هذه المؤسسة، مصرف الائتمان العام، على نموذج حديث يستعار من مؤسسة مالية متطورة وكبيرة الحجم في دولة متقدمة.

- تثبيت قاعدة للتعامل مع المصارف الخاصة: أي مصرف ينخفض صافي الاستحقاق فيه دون ربع رأس المال التنظيمي يتوقف نشاطه فورا ويُستملك للمصرف الحكومي الثاني بصافي الاستحقاق يدفع للمالكين ويصبح جزءا من المصرف الحكومي الثاني. هذه تشرع بقانون لإنهاء المخاطر على الودائع، وبذلك يلغى صندوق التأمين على الودائع إذ لم تعد به حاجة.

- الاتفاق مع الحكومة والمجلس النيابي على إطلاق مبيعات العملة الأجنبية بالسعر الرسمي دون رجعة لجميع المجازين بالتعامل مع نافذة العملة الأجنبية، ودون تدقيق لزبائن المصارف فهذه من مهماتهم، اعرف زبونك. التاجر والمستثمر والسائح هؤلاء زبائن المصارف. والمصرف زبون البنك المركزي يعرفه ويدقق عليه لاحقا ولا يتردد أبدا في إنفاذ القانون المؤتمن عليه. إن تدقيق أوضاع زبائن المصارف طالبي العملة في يوم واحد مستحيل ولا حتى في شهر. أن استخدامات العملة الأجنبية تحكمها عوامل عدة لا تخضع لسلطة البنك المركزي، هي في جانب الطلب وليس في جانب العرض، المبيعات. إن تخفيض المبيعات لا يغير في استخدامات التاجر أو المستثمر للعملة الأجنبية. لكن الطلب بمجموعه لا بد أن يتساوى مع العرض، ولذلك يؤدي خفض العرض إلى زيادة السعر وحسب.

- ينفرد البنك المركزي لوحده في إدارة كل العملة الأجنبية للقطاع العام، ولا يسمح لمؤسسة مالية حكومية، مصرفا او غير ذلك، في مزاولة نشاط استثماري في الخارج.

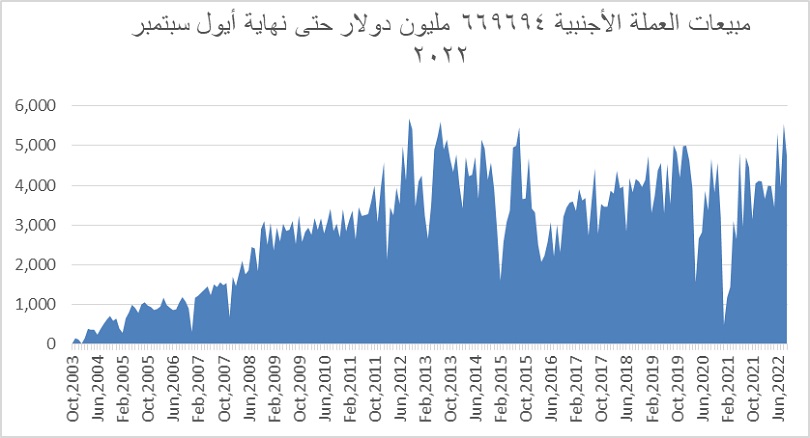

ملحق: مبيعات العملة الأجنبية من نافذة البنك المركزي

الشكل (5) مبيعات العملة الأجنبية من البنك المركزي بين أكتوبر 2003- سبتمبر 2022

الشكل (6) تغير الاتجاه في مبيعات العملة الأجنبية من البنك المركزي العراقي

اضف تعليق