عندما تنخفض قيمة عملة إحدى الأسواق الناشئة، فقد ترتفع أعباء الديون المقومة بالعملة الأجنبية المستحقة على هذه الدولة ــ سواء بالقيمة المطلقة أو تكاليف أقساط الديون ــ بسرعة كبيرة. وتنذر مثل هذه التأثيرات على الميزانية العمومية بتخلف الشركات عن سداد ديونها، وانعدام الاستقرار المالي، وانخفاض الإنتاج...

بقلم: ميتالي داس/سبنيم كاليملي أوزكان/داميان بوي/ليليانا فاريلا

واشنطن، العاصمة/لندن ــ أصبحت التحذيرات الصارخة بشأن التأثيرات المدمرة المحتملة التي قد تخلفها صدمة مرض فيروس كورونا 2019 (كوفيد-19 COVID-19) على الأسواق الناشئة واسعة الانتشار. فمع تسبب الجائحة في إرباك عدد متزايد من البلدان، تواجه الأسواق الناشئة خروجا جماعيا من قِـبَـل المستثمرين الأجانب الباحثين عن أصول آمنة. ونتيجة لهذا تزامنت تدفقات رأس المال إلى الخارج مع انخفاض قيمة العملات على نحو غير مسبوق.

الآن، تجري بالفعل جولة أولى من التدخلات السياسية الرامية إلى تخفيف الأثر المالي والاقتصادي الذي تخلفه الجائحة على الأسواق الناشئة. ولكن على الرغم من أن هذه الإجراءات ــ التي تهدف في الأساس إلى تخفيف الضغوط المفروضة على أسواق الصرف الأجنبي ــ موضع ترحيب، فإن انخفاضات قيمة العملة المستمرة تفرض تحديات على الاستقرار المالي من الممكن أن تخلف عواقب طويلة الأمد تتجاوز مشاكل السيولة الفورية.

عندما تنخفض قيمة عملة إحدى الأسواق الناشئة، فقد ترتفع أعباء الديون المقومة بالعملة الأجنبية المستحقة على هذه الدولة ــ سواء بالقيمة المطلقة أو تكاليف أقساط الديون ــ بسرعة كبيرة. وتنذر مثل هذه التأثيرات على الميزانية العمومية بتخلف الشركات عن سداد ديونها، وانعدام الاستقرار المالي، وانخفاض الإنتاج، كما شهدنا خلال أزمات الأسواق الناشئة السابقة.

وعلى هذا، فعند ابتكار استجابة السياسة الاقتصادية المناسبة لجائحة كوفيد-19، يجب على صناع السياسات أن يجيبوا على سؤال أساسي: ما مقدار المشاكل المالية المرتبطة بتأثيرات الميزانية العمومية التي من المحتمل أن تتسبب هذه الموجة من انخفاضات قيمة العملة في إحداثها؟ الواقع أن تقدير الضرر المحتمل أمر معقد بسبب حقيقة مفادها أنه من الصعب تحديد حجم الديون غير المحمية المقومة بالعملات الأجنبية في الأسواق الناشئة.

على مدار السنوات الأربعين الأخيرة، تغير مشهد الديون في الأسواق الناشئة إلى حد كبير. فمن ناحية، قللت حكومات الأسواق الناشئة بشكل كبير من مدى "خطيئتها الأصلية" المتمثلة في الاعتماد على الاقتراض بعملات أجنبية، نظرا لتحسن أساسيات الاقتصاد الكلي والانضباط المالي والنقدي.

ولكن من ناحية أخرى، سلكت شركات الأسواق الناشئة الاتجاه المعاكس: لأن الاقتراض بالعملات العالمية أصبح أرخص بالنسبة إلى هذه الشركات، فقد تنامى حجم اقتراضها بالعملات الأجنبية. وتُـظـهِـر أبحاث حديثة أن مزيدا من الشركات تصدر ديونا بعملات أجنبية عندما تنخفض تكلفة الاقتراض بالعملات الأجنبية. جلب انتقال التعرض للعملات الأجنبية من ديون الأسواق الناشئة السيادية إلى الشركات المقترضة تحديات من نوع جديد. على وجه الخصوص، تكون موارد الشركات الخاصة المالية أقل إخضاعا للضوابط التنظيمية من موارد الحكومات والبنوك المالية، ولهذا لا نعلم إلا أقل القليل عن ميزانياتها العمومية.

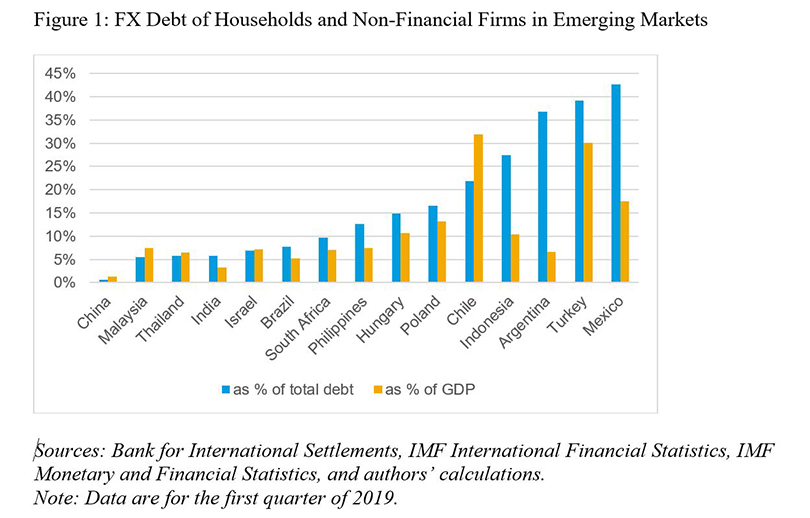

مع ذلك، يعطي بحثنا ــ الذي أجريناه بالاستعانة بمجموعة متنوعة من المصادر الخاصة والعامة ــ إحساسا بالأحجام المحتملة. يوضح الشكل رقم 1 ديون الأسر والشركات غير المالية بالعملات الأجنبية في الأسواق الناشئة الرئيسية، كنسبة من إجمالي ديونها وكحصة من الناتج المحلي الإجمالي.

(الشكل رقم 1)

من المشجع أن الشكل رقم 1 يشير إلى أن اقتراض القطاع الخاص بالعملات الأجنبية في العديد من الأسواق الناشئة ربما يكون محدودا نسبيا. باستثناء حالات قليلة (وخاصة تركيا، والمكسيك، والأرجنتين)، تحافظ أغلب البلدان على مستويات يمكن التعامل معها من التعرض للعملات الأجنبية في القطاع الخاص نسبة إلى إجمالي الدين. الأمر الأكثر أهمية هو أن هذا المقياس "الخام" ينبغي النظر إليه باعتباره حدا أعلى لمشكلة ديون العملات الأجنبية في الأسواق الناشئة.

هذا لأن اقتراض العملات الأجنبية في حد ذاته لا يمثل مشكلة عندما تكون التزامات العملات الأجنبية مغطاة بشكل كاف (بمعنى أن هناك أصولا وعائدات بالعملات الأجنبية مقابلة لها)، وهو ما يمكن القيام به إما بشكل طبيعي أو من خلال أدوات مالية. يُـعَـد مُـصَـدِّر السلع الأساسية القادر على توليد عائدات بالعملة الأجنبية مثالا نموذجيا للتحوط الطبيعي. ولأن العديد من الأسواق الناشئة العالية التعرض للعملات الأجنبية تنتمي إلى فئة كبار مصدري السلع الأساسية (مثل المكسيك وشيلي)، فإن الأرقام في الشكل 1 ربما تبالغ في تصوير الحجم الفعلي للمشكلة.

الخبر المؤسف هنا ليس أن هذا النمط من التحوط الطبيعي قد لا يوفر أي مخفف للصدمة في البيئة الحالية التي تتسم بانخفاض أسعار السلع الأساسية وحسب، بل وأيضا أن شركات الأسواق الناشئة في القطاعات غير القابلة للتداول ربما تكون لديها مقادير كبيرة من الاقتراض غير المحمي بالعملات الأجنبية على دفاتر ميزانياتها العمومية. وعلى الرغم من عدم توفر بيانات منظمة حول استخدام هذه الشركات لمشتقات العملات الأجنبية لتغطية الديون بالعملات الأجنبية، فإن أدلة من المجر (وإن كانت تستند إلى بيانات عام 2010)، وشيلي، وتركيا، تشير إلى أن الشركات غير المالية التي تقترض بالعملة الأجنبية نادرا ما تستخدم مثل هذه الأدوات.

وكما يوضح الشكل رقم 2، فقد ارتفعت حصة القروض بالعملات الأجنبية في القطاعات غير القابلة للتداول إلى نحو 40% في المجر وبيرو (لمشاريع البناء)، ونحو 50% في تركيا والمكسيك (للخدمات).

(الشكل رقم 2)

الواقع أن المستويات المرتفعة من ديون العملات الأجنبية غير المغطاة بين شركات الاقتصادات الناشئة العاملة في القطاع الخاص تصبح مثيرة للقلق بشكل خاص في سياق أزمة كوفيد-19. فمع انخفاض الدخل والمبيعات بشكل كبير، سوف تواجه مثل هذه الشركات صعوبات جمة لسداد ديونها، وربما يعجز بعضها عن السداد. وهذا من شأنه أن يعرض الاستقرار المالي للخطر، لأن أغلب الاقتراض بالعملات الأجنبية يتم بالوساطة عبر الأنظمة المالية المحلية.

الحق أن ما نعرفه عن حجم هذه المشكلة في الأسواق الناشئة ضئيل إلى حد مذهل. من الممارسات الشائعة هنا اعتبار احتياطيات البنوك المركزية من العملات الأجنبية مقياسا لمدى استعداد أي دولة لمكافحة انعكاس اتجاه تدفق رأس المال. لكن مثل هذا النهج قد يوفر راحة زائفة، لأنه من المستحيل أن نعرف ما إذا كانت الاحتياطيات تغطي بشكل كاف ديون العملات الأجنبية غير المغطاة في القطاع الخاص.

مع استمرار أزمة كوفيد-19، ينبغي لبلدان الأسواق الناشئة التي لديها كميات ضخمة من ديون العملات الأجنبية غير المغطاة المستحقة على القطاع الخاص أن تركز جهودها على تأمين الوصول المستقر إلى التمويل الخارجي من خلال بنك الاحتياطي الفيدرالي الأميركي أو جهات الإقراض المتعددة الأطراف على سبيل المثال.

ولكن من الأهمية بمكان أن نفهم مدى اقتراض الشركات بالعملات الأجنبية غير المغطى، إلى جانب قدرة الشركات على استيعاب صدمة الدخل الحالية، والآثار غير المباشرة المحتملة على بقية قطاعات الاقتصاد، والنطاق اللازم لاحتواء التداعيات الناجمة عن عمليات الإفلاس. وينبغي للبنوك المركزية والهيئات التنظيمية، القادرة على الوصول إلى مثل هذه البيانات، أن تستخدمها تحسبا للضرر الناجم عن انخفاض قيمة العملة وأن تعكف على تصميم استجابات السياسة وفقا لذلك.

اضف تعليق