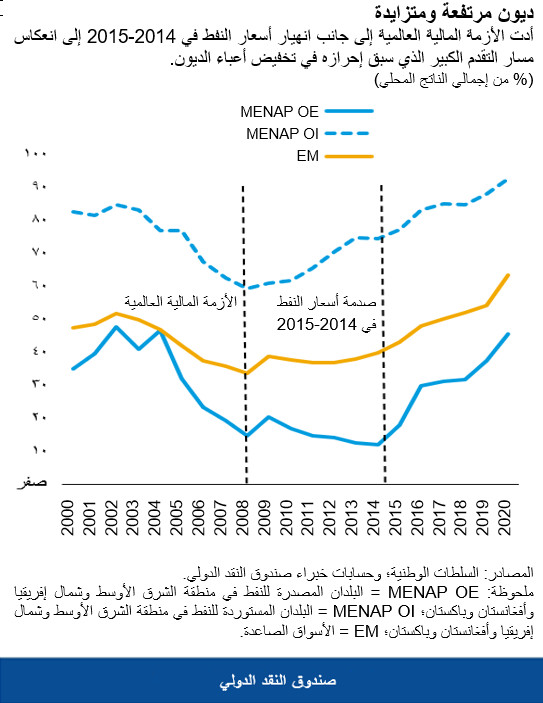

كانت بلدان كثيرة تعاني بالفعل من الديون المرتفعة. ومع نهاية عام 2019، كانت نسب الدين الحكومي في نصف بلدان المنطقة قد بلغت أكثر من 70% من إجمالي الناتج المحلي، وبلغ إجمالي الاحتياجات التمويلية العامة في بلد من كل أربعة بلدان أكثر من 15% من إجمالي الناتج المحلي...

بقلم: جيتا مينكولاسي، سيزار سيرا، سوكانان تامبونليرتشاي

جاءت استجابات البلدان لجائحة كوفيد-19 في مختلف أنحاء منطقة الشرق الأوسط وشمال إفريقيا وأفغانستان وباكستان (MENAP) على نطاق واسع وبدرجة عالية من الإلحاح غير مسبوقين. وبينما ساعدت هذه الاستجابة القوية في إنقاذ الأرواح والتخفيف من وطأة الصدمة الاقتصادية، فقد تسببت أيضا في تفاقم المخاطر القائمة المتعلقة بالديون وأدت إلى حدوث طفرة في الاحتياجات التمويلية. ويبحث تقرير الصندوق حول مستجدات آفاق الاقتصاد الإقليمي لمنطقة الشرق الأوسط وآسيا الوسطى في هذه القضايا وفي السياسات التي تكفل معالجتها. وفيما يلي أربع أسئلة رئيسية في هذا الشأن:

1) ما مدى فداحة المخاطر المتعلقة بالديون في منطقة الشرق الأوسط وشمال إفريقيا وأفغانستان وباكستان قبل الجائحة؟ وماذا كانت الشواغل الأساسية؟

كانت بلدان كثيرة تعاني بالفعل من الديون المرتفعة. ومع نهاية عام 2019، كانت نسب الدين الحكومي في نصف بلدان المنطقة قد بلغت أكثر من 70% من إجمالي الناتج المحلي، وبلغ إجمالي الاحتياجات التمويلية العامة في بلد من كل أربعة بلدان أكثر من 15% من إجمالي الناتج المحلي سنويا.

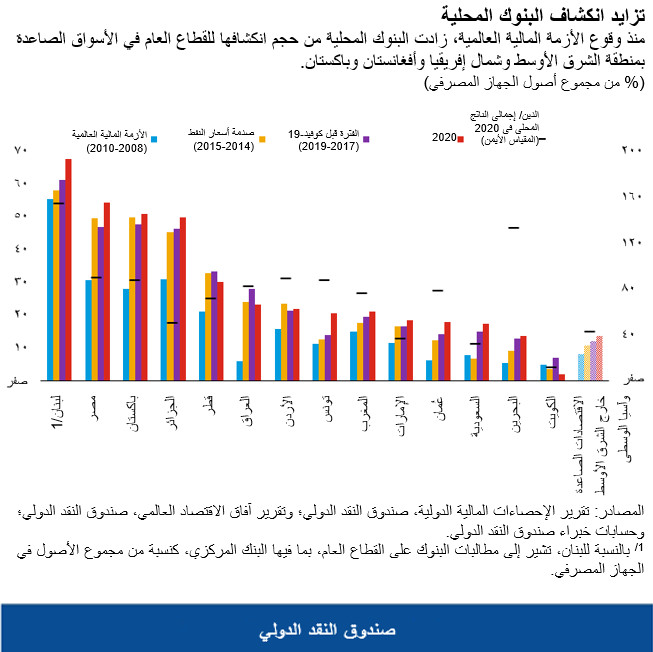

ومع ضيق فرص الحصول على التمويل الخارجي، لجأت الحكومات والمؤسسات الكبيرة المملوكة للدولة إلى البنوك المحلية. وترتب على ذلك اتساع درجة انكشاف البنوك للقطاع العام في العديد من الأسواق الصاعدة بالمنطقة - بحيث تراوحت بين أكثر من 20% من مجموع أصول البنوك في العراق والأردن وقطر، وأكثر من 45% في الجزائر ومصر وباكستان، لتصل إلى 60% في لبنان. وفي المقابل، كانت نسبة انكشاف البنوك للقطاع العام في الأسواق الصاعدة بالمناطق الأخرى 12%.

وأدت السيولة الفائضة لدى البنوك في بعض البلدان وعدم تطور قاعدة المستثمرين المؤسسيين بما فيه الكفاية في بلدان أخرى، بالإضافة إلى عدم وجود قطاع خاص أكثر نشاطا إلى خلق الحوافز للبنوك لحيازة السندات الحكومية حتى يحين أجل استحقاقها، مما أعاق سيولة أسواق الدين المحلية وعرقل تطورها.

2) كيف أثرت الجائحة في العجوزات والديون واستراتيجيات التمويل في المنطقة؟

أدى انهيار النشاط الاقتصادي إلى خسائر في إيرادات المالية العامة، في ظل زيادة البلدان نفقاتها الحكومية للتخفيف من آثار الجائحة. ونتيجة لذلك، تدهورت أرصدة المالية العامة في كل البلدان تقريبا. وبالمقارنة مع توقعات ما قبل الجائحة، ازدادت مستويات العجز الأولي في منطقة الشرق الأوسط وشمال إفريقيا وأفغانستان وباكستان بمتوسط قدره 7,5% من إجمالي الناتج المحلي في عام 2020. وقد أدت هذه العجوزات المرتفعة، واقترانها بتباطؤ النشاط الاقتصادي، إلى حدوث زيادة قدرها 7 نقاط مئوية في المتوسط في نسب الدين إلى إجمالي الناتج المحلي.

ورغم أن ثُلث بلدان المنطقة استعانت بموارد الأسواق المالية الدولية — بنسبة تمثل 25,5% من إصدارات الأسواق الصاعدة من السندات في جميع أنحاء العالم — فقد كان للتمويل المحلي دور حيوي، لا سيما خلال المرحلة الأولى من الأزمة عندما أصيبت الأسواق الدولية بالاضطراب. وعلى سبيل المثال، قامت حكومات مصر والأردن وباكستان وتونس بتغطية أكثر من 50% من إجمالي احتياجاتها التمويلية العامة في 2020 بالتمويل من البنوك المحلية.

3) ما التحديات التي ستواجهها الأسواق الصاعدة في منطقة الشرق الأوسط وشمال إفريقيا وأفغانستان وباكستان نتيجة ارتفاع الاحتياجات التمويلية في المرحلة المقبلة؟

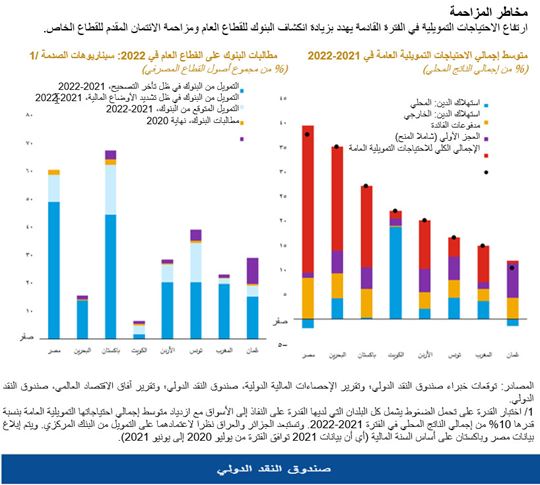

من المتوقع ارتفاع إجمالي الاحتياجات التمويلية العامة ليصل إلى مجموع قدره 1044 مليار دولار في الفترة 2021-2022 مقارنة بمبلغ قدره 780 مليار دولار في 2018-2019. ويُتوقع أن تظل الاحتياجات التمويلية خلال الفترة من 2021-2022 أعلى من 15% من إجمالي الناتج المحلي، في المتوسط، في معظم الأسواق الصاعدة بالمنطقة، رغم ضآلة الاحتياجات من استهلاك الدين الخارجي (حوالي 4% من إجمالي الناتج المحلي).

ونظرا لضعف توقعات الاستفادة المكثفة من موارد الأسواق الدولية، فمن المرجح أن تتسارع وتيرة انكشاف البنوك للقطاع العام في السنوات القادمة. وقد يتسبب ذلك في مزاحمة الائتمان المقدم للقطاع الخاص في وقت تزداد فيه الحاجة الماسة لتمويل القطاع الخاص لتحفيز التعافي الاقتصادي. وبالإضافة إلى ذلك، تشير تقديرات تقرير آفاق الاقتصاد الإقليمي إلى احتمال زيادة تفاقم احتياجات الموازنة بنسبة قدرها 3% من إجمالي الناتج المحلي في ظل سيناريو الصدمة المحتمل الذي ينطوي على تسارع تشديد الأوضاع المالية العالمية واقترانه بتأخر تصحيح أوضاع المالية العامة بسبب طول أمد فترة التعافي. وإذا قامت البنوك المحلية بتمويل هذه الاحتياجات غير المتوقعة، إلى جانب التمويل المتوقع اللازم خلال الفترة 2021-2022، فسوف تستوعب كل من مصر وعمان وباكستان وتونس نسبة إضافية من أصول البنوك تتراوح بين 10% و23% في هيئة ديون حكومية مع نهاية عام 2022. ونتيجة لذلك، قد تصل بنوك مصر وباكستان إلى مستويات انكشاف للقطاع العام مماثلة للمستويات المشاهدة في الوقت الراهن في لبنان.

4) ما السياسات التي يمكن أن تساعد البلدان في الحد من مكامن الخطر المتعلقة بالديون؟

سوف تكون بلدان المنطقة بحاجة إلى استراتيجيات موثوقة ومعلنة بوضوح لإدارة أوضاع المالية العامة والدين على المدى المتوسط. وسوف تقتضي هذه الاستراتيجيات توخي الدقة في التنسيق بين السلطات التنظيمية للقطاعات النقدية والمالية العامة والمالية لصياغة رؤية مشتركة بشأن الطاقة الاستيعابية الكلية للأسواق المالية المحلية. وبالنسبة للبلدان التي تعاني من ضيق الحيز المالي أو انعدامه فسوف يتعين عليها أن تبدأ بتنفيذ خطط الضبط المالي المواتية للنمو مع انحسار الأزمة. وفي البلدان القادرة على النفاذ إلى الأسواق، ينبغي أن يعمل صناع السياسات على نحو استباقي من أجل التخفيف من حدة مخاطر تمديد الدين وإعادة تمويله. ومن شأن المشاركة في عمليات إدارة الخصوم (مثل تمديد آجال الاستحقاق) أن يؤدي إلى تحسين شروط الديون القائمة وخصائص الدين متوسط الأجل. وفي البلدان التي تعاني من محدودية النفاذ إلى الأسواق، فمن الممكن أن تنظر الحكومات في إمكانية تعديل خصائص ديونها التجارية والثنائية.

ومن شأن تطوير أسواق رأس المال المحلية، وتوسيع قاعدة المستثمرين بالتدريج، وزيادة الفرص المتاحة للبنوك لتنويع أصولها، بما في ذلك من إحراز المزيد من التقدم في مجال الشمول المالي، أن يساعد في الحد من المخاطر الناشئة عن انكشاف البنوك المفرط للقطاع العام. وعلى المدى المتوسط، بإمكان صناع السياسات إدخال تعديلات على القواعد التنظيمية المصرفية لتقليل التحيز الحالي في محافظ أصول البنوك نحو السندات الحكومية.

اضف تعليق